Analizar la rentabilidad de una empresa puede ser muy interesante para poder valorar si se trata de una buena inversión para nuestras carteras o no. Ya hablamos en su momento del ROI, y hoy vamos a hablar de uno de los ratios de moda para valorar si una empresa es rentable o no, que además nos permitirá compararla con otras inversiones para tener claro el coste de oportunidad.

Qué es

El ROCE es la rentabilidad exigida a los capitales empleados en un negocio (en inglés, Return On Capital Employed). Fundamentalmente se utiliza para valorar y comparar las rentabilidades de las empresas, puesto que permite tener en cuenta el capital utilizado, no solo el patrimonio o deuda como en otros ratios.

¿Cómo se calcula?

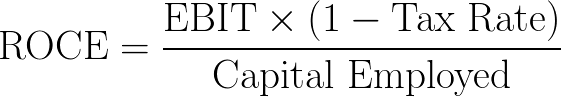

La fórmula para calcular el ROCE es la siguiente:

El EBIT lo podemos definir como EBIT= Ventas netas – Costes de explotación – Amortización.

Por su parte, el capital empleado es menos claro, ya que dependiendo de la empresa o del contexto se pueden utilizar diversos criterios. Los más habituales son:

- Total de activos menos deudas a corto plazo (pasivo corriente). Los analistas e inversores a menudo calculan el ROCE en función del capital medio empleado (haciendo el promedio de capital empleado entre la apertura y el cierre del ejercicio, esta es la forma más habitual).

- Todos los activos empleados por el negocio.

- Activos fijos más el fondo de maniobra (o dicho de otro modo, Activo corriente menos pasivo corriente).

Para qué sirve

Es un indicador muy usado por los analistas como medida para ver la capacidad de la empresa para generar ganancias. Se encuentra muy de moda. De hecho, actualmente en los mercados se utiliza más que el ROE, pese a que son muy similares.

¿Qué diferencia hay entre el ROE y el ROCE?

Recordemos que el ROE (Return on Equity) se obtiene de dividir el beneficio neto de la compañía entre el patrimonio neto. Por tanto, la deuda no entra en juego, cuando de hecho, el sentido común dice que una empresa con deuda 0 tendrá peor rentabilidad para su patrimonio que una que se beneficie del efecto apalancamiento de la deuda.

Si comparamos el ROCE con el ROE podemos ver el impacto sobre la rentabilidad de la empresa que tiene el efecto apalancamiento, ya que con el ROCE incluimos el endeudamiento en el cálculo, mientras que en el ROE únicamente nos fijamos en los fondos propios.