El mercado de venta de vehículos está lleno de ofertas llamativas. En muchos casos, se puede (al menos, aparentemente), adquirir modelos más grandes y equipados que los que había hace unos años, por un precio igual o incluso inferior.

Sin embargo, como siempre recomendamos, es imprescindible conocer la letra pequeña de estas ofertas para, cuando menos, tomar la decisión con conocimiento de causa. Y es que, aunque es posible que realmente consigamos un precio competitivo, no es oro todo lo que reluce.

¿Cómo se hacen las ofertas?

Hasta hace unos años, el proceso para adquirir un vehículo nuevo era más o menos el siguiente: íbamos a los concesionarios, elegíamos el que nos gustaba, nos decían el precio, negociábamos con ellos para obtener el precio más bajo que podíamos y, una vez establecido este precio, se veía cómo se pagaba: al contado, o a través de la financiera de la marca (o un mix de ambas, dando una entrada y financiando el resto).

Sin embargo, hoy en día se parte de un precio bastante agresivo, pero que incluye obligatoriamente la financiación del vehículo. Y si no se desea financiarlo, el precio es otro distinto, más elevado. Y este guión se repite en la práctica totalidad de las marcas. ¿Por qué hacen esto?

Por qué las marcas vinculan las ofertas a la financiación

Con esto, los fabricantes de automóviles consiguen varios efectos:

Por una parte, vinculan más al cliente a la marca. Durante varios años (ya que normalmente, la financiación tiene un período mínimo de 2-3 años, aunque puede extenderse mucho más en el tiempo), el cliente está unido a la marca por esa financiación y, en muchos casos, por algún servicio adicional que se incluye (por ejemplo, el mantenimiento del vehículo). Más unión con la marca y consiguen parte del mercado vinculado a los recambios, las reparaciones, etcétera.

Además, se quedan con una parte importante del mercado de la financiación. Anteriormente, lo habitual no era que los clientes tuviesen el dinero en el banco, sino que pedían un crédito a éste, y con él compraban el vehículo. Con el sistema actual, puede salir más a cuenta financiarlo a través de la marca (ya que se accede a un mejor precio), que no hacerlo a través de una entidad financiera, ya que, aunque el crédito sea más barato, el coste total es superior.

También restan poder de negociación a los clientes. Antes, éstos contaban con poder reducir algo la factura de compra, negociando con diversos concesionarios. Ahora, aunque sigue habiendo cierto margen de negociación, éste se ha reducido, ya que existe ese límite establecido por la oferta vinculada a la financiación.

Cómo hacer los cálculos

En la práctica, puede no resultar fácil hacer las cuentas para saber cuál es la mejor opción, pero, en cualquier caso, hay que tener en cuenta estos aspectos:

- Intereses que vamos a pagar.

- Cuál es la permanencia mínima del crédito, y cuál es la comisión de cancelación en caso de que queramos cerrar antes el crédito.

- Qué servicios añadidos se incluyen y cuál es el coste que tendrían para nosotros si tuviésemos que buscarlos alternativamente.

Ejemplo:

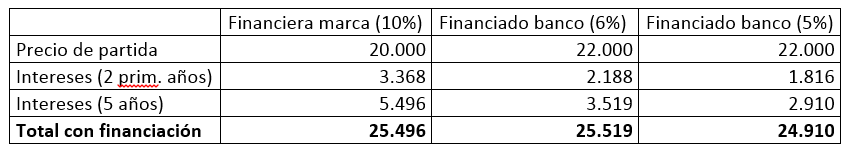

En el ejemplo, el mismo coche nos lo ofrecen por 20.000 financiado, o por 22.000 si no lo financiamos. En este caso, hemos negociado con el banco un crédito al 6%, que podría incluso llegar al 5%. ¿Qué sale mejor?

Si consideramos el crédito total a 5 años, con la financiera, al 10% de interés, pagaremos un total de 25.496 euros, que es muy similar a los 25.519 que sale con el banco al 6%, y por encima de lo que tendríamos si consiguiésemos el crédito al 5%. Pero, psicológicamente, parece que nos sienta mejor que el coche cueste 20.000 euros, y no 22.000. Y obsérvese que la financiera está ganando bastante más con la financiación.

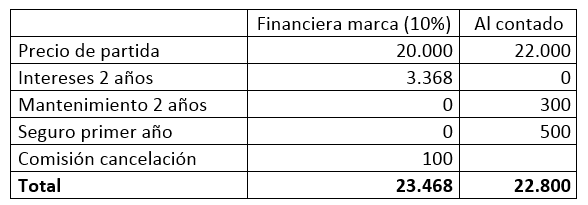

Si cancelásemos el crédito a los 2 años (el mínimo que en este ejemplo nos establece la financiera), el total sería de 23.368 para la financiación con la marca, por 24.188 y 23.816, para los ejemplos en los que financiamos con el banco.

Adicionalmente, por si el cliente tuviese dudas, la marca puede ofrecer otros servicios; por ejemplo, 2 años de mantenimiento incluido, vinculados a esa financiación (con lo que el cliente ahorraría, por ejemplo, 300 euros, aunque a ellos les cuesta mucho menos), o un seguro a todo riesgo el primer año, valorado en 500 euros (aunque a ellos también le sale más barato).

Con ello, consiguen que la oferta de financiación resulte más atractiva que la compra a través del banco. Pero ¿qué sucedería si el cliente tuviese el dinero ahorrado?

En este caso, se vería obligado a comprar el coche a 22.000 euros (ya que no podría acceder a la oferta financiada), pero no tendría que pagar intereses, con lo cual, aún considerando que se incluyesen otros servicios, le saldría más a cuenta, tanto si lo pagase a 5 años, como si lo cancelase antes. Por ejemplo, si lo cancela a los dos años:

En este caso, aún se podría tener en cuenta una consideración más: si por el dinero que tenía ahorrado, obtenía una rentabilidad, hay que considerar que, al comprar al contado, deja de tenerla. Por ejemplo, si obtiene un 1% anual, sacaría 440 euros en los dos años (220 al año). Es decir, que el coste de comprar al contado no serían 22.800, sino 23.240, con lo cual la cuenta estaría más igualada.