Los resultados en finanzas no son siempre fáciles de valorar porque muchas veces dependen del contexto. ¿Si una estrategia de inversión renta un 40% es una buena o mala estrategia? La realidad es que la contestación dependerá de otros factores, como por ejemplo el tiempo empleado, las alternativas que se tenían o el riesgo que se ha asumido. ¿Qué es la ratio de Treynor?

¿Qué es la ratio de Treynor?

La ratio Treynor es una métrica utilizada en finanzas para determinar cuánta rentabilidad genera una cartera de inversión por cada unidad de riesgo asumido.

La ratio Treynor fue desarrollada por el economista norteamericano Jack Treynor, uno de los creadores del Capital Asset Pricing Model (CAPM).

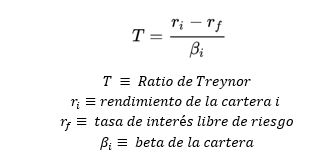

Su formulación es la siguiente:

La ratio Treynor, también llamada a veces ratio rentabilidad-volatilidad, mide cuánto exceso de retorno se genera por cada unidad de riesgo.

Se considera exceso de retorno aquella rentabilidad que se genera por encima de la rentabilidad que se podía haber obtenido libre de riesgo. Aunque en realidad no existe la inversión sin riesgo, en finanzas se suele utilizar las letras del tesoro norteamericano como una inversión prácticamente sin riesgo.

El concepto de riesgo en esta ratio se mide según la beta de la cartera, es decir según la relación entre la variación de valor de la cartera y la variación de valor del mercado en general.

¿Para qué sirve la ratio Treynor?

Uno de los aspectos más importantes que debe tener en cuenta el inversor es el riesgo que asume con su cartera. La ratio Treynor cuantifica cómo de bien recompensa una inversión al inversor en relación al riesgo que asume al realizarla.

Un valor de la ratio más elevado es mejor para el inversor, ya que indica que se obtiene más rentabilidad por menos riesgo. Aunque hay que señalar que si una cartera tiene beta negativa, la ratio no produce información significativa.

La ratio está basada en datos ya pasados y, por tanto, no tiene una función predictiva. Su objetivo es más bien el análisis de los datos históricos para poder hacer estimaciones razonables.

¿Cómo calcular la ratio de Treynor?

Para calcular la ratio se necesitan tres datos:

- La rentabilidad obtenida de una cartera.

- La rentabilidad libre de riesgo con la que se compara.

- La beta de la cartera.

Y, así se integran en su fórmula de cálculo:

La premisa sobre la que se fundamenta la ratio Treynor es que el inversor debe verse recompensado por el riesgo que asume en su cartera para que una inversión merezca la pena.

Limitaciones de la ratio Treynor

Aunque la ratio aporta información interesante, se debe tener en cuenta sus limitaciones. El principal problema es que, al utilizar datos históricos, si los activos se comportan de forma diferente en el futuro de como lo han hecho en el pasado, no tendrá ningún valor predictivo.

También se debe tener en cuenta la importancia de seleccionar adecuadamente el benchmark frente al que se calcula la beta de la cartera.

A pesar de estas limitaciones, la ratio Treynor ayuda a contextualizar mejor el rendimiento pasado de los activos financieros, para poder comparar entre opciones disponibles. Puede ser una herramienta más de análisis a la hora de crear una estrategia de inversión coherente con los objetivos financieros del inversor.