Si sueles consultar informes de análisis técnico bursátil, seguro que has visto graficado este indicador en numerosas ocasiones, puesto que es uno de los más utilizados. Su nombre completo es Moving Average Convergence/Divergence (Media Móvil de Convergencia/Divergencia en español), pero como en otros muchos indicadores es conocido por sus siglas en inglés: MACD. Se trata de un indicador de tendencia.

¿Cómo se calcula?

Prácticamente cualquier plataforma de gráficos puede calcular y graficar el MACD, pero es interesante entender su cálculo para aprender a interpretarlo. El MACD está compuesto por dos líneas que se calculan utilizando las medias móviles exponenciales de 12 y 26, tomando los precios de cierre de cada uno de ellos. Como siempre, estos parámetros son configurables en las plataformas de análisis gráfico como Pro Real Time, pero lo más habitual es utilizar estos periodos.

La primera línea es la diferencia entre las medias móviles exponenciales de 12 y 26 periodos. Esta es la línea que se mueve más rápido de las dos, por lo que se suele denominar “rápida”. La segunda línea (denominada “señal) es la media móvil exponencial de 9 periodos de la primera.

Por último, el MACD incluye un histograma (gráfico de barras) que no es más que la diferencia entre la primera línea y la segunda línea.

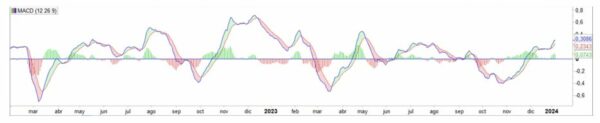

En el siguiente gráfico se pueden ver los componentes del MACD:

- Línea rápida, representada en color azul

- Línea de señal, representada en color rojo

- Histograma, representado por un gráfico de barras que toma color verde si es positivo (línea rápida > señal) o rojo si es negativo (línea rápida < señal).

¿Cómo se interpreta?

Una interpretación muy extendida entre los inversores es de forma análoga a como se interpretan los cruces entre medias móviles. En este caso, asumiríamos que cuando la línea rápida atraviesa a la línea de señal desde abajo hacia arriba estaría dando una señal alcista. Por el contrario, si la línea rápida atraviesa la de señal desde arriba hacia abajo, el indicador nos estaría dando una señal bajista.

Teniendo en cuenta que en el momento del cruce entre ambas líneas el valor graficado en el histograma es igual a cero, es posible que las señales de cruce entre líneas sean algo tardías, por lo que podemos fijarnos también en la intensidad con la que crecen o decrecen las barras del histograma:

- Cuando estas barras están en terreno negativo y se hacen cada vez más pequeñas, sería un indicio de que la tendencia bajista podría estar llegando a su fin.

- Si las barras del histograma están en terreno positivo, pero cada vez tienen menos altura, podríamos asumir que la tendencia alcista está perdiendo fuerza y nos acercamos a un cambio de tendencia.

- Si, por el contrario, las barras con valor positivo son cada vez más altas, el indicador nos está diciendo que la tendencia alcista está ganando fuerza.

- Cuando las barras con valor negativo profundizan cada vez más, significa que la tendencia bajista se está acentuando.

Otro uso del MACD que hacen muchos inversores es la detección de divergencias entre la cotización y el MACD.

- Divergencia alcista: La cotización hace mínimos más bajos que los anteriores, sin embargo, los mínimos del MACD en ese momento son superiores a los previos. Ejemplo:

- Divergencia bajista: la cotización hace máximos más altos que los máximos anteriores, sin embargo, los máximos del MACD son inferiores a los previos.

El MACD es un indicador muy útil en lo que a análisis técnico se refiere, que sea uno de los más utilizados es una prueba de ello. Este indicador, combinado con otros, puede ayudar al inversor a poner a su favor las probabilidades de éxito si se sabe interpretar correctamente. No obstante, no debemos olvidar que ningún indicador técnico es infalible, ya que para su cálculo se emplean datos pasados para tener indicios de lo que podría ocurrir con la cotización en el futuro, pero no nos ofrecen certeza de lo que finalmente ocurrirá.

Para poder adoptar una decisión de inversión fundada, antes de la contratación resulta esencial consultar el DFI (documento de Datos Fundamentales para el Inversor) de cada fondo, donde podrás obtener más información sobre el nivel de riesgo, la gestora o depositaria de cada uno, entre otras. Podrás acceder a estos documentos pulsando en el apartado «Información legal» que ponemos a tu disposición en la ficha de cada fondo y en la boleta anterior a la suscripción de los mismos.

Singular Bank no le está recomendando la compra de estos fondos en concreto. Estos datos solo tienen una finalidad informativa, y no deben interpretarse como una recomendación de compra ni de venta. El Cliente es responsable de las decisiones de inversión que adopte. En todo caso, Singular Bank no se hace responsable del uso que se haga de esta información ni de los perjuicios que pueda sufrir el inversor como consecuencia de las operaciones que formalice teniendo en cuenta dicha información. Rentabilidades pasadas no constituyen un indicador fiable de rentabilidades futuras. Estos productos pueden conllevar pérdidas, ya que no garantizan la devolución del capital invertido. Invertir en mercados con divisa diferente al euro conlleva riesgo asociado al tipo de cambio y puede influir también en la pérdida del capital invertido. Los fondos de inversión tienen indicadores de riesgo en una escala de 1 a 7, siendo 1 menor riesgo y 7 mayor riesgo. Los folletos explicativos de los productos, los documentos de datos fundamentales para el inversor, el horizonte temporal recomendado, así como la gestora y entidad depositaria de cada fondo de inversión están disponibles en la página web de la CNMV.