A la hora de invertir, es importante saber que existen ciertas correlaciones entre los diferentes activos financieros. Estas pueden ser positivas (cuando los precios de los activos se mueven en el mismo sentido, hacia arriba o hacia abajo) o negativas (cuando se mueven en sentido inverso).

Estas correlaciones no implican necesariamente que las variaciones de un activo influyan en las de otro, es decir, que exista correlación no implica que haya causalidad, que las variaciones de uno sean las que motivan directamente los cambios en el otro. Lo importante es saber que existen y entender por qué se producen.

También puede haber casos en que estas variaciones en el mismo sentido, o en sentido contrario, solo se produzcan puntualmente, con lo cual no cabría hablar propiamente de tales correlaciones.

Esta relación entre la variación de las cotizaciones de los activos puede dar lugar a diversas tácticas de inversión e incluso pueden ser la base de algunos sistemas, como, por ejemplo, la estrategia de la cartera permanente.

Correlación Bolsa estadounidense y otras Bolsas

A pesar de que existen otros mercados con un volumen considerable, lo cierto es que existe una estrecha correlación entre las Bolsas norteamericanas y otras. Cuando la tendencia es alcista en Estados Unidos, el resto de los mercados bursátiles mundiales suele acompañarlas, y cuando es bajista, lo mismo.

Como es evidente, hay diferencias de rendimiento, y unas se moverán más que otras, pero la dirección del movimiento será normalmente en el mismo sentido, y de manera habitual, las Bolsas norteamericanas ejercen de “motor” para las otras.

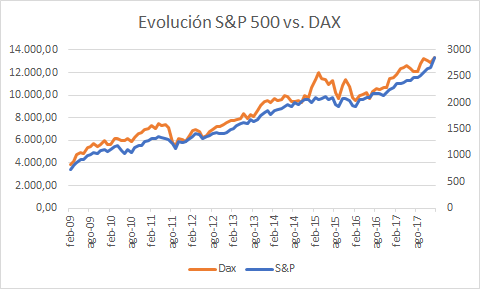

Así, por ejemplo, la correlación del Dow Jones con el índice mexicano, el IPC, es del 0,74 sobre 1, bastante elevada. Por otra parte, veamos gráficamente la evolución del estadounidense S&P 500, en comparación con el DAX alemán. Aunque pueden tener alguna fluctuación más elevada puntualmente, la correlación entre ambos resulta evidente.

Correlación oro-dólar

Habitualmente, existe una correlación inversa entre ambas variables, de manera que, cuando la cotización del dólar aumenta, el precio del oro baja, y cuando el dólar baja, la cotización del oro asciende.

El dólar es la divisa de reserva por excelencia. Por eso, cuando su cotización baja, se adquieren más cantidad de dólares en todo el mundo. Ello hace más fácil adquirir oro (ya que su precio en los mercados se mide en dólares), con lo cual aumenta la demanda de este metal, provocando un incremento de su precio.

Correlación petróleo-dólar

Este caso es, en cierto modo, similar al anterior. El petróleo es una materia prima que también cotiza en dólares en el mercado, y sus movimientos también han sido habitualmente opuestos a los de la divisa norteamericana, por razones parecidas: un menor precio del dólar permite comprar más fácilmente petróleo, por ejemplo, a las economías de la eurozona, lo que provoca una tendencia al alza de la cotización del crudo.

En los últimos años, esta correlación ya no se aprecia tan claramente como antes, debido a la rápida progresión del fracking, que ha permitido a Estados Unidos eliminar su dependencia de petróleo del exterior, y al surgimiento de otras potencias petroleras, que han reducido la importancia de la OPEP.

Correlación Bolsas-oro

Es una de las correlaciones más citadas. Habitualmente se señala que existe una correlación inversa entre ambas, de manera que el oro actúa como activo refugio cuando el dinero huye de las Bolsas y, por el contrario, cuando el dinero acude masivamente a los mercados de valores, la cotización del metal desciende.

Así, por ejemplo, en medio de la Gran Recesión, los mercados bursátiles se desplomaron, mientras que la cotización del oro subía como la espuma, multiplicándose por tres.

No obstante, ello no quiere decir que el movimiento se produzca exactamente en el mismo momento temporal, puesto que las Bolsas tuvieron su peor momento en febrero-marzo de 2009, mientras que el oro alcanzó su momento álgido en julio de 2011. Algunos analistas argumentan que podría hablarse de una correlación adelantada, en el sentido de que las variaciones de un activo anticiparían la tendencia del otro.

Correlación Bolsas-bonos

Es también una de las más conocidas. A la hora de invertir, siempre se tiene que considerar el binomio entre rentabilidad y riesgo. Invertir, por ejemplo, en bonos o letras del Tesoro (si se espera al vencimiento), es más seguro que hacerlo en Bolsa, ya que se obtiene un rendimiento, y al final se recupera el capital. Pero, como contrapartida, hay más posibilidades de obtener una mayor rentabilidad si se invierte en los mercados bursátiles.

Esta correlación tiene que ver también con la cantidad de dinero que hay en el mercado, y los tipos de interés (que son el precio del dinero).

Por ejemplo, en una situación como la actual, con los tipos de interés en mínimos históricos, y una situación de liquidez muy elevada, las Bolsas llevan años subiendo, mientras que el rendimiento de los bonos, ligado a ese tipo de interés oficial, está en mínimos.

Sin embargo, si retrocedemos unos años atrás, recordaremos que, en lo más álgido de la crisis, el IBEX se había hundido al entorno de los 6.000 puntos, mientras que el tipo de interés del bono español a 10 años rondaba el 7% (hoy en día está alrededor del 1,5%).

Aunque las anteriores correlaciones pueden observarse en numerosas ocasiones, no debemos tomarlas como infalibles, ya que en ocasiones no se cumplen, y podremos errar en nuestras decisiones de inversiones si las tomamos como única referencia.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Self Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Self Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Self Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Self Bank.