A comienzos de 2018, la cotización de las acciones de GameStop se movía en el entorno de los 20 dólares. Había superado los 60 en 2007, o los 55 en 2013. En 2020, rondaba los 6 dólares y llegó a estar por debajo de 3. Fue remontando hasta situarse a principios de 2021 nuevamente alrededor de los 20 dólares. Todavía no había llegado la verdadera montaña rusa.

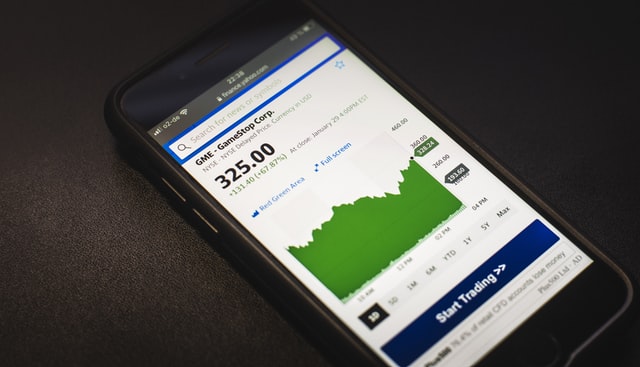

La acción de GameStop —una cadena de videojuegos y electrónica de consumo estadounidense— se convirtió en la favorita de un foro de la plataforma Reddit y en solo unos días llegó a multiplicar su cotización por más de 15, superando al cierre del 27 de enero los 347 dólares y llegando el 28 de enero a superar intradía los 483. Suponía una capitalización superior a 30.000 millones de dólares, una cifra que estaría por encima, por ejemplo, del valor actual de Telefónica o de Naturgy.

Después de unos días con grandes oscilaciones, el precio cayó hasta los 40 dólares (el doble de lo que tenía inicialmente), para después volver a subir y superar los 100.

Las variaciones intradía también están siendo enormes: por ejemplo, el 28 de enero el máximo llegó a 483, pero el mínimo fue de 112; o incluso un mes después, el 26 de febrero, marcó un mínimo de 86 y un máximo de más de 142.

¿Qué está pasando con GameStop? ¿Por qué ha tenido su cotización esta enorme volatilidad? ¿Hay más compañías en esta situación?

La situación previa de GameStop y las posiciones cortas

GameStop es una cadena de videojuegos y electrónica de consumo relativamente grande, pero se movía en un valor de mercado entre 3.000 y 6.000 millones de dólares. Fundada en 1991, tiene su sede en Texas (Estados Unidos) y cuenta con más de 5.000 tiendas por diversos países del mundo.

Ya desde 2014 observaba cierto descenso en las ventas y así, por ejemplo, en el último trimestre de 2018 la facturación se desplomó un 27% respecto al mismo período del año anterior. El declive de la facturación obligó a la compañía al cierre de muchos establecimientos. Cerraron decenas de tiendas en Estados Unidos y abandonando otros países, como España (donde llegó a tener más de 100 tiendas), Noruega, Suecia o Finlandia.

Algunos analistas comenzaron a hablar de los problemas de la compañía e incluso se insinuó una posible desaparición. En esta tesitura, las acciones de GameStop comenzaron a acumular un gran número de posiciones cortas.

Cómo interpretar las ventas en corto

A modo de resumen, significa que algunos inversores esperan que el valor de las acciones baje, por lo que piden «prestadas» las acciones para venderlas; si se produce el descenso, compran las acciones y las devuelven a su dueño y consiguen un beneficio por la diferencia. Hay fondos de inversión, como los hedge funds, que llevan a cabo este tipo de operativa, aunque también los inversores particulares acuden en ocasiones a esta estrategia inversora.[1]

No todos son partidarios de esta manera de operar, ya que se argumenta que se genera un beneficio con las bajadas de acciones, y esto podría incluso a incitar a crear rumores interesados. Sin embargo, las ventas en corto también tienen argumentos a favor, ya que aumentan la liquidez del sistema y ayudan a que no haya empresas excesivamente sobrevaloradas.

Pero, ¿qué sucede si en lugar de caer, las acciones empiezan a subir? Los que acumulan posiciones cortas (recordemos, han alquilado las acciones sin tenerlas y las han vendido), empiezan a cerrar posiciones, es decir, a comprarlas para devolverlas y así cortar las pérdidas.

El efecto de un volumen de compras significativo por parte de los bajistas acelera la subida, multiplicando su impacto. Además, al calor del ascenso de la cotización, se van uniendo más inversores que ven cómo ese valor está en fuerte tendencia al alza, y así sucesivamente.

El «ataque» de los foreros de Reddit

Algunos han querido ver esta situación como una lucha de los pequeños contra los grandes, o incluso de «Main Street» contra Wall Street. Grandes compañías de inversión apostaron por la caída de GameStop y un grupo de pequeños inversores hizo que la acción se disparara.

En un foro de la plataforma Reddit llamado WallStreetBets, creado para hablar de inversiones, y en la que hay comentarios de todo tipo (desde usuarios que hacen estudios pormenorizados hasta memes sobre posibles inversiones), un usuario planteó ya en septiembre de 2019 que quizás GameStop estuviese infravalorada.

En ese momento no se le hizo mucho caso, y las acciones bajaron, desde los 5 o 6 dólares en los que se movían, a menos de 3 en abril de 2020. Entonces, Michael Burry, un inversor que se había hecho famoso por pronosticar la crisis subprime que dio lugar a la Gran Recesión, puso en marcha la maquinaria al hacerse con más de un 3% de la compañía y en el foro comenzó a rondar la idea de hacerse con toda ella si la acción continuaba bajando.

En julio de 2020, el usuario Roaring Kitty realizó un análisis de las cifras de la empresa, animando a los usuarios del foro a invertir. En los últimos meses de 2020, Ryan Cohen —uno de los mayores inversores individuales en Apple— invirtió 76 millones de dólares para hacerse con más de 9 millones de acciones de GameStop, entrando en su consejo directivo. Como aproximación, para ver la magnitud de la posterior subida de GameStop, en enero de 2021 estas acciones llegarían a valer más de 4.000 millones, y a principios de marzo su valoración sería de unos 1.200 millones.

El debate continuó en el foro WallStreetBets, hasta que comenzó el «ataque coordinado» : multitud de pequeños inversores empezaron a comprar, y la acción subió como la espuma.

Algunos analistas han calificado el fenómeno como una lucha de los inversores no expertos contra los grandes fondos, una especie de David contra Goliat.

Con las subidas, los hedge funds que habían apostado por la caída tuvieron que comenzar a cerrar posiciones, afrontando pérdidas de miles de millones de dólares.[1]

A principios de marzo de 2021, la acción ronda los 130 dólares, muy por debajo de los 483 que llegó a alcanzar, pero multiplicando por más de 6 los 20 dólares de principios de año. Es difícil predecir qué sucederá en los próximos meses, y más con la extrema volatilidad en la que está inmersa.

Otras operaciones similares a GameStop

Aunque el de GameStop es el caso más conocido y el que más impacto ha tenido en el gran público por la magnitud de sus cifras, ha habido otros como el de la cadena de cines AMC Theatres (AMC Entertainment Inc), la tercera más importante de Norteamérica, que bordeaba los 2 dólares a principios de 2021 y el 27 de enero multiplicaba por 10 ese valor, llegando a los 20 dólares. A comienzos de marzo, todavía se situaba en 8 dólares, multiplicando por 4 el valor inicial.

Qué consecuencias pueden tener este tipo de operaciones

La Bolsa es un mercado en el que se puede ganar y perder, pero siempre dentro de unas normas. Existen diversos organismos reguladores que se encargan de comprobar que el mercado funciona correctamente, sin distorsiones.

En Estados Unidos, el Departamento de Justicia ha abierto una investigación para ver si ha habido manipulación de mercado en el caso GameStop, y en España, la Comisión Nacional del Mercado de Valores (CNMV), que vela por el buen funcionamiento de la Bolsa, ya ha advertido que el intento de manipular el valor de una acción —al alza o a la baja— sería considerado como manipulación del mercado, con posibles consecuencias penales de hasta 5 años de prisión.

La operativa con productos cotizados está dirigida a inversores que deben tener experiencia y conocimientos financieros suficientes para invertir en ellos. La inversión en estos productos requiere una vigilancia constante de la posición ya que comportan un alto riesgo y se puede perder el 100% del capital invertido.

Antes de efectuar cualquier contratación, es recomendable informarse legal, regulatoria y fiscalmente sobre las consecuencias de una inversión.

Las decisiones que cada inversor adopte, tanto de inversión como de nivel de delegación y asesoramiento, son su responsabilidad.

Rentabilidades pasadas no garantizan rentabilidades futuras.

Singular Bank ha obtenido los datos contenidos en esta comunicación a través de otras fuentes de información que considera fiables pero no se hace responsable de la completa exactitud de los mismos. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta.

Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.