Cuando se habla de los mejores inversores de la historia, muchos piensan en Warren Buffett, que tras varias décadas al frente de Berkshire Hathaway se mantiene como una de las personas más ricas del mundo; otros se acuerdan de su maestro, Benjamin Graham, y muchos de Kostolany, George Soros, Philip A. Fisher o Peter Lynch.

Todos ellos son sensacionales inversores que han obtenido elevadas rentabilidades durante largos períodos de tiempo, consiguiendo uno de los mitos para los inversores de a pie, «batir al mercado». Pero en esa lista faltaría uno de los mejores, si no el mejor, Jim Simons. Con unos resultados excepcionales durante los últimos 30 años, quizás no es tan conocido en Europa, debido a la manera de gestionar sus fondos, bastante curiosa —incluso excéntrica—, pero en cualquier caso increíblemente eficaz.

Simons y su equipo se han centrado en dos pilares, Renaissance y Medallion. Al primero, que cuenta con tres fondos, resulta muy difícil acceder, mientras que al segundo solo pueden hacerlo los empleados y propietarios de la gestora.

Trayectoria de Jim Simons y sus fondos de inversión

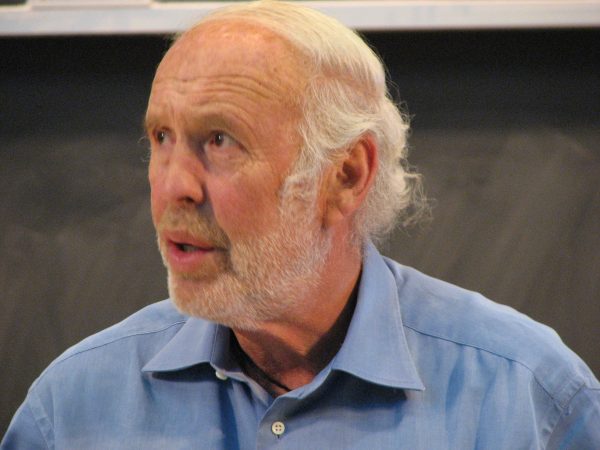

Jim Simons, matemático

James Harris Simons es un experto en matemáticas, nacido en 1938. A los 20 años, consiguió su grado de Bachelor of Science en esta materia, en el prestigioso Instituto Tecnológico de Massachusetts (MIT), y a los 23 consiguió el doctorado (Doctor of Philosophy o Ph.D.) en la Universidad de Berkeley.

A los 26 años, fichó por la Agencia de Seguridad Nacional (NSA) de Estados Unidos, para trabajar en la desencriptación de las comunicaciones rusas, en plena guerra fría. Posteriormente, regresó a la vida académica, dando clases en el MIT y en Harvard, convirtiéndose después en el director del departamento de matemáticas en la Universidad de Stony Brook, en Long Island (Nueva York).

Con menos de 40 años, tenía una teoría con su nombre, la Chern-Simons, un modelo cuántico incorporado a la teoría de cuerdas y había ganado el prestigioso premio Oswald Veblen, otorgado por la Sociedad Americana de Matemáticas (AMS).

Jim Simons, matemático en la bolsa

Simons empezó en la bolsa con resultados desiguales, por lo que comenzó a buscar cómo aplicar las matemáticas al mundo de la inversión.

En 1982, se unió a otro matemático, Leonard Esau Baum, especialista en modelos caóticos, más conocido por el algoritmo de Baum-Welch y doctor en matemáticas por Harvard, para desarrollar un modelo de inversión basado en modelos matemáticos, creando Renaissance Technologies.

Tras varios desarrollos, sus modelos no terminaron de dar con la tecla, y Baum renunció, pero Simons decidió redoblar la apuesta, y contrató a diversos expertos: físicos, matemáticos, programadores e incluso criptógrafos y lingüistas computacionales, entre ellos el matemático James Ax, ganador del prestigioso premio Cole.

Ax también obtuvo su doctorado en Berkeley en 1961, y con él fundó una firma llamada Axcom Trading Advisors, que posteriormente se integraría en Renaissance Technologies, dando lugar al fondo Medallion.

Para construir su modelo de inversión, Simons y Ax recopilaron datos en los registros históricos del Banco Mundial y de la Reserva Federal desde el año 1700; con una cantidad ingente de datos, perfeccionaron su modelo y consiguieron de alguna manera «extraer» la lógica subyacente a las operaciones.

Sus algoritmos conseguían batir al mercado, y comenzaron a ganar dinero, gracias al trading de alta frecuencia (HFT, por sus siglas en inglés), un sistema que hoy en día acapara la mayor parte de operaciones en bolsa, en el que son los ordenadores los que toman las decisiones y ejecutan millones de órdenes, detectando tendencias y dando respuesta en milisegundos.

La habitual forma de ganar dinero de los fondos de Simons y otros hedge funds es a través del arbitraje, buscando diferencias de precio infinitesimales en los precios de los activos. Esas minúsculas diferencias, multiplicadas por millones de operaciones, dan lugar a grandes ganancias.

Renaissance y Medallion, los súper fondos

Según el New York Post, Renaissance maneja unos fondos de unos 130.000 millones de dólares. Renaissance tiene 3 fondos abiertos a clientes institucionales, se requiere invertir un mínimo de 5 millones de dólares, y además se debe superar una due diligence por parte de la gestora, es decir, Renaissance decide a quién acepta como inversor.

Como la rentabilidad que obtiene es elevada, hay fondos que se dedican a trocear su participación, de manera que el nivel de entrada se puede conseguir a partir de unos 125.000 dólares, cifra aún así elevada para el inversor común. Y evidentemente, estos «fondos intermediarios» cobran, a su vez, otra comisión. Aún así, puede ser difícil abrir una cuenta en uno de ellos desde España.

Por su parte, Medallion es la joya de la corona, el fondo para los empleados y gestores de Renaissance. Tal y como se relata en el libro The man who solved the Market (que podría traducirse como El hombre que batió al mercado), del periodista del Wall Street Journal Gregory Zuckerman, ha conseguido una rentabilidad anual del 66% entre 1988 y 2018.

Esta rentabilidad ha permitido a Simons amasar una fortuna que se estima superior a los 20.000 millones de dólares, pero incluso los empleados de Renaissance tienen un patrimonio medio superior a los 50 millones; la zona que rodea a las oficinas se ha llenado de grandes mansiones y es conocida como Riviera Renaissance.

Para poner en perspectiva esta increíble rentabilidad, si alguien invirtiese 100 dólares en 1988, sólo con los intereses obtenidos, en 1998 tendría ya más de 15.000, en 2008 más de 2,5 millones y en 2018 sobrepasaría los 400 millones, todo gracias al poder del interés compuesto, que como dice la famosa frase atribuida a Einstein, “es la forma más poderosa de la galaxia”.

En comparación con otros míticos inversores, Simons sale victorioso, frente al 20,5% de rentabilidad media obtenida por Warren Buffett entre 1965 y 2018, el 29% de Peter Lynch entre 1977 y 1990 o el 32% de George Soros entre 1969 y 2000.

Imágenes | Wikimedia Commons

Singular Bank ha obtenido los datos contenidos en esta comunicación a través de otras fuentes de información que considera fiables pero no se hace responsable de la completa exactitud de los mismos. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta.

Singular Bank no se hace responsable de: (i) cualquier pérdida derivada de la utilización directa o indirecta de la información contenida en esta comunicación ni; (ii) del uso que se haga de dicha información.

No todos los fondos de inversión son iguales y tienen distintos niveles de riesgo en función de distintos factores. En nuestra web se puede consultar, tanto en el buscador como antes de la contratación de cualquier fondo, el DFI (Datos Fundamentales Inversor), el Informe Semestral y el folleto completo correspondiente, para conocer las características y riesgos de cada fondo. Estos documentos también se encuentran en la web de la CNMV.

Las decisiones que cada inversor adopte, tanto de inversión como de nivel de delegación y asesoramiento, son su responsabilidad.

Rentabilidades pasadas no garantizan rentabilidades futuras.

Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.