Tras el desastroso final de año de 2018, este año se presentaba lleno de oportunidades, con el reto de convencer a los inversores que huyeron de la renta variable a las primeras de cambio.

Y no hay duda de que lograron convencerles. 2019 resultó ser completamente distinto a 2018. Las bolsas no solo recuperaron los niveles de 2018, si no, que incluso, los superaron con revalorizaciones por encima del +25% tanto en Europa como en Estados Unidos.

Con más mérito todavía, la renta variable tuvo que lidiar con conflictos geopolíticos. El Brexit y la guerra comercial EE.UU.-China, a pesar de que tuvieron intentos para darles punto y final, todavía se quedaron a ligeros pasos en las negociaciones para la firma de ambos acuerdos. El mercado descontó un final satisfactorio y este empujó a las bolsas.

¿Qué zonas lo hicieron mejor?

Anticipando que el tema geopolítico se aclarara, todos los sectores en Europa subieron, aunque con algo de divergencia. El sector de servicios financieros (+39%), construcción (+38%) y tecnología (+36%) fueron los que mejor funcionaron en medio de un cambio de tendencia hacia los pagos digitales y avances en tecnología. En cambio, los que peor lo hicieron fueron las telecomunicaciones (+2,2%), energético (+6,05%) y los bancos (+9,55%) en un año donde las energías renovables cogieron fuerza y la tan ansiada subida de tipos tuvo que esperar.

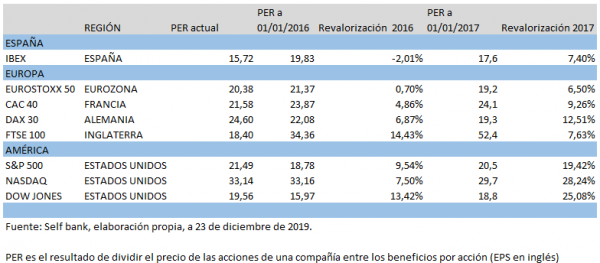

Y si el año pasado las bolsas terminaron el año con unas valoraciones por PER muy atractivas, este año no podemos decir lo mismo haciendo el balance de 2019. Tampoco hay que llevarse las manos a la cabeza, ya que cotizan cerca de su media histórica y el mal final de año de 2018 fue muy anómalo y por esos las bolsas estaban tan baratas para empezar el 2019. Comenzamos el año 2016 y 2017 con valoraciones más exigentes y eso no fue obstáculo para que siguieran subiendo.

Y en España, ¿qué pasó?

España se volvió a quedar rezagado. Aunque el Ibex 35 se revalorizó en torno al 13,1%, el gran peso de los bancos en el índice nacional hizo que se mantuviese por debajo de sus homólogos europeos, a excepción del Footsie inglés, que subió al mismo ritmo. A pesar de todo ello, España creció un +2,0% en términos de PIB, colocándose entre las zonas que más creció de toda la Unión Europea.

¿Quiénes lo hicieron peor en el Ibex?

A pesar de que entró al Ibex a final de 2018 por Día, Ence no pudo hacerlo mejor que su predecesor y se quedó con el puesto de farolillo rojo del 2019. Sin embargo, entró con muy buen pie al Ibex aupándose más de un +25% en apenas dos meses, pero no pudo mantener la estela alcista y terminó cayendo alrededor de un -30%. Y todo ello, a la espera de la confirmación oficial de la no renovación de la concesión de la fábrica de Pontevedra, que supone actualmente alrededor de un tercio de su Ebitda.

Bankia era la siguiente en la lista, cayendo un -20%. La compañía participada por el Estado español era la más perjudicada de los bancos españoles. En otro año donde los tipos de interés oficiales del BCE no subieron y la rentabilidad de la deuda pública europea cayeran hasta mínimos históricos, Bankia se llevó la peor parte. Además, en 2020, seguramente conoceremos la sentencia del IRPH, que podría suponer indemnizaciones millonarias a sus clientes.

Después tenemos a ArcelorMittal (-9%), que no pudo aguantar el tipo ante la caída del precio del acero, y Telefónica (-6%), cuyas unas expectativas algo planas de crecimiento en el sector de las telecomunicaciones no la ayudaron en bolsa.

Y, ¿quiénes mejor?

Es un año de enhorabuena si se es accionista de Cellnex, ya que prácticamente duplicó su valor (+97%) en este 2019. El apetito por las torres de telecomunicaciones, su expansión tanto en Europa como en el resto del mundo y compras con mucho sentido estratégico, ayudaron al título a llamar la atención de los inversores.

En el caso de Ferrovial, la especialización de la constructora en autopistas, que suponen actualmente un 68% de su Ebitda, ganó el calor de los inversores, para subir más de un +50% a final de año. La autopista 407 ETR de Cánada siguió haciéndolo bien y expandió su negocio en Estados Unidos durante este año.

Siemens Gamesa terminó con un buen balance, aunque con sobresaltos incluidos. Si al presentar los resultados de final de año respondió con una subida del 13%, en las dos últimas presentaciones de resultados cayó un -17% y un -8%. Sin embargo, a final de año el apetito por los activos renovables y rumores sobre una posible OPA de su matriz, la alemana Siemens, animaron al valor.

Aspectos a vigilar en este 2020

Este 2020 se presenta como un año lleno de retos, que afectará a la evolución de las bolsas. Tras un año en el cual el Brexit y la Guerra Comercial EE.UU.-China que parecían por momentos finalizaban, tras idas y vueltas hemos visto como no se ha producido ninguna firma en ambos casos. Si finalmente el panorama político se clarifica y damos paso a una época de estabilidad política, se podría ver reflejado en las bolsas. Valores como Telefónica, Iberdrola o Santander dependen mucho de lo que ocurra en las islas británicas así como las constructoras ACS o Ferrovial en Estados Unidos.

Para cumplir con una estabilidad política, especial relevancia adquirirá el resultado de las elecciones presidenciales en Estados Unidos, que tendrán lugar en noviembre de este año. Si Donald Trump se mantiene en el sillón presidencial o si, por el contrario, comienza a gobernar un candidato demócrata afectará de lleno a las bolsas. Las bolsas americanas, con valores con Amazon, Apple o Microsoft se verán afectados por los resultados de la urna.

No habrá que perder el ojo tampoco a la política monetaria, ya que en esta época de tipos ultra bajos la bolsa se podría ver altamente afectada. En este año Christine Lagarde ha asumido la presidencia del BCE y, de momento, ha adoptado el mensaje prudente de su predecesor Mario Draghi, alejando las expectativas de la ansiada subida de tipos aún más en el tiempo. Cualquier indicio de una posible subida o bajada de tipos afectará a las cotizaciones de los mermados bancos como BBVA, Caixabank o Banco Sabadell.