Los precios del petróleo han alcanzado en el mes de marzo sus niveles más altos desde 2008 por la invasión de Ucrania y las sanciones a Rusia. Estas sanciones pueden reducir las exportaciones rusas y esto, a su vez, provocar una de las mayores interrupciones de la oferta mundial de petróleo vividas hasta la fecha.

Los expertos consideran que la oferta del mercado responderá a la demanda. Sin embargo, se trata de un proceso más político que económico: los primeros movimientos han sido la liberación de reservas estratégicas nacionales, que podría ir acompañado de un aumento de la producción por parte de los países miembros de la OPEP y potencialmente, una suspensión de las sanciones a las exportaciones de petróleo a Irán y Venezuela.

Pese a ello, los expertos advierten que se tendrá que producir destrucción de demanda a través de unos precios más elevados. El petróleo procedente del fracking será modesto inicialmente debido a los tiempos que precisa la extracción y debido a la cautela entre los productores.

Caídas de producción y alza de precios

En este sentido se valoran tres escenarios posibles que pasarían desde una vuelta a las exportaciones en los próximos meses a una reducción de dos tercios de las exportaciones marítimas rusas.

Para los expertos, incluso contando con las reservas estratégicas y una mayor producción desde la OPEP, los precios del petróleo irán al alza. Y apuntan a una horquilla de precios de entre los 115 y los 175 dólares por barril a lo largo de 2022.

A medida que el conflicto militar se intensifica, las sanciones occidentales crecen y, con ellas, el aislamiento de Rusia. Así, los analistas estadounidenses estiman una interrupción de hasta 1,6 millones de barriles diarios.

En base a ello, elevan su previsión del precio del barril de petróleo tipo Brent al contado hasta 135 dólares desde 98 estimados previamente. En 2023, la estimación sube hasta 115 dólares desde 105 dólares anteriores.

los tres escenarios posibles para la caída de la producción de petróleo en Rusia son:

- Interrupción de 2 millones de barriles: elevaría el precio hasta 145 dólares.

- Interrupción de 4 millones de barriles: elevaría el precio a 175 dólares.

- Interrupción de 1,6 millones de barriles: mantendría los 135 dólares.

Un shock de oferta potencialmente enorme

A primeros de marzo más de la mitad de las exportaciones de petróleo ruso no se habían vendido. Si estas cifras se mantuvieran, representarían un descenso de tres millones de barriles en las exportaciones de petróleo desde Rusia.

Supondría la sexta mayor interrupción de la oferta de petróleo en un mes desde la Segunda Guerra Mundial. Por delante estarían las interrupciones provocadas por el embargo de petróleo árabe de 1973, la revolución iraní de 1978, la guerra Irán-Irak de 1980, la guerra Irak-Kuwait de 1990 y los ataques terroristas sobre Abqaiq (Arabia Saudí) de 2019.

En concreto, en 2019 los ataques terroristas sobre la planta de Saudi Aramco supusieron la pérdida fue de 5,7 millones de barriles; de 5,6 en la revolución iraní; de 4,3 millones en el embargo árabe; de 4,3 millones en la guerra Irak-Kuwait; y de 4,1 millones en la guerra Irán-Irak.

Por detrás quedarían los 2,3 millones de la huelga petrolera en Venezuela de 2002, 2,3 millones de la guerra de Irak de 2003 o 2,2 millones de barriles por la suspensión de las exportaciones de Irán en 2001.

El papel de China

Beijing jugará un papel principal en el reequilibrio del mercado. China puede importar más petróleo ruso, pero dependerá de si quiere convertirse en el socio comercial principal de Moscú.

Si China decide comprar más petróleo ruso y deja de comprar en otros países, se reducirá la importancia de las caídas en la oferta mundial. Europa comprará en países donde ahora no compra y dejará Rusia para China. Siempre y cuando Pekín quiera esa dependencia energética de Rusia que no quiere Europa.

Consecuencias: un nuevo marco de energía global

Un hecho importante que no debe descartarse es la posibilidad de un impago por parte de algunas de las empresas exportadoras rusas de capital privado o de una nacionalización para retrasarlo.

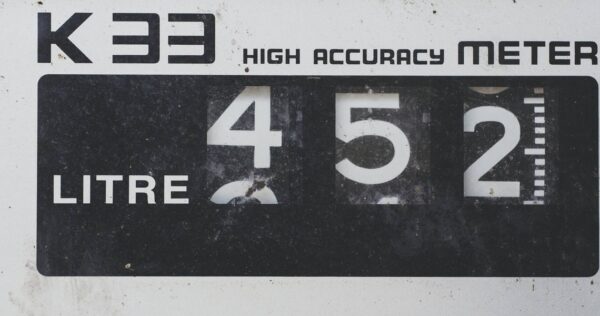

Tanques llenos y ajustes en el mercado

Para evitar la contracción de sus exportaciones, Rusia utilizará al máximo su capacidad de almacenamiento de 80 millones de barriles y de producción.

A nivel global, las sanciones a Rusia redibujarán el mapa de la energía global. A más corto plazo, para compensar la pérdida de la producción petrolera rusa será necesario un esfuerzo combinado de las reservas globales, la OPEP e Irán, junto con unos precios más altos que corrijan el consumo.

Más fracking y energía más cara: oportunidad para las renovables

A más largo plazo, elevará la producción de petróleo a través del fracking y una reducción de la demanda vía precios a niveles históricamente elevados. Entre tanto, a medio plazo, esta interrupción en la oferta va a acelerar el cambio hacia una electricidad generada de forma más local vía nucleares o renovables.

Por otro lado, este shock en la oferta cambiará las políticas energéticas y su planificación en los próximos años. La Unión Europea pronto anunciará su hoja de ruta para la energía y ha manifestado su cambio a corto plazo desde la descarbonización a la seguridad energética. Por lo tanto, apoyándose más en el carbón, las nucleares y la generación por gas y dejando de lado las emisiones.

Para los expertos ha sido muy evidente este cambio, al observarse una fuerte caída en los precios de las emisiones europeas de cerca de un 30% en las últimas semanas. Esto se convertirá en un hecho positivo para la producción petrolera de la OPEP y Estados Unidos los próximos años y la clave para la agenda verde europea.

Por tanto, las sanciones a Rusia podrían ser el catalizador necesario para un cambio material en el modelo de consumo de energía por parte de los usuarios, tal y como ocurriera tras los shocks de los años 70.

La operativa con productos cotizados está dirigida a inversores que deben tener experiencia y conocimientos financieros suficientes para invertir en ellos. La inversión en estos productos requiere una vigilancia constante de la posición ya que comportan un alto riesgo y se puede perder el 100% del capital invertido.

Antes de efectuar cualquier contratación, es recomendable informarse legal, regulatoria y fiscalmente sobre las consecuencias de una inversión.

Las decisiones que cada inversor adopte, tanto de inversión como de nivel de delegación y asesoramiento, son su responsabilidad.

Rentabilidades pasadas no garantizan rentabilidades futuras.

Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.