Ahora que se aproxima el fin de año es hora de desempolvar nuestras inversiones en planes de pensiones y planificar tanto las aportaciones como los posibles rescates, con el fin de optimizar nuestra fiscalidad y protegernos al máximo del duro golpe de Hacienda. Veamos cómo podemos optimizar la factura fiscal en ambos casos:

Aportaciones a planes de pensiones

Desde la última reforma del IRPF, con carácter general, las aportaciones están limitadas a 8.000 euros por contribuyente. Ya no existe la posibilidad de realizar aportaciones adicionales sujetas al cumplimiento de determinados requisitos de edad e ingresos.

No olvidemos que existe otro límite que impide las aportaciones a efectos fiscales superiores al 30% de los rendimientos netos del trabajo y de actividades económicas percibidos de forma individual.

Además, conviene recordar que los contribuyentes cuyo cónyuge reciba rendimientos netos (trabajo y de actividades económicas) de menos de 8.000 euros anuales, podrán reducir en la base imponible las aportaciones realizadas al plan de pensiones del cónyuge, con un máximo de 2.500 euros cada año.

Por último, también hay que señalar que las aportaciones a planes de pensiones a favor de personas con un grado de minusvalía (física o sensorial del 65% o más, psíquica 33% o superior) y las personas que tengan una incapacidad de cualquier grado establecida judicialmente, podrán ascender hasta la cantidad de 24.250 euros (en total), pudiendo los familiares del contribuyente aportar cada uno hasta 10.000 euros anuales, dentro de dicho límite máximo anterior.

Rescates de planes de pensiones

Respecto a los rescates de los planes de pensiones, las fechas y modalidades de percepción de las prestaciones se fijan, y pueden modificarse, libremente por el partícipe o por su beneficiario, siempre que haya sucedido la contingencia correspondiente (jubilación, fallecimiento, incapacidad o dependencia).

Fiscalmente, los importes rescatados se incluyen en el IRPF como renta del trabajo, tributando al tipo correspondiente de la escala general del impuesto. En el caso de que el importe sea percibido por los herederos, éstos no tributarán en el Impuesto de Sucesiones por el valor del plan de pensiones.

Las formas habituales de rescate, junto con sus condicionantes fiscales, se exponen a continuación:

Renta temporal

Es la forma más habitual de rescate. Suele establecerse una renta determinada que se paga periódicamente (mensual, trimestral, anualmente) y que dura hasta que se consume el importe total de los derechos consolidados del plan de pensiones.

Usualmente es la manera más eficiente de rescate (salvo en el caso de tener derecho a la reducción por rescate en forma de capital, según se expone en el siguiente apartado), dado que impide que la progresividad del IRPF afecte de forma sustancial al no recibirse grandes importes de forma súbita y evitando así subir al siguiente tramo de la escala general del IRPF.

Rescate en forma de capital

Esta opción podría no ser eficiente, por implicar un incremento sustancial en el tipo de gravamen del IRPF: al rescatarse todos los derechos consolidados en el mismo año, podría alcanzarse el tramo máximo de gravamen (recordemos que el IRPF es un impuesto progresivo, en el que cuanto más se ingrese más tipo de tributación se aplica). Sin embargo, existen casos en que se puede aplicar una reducción del 40% sobre el importe que se ha de integrar en el IRPF.

Esta reducción del 40% se puede aplicar a los rescates en forma de capital derivados de las aportaciones realizadas hasta el año 2006. Rescatar en forma de capital no implica rescatar todo el plan de pensiones, sino que se puede elegir individualmente los derechos consolidados de cada año que deben ser rescatados.

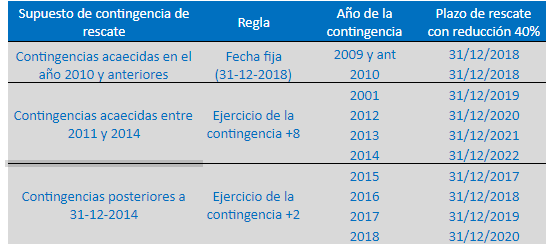

No obstante, desde la reforma fiscal del año 2015, este beneficio fiscal se ha limitado a aquellos rescates que se realicen en un plazo determinado desde que se produce la contingencia (jubilación, por ejemplo) que da derecho a dicho rescate. En la siguiente tabla se puede ver los plazos para cada año:

Es importante considerar que, aunque desde el punto de vista financiero puedan obtenerse tantos rescates en forma de capital como planes de pensiones se hayan suscrito, desde el punto de vista fiscal, el tratamiento tributario correspondiente a las prestaciones en forma de capital, se refiere al total de planes del mismo partícipe y respecto a la misma contingencia.

Así, con independencia del número de planes de pensiones de un mismo titular, la aplicación de la reducción máxima del 40% sólo será aplicable a las cantidades percibidas en un único año. Por tanto, suele ser recomendable rescatar en el mismo año, en forma de capital, todos los derechos consolidados derivados de aportaciones realizadas hasta 2006 en todos los planes de pensiones.

Rescate mixto

Frecuentemente, esta alternativa, mezcla de las dos anteriores, se utiliza para aplicar el rescate en forma de capital a la parte del plan de pensiones con derecho a la reducción del 40%, dejando la parte restante para ser rescatada en forma de renta posteriormente.

Renta vitalicia asegurada

Desde hace algunos años algunas entidades vienen ofreciendo la posibilidad de establecer una renta vitalicia como forma de rescate. Esta alternativa se suele estructurar a través de un seguro contratado por el propio plan de pensiones, aportando el importe del plan , a favor del beneficiario.

Por ello, también en estos casos, el rescate en forma de renta vitalicia debe considerarse como renta del trabajo, y no como rendimiento de capital mobiliario con derecho a la aplicación de los beneficios establecidos para las rentas vitalicias.

Cuidado con aquellos rescates en forma de renta vitalicia donde la compañía aseguradora que gestiona el plan señala la tributación como rendimiento del capital y con los beneficios fiscales establecidos para las rentas vitalicias. En estos casos, lo que se está ofreciendo en realidad es un rescate en forma de capital (con su consiguiente tributación en el IRPF como renta del trabajo) y una posterior contratación de una renta vitalicia.

Como se puede observar, todo lo relativo a los planes de pensiones es una cuestión complicada, sin entrar ni siquiera en la evolución financiera de los mismos. Por lo que es recomendable estudiar todas las alternativas, sus implicaciones y acudir a un asesor independiente para el análisis global de la fiscalidad de los planes de pensiones.

Director de Planificación Patrimonial – CORECAPITAL FINANZAS, A.V.

www.corecapital.es

Abogado especializado en planificación patrimonial y fiscalidad de grandes patrimonios, con más de 15 años de experiencia en despachos y entidades financieras de primer nivel (Deloitte, Cuatrecasas, BANIF, Santander Private Banking).