Aunque aún queda tiempo para poder dar la partida por ganada, mucho tendría que cambiar la cosa para que Warren Buffett pierda la apuesta que hizo en 2008 y en la que pretendía demostrar que las comisiones que a veces cobran los fondos de inversión, en especial los hedge fund, son muy superiores a los beneficios extra que generan para sus inversores respecto al mercado en general.

De hecho, el propio Buffett ha recomendado públicamente a su mujer que si él no está lo mejor que puede hacer es invertir su dinero en un ETF indexado a la evolución del Sp500.

Quién es Warren Buffet

Seguro que aunque no seas un experto inversor, has oído hablar de Warren Buffett. Posiblemente, se pueda afirmar que es el mejor inversor de la historia y que ha conseguido ser uno de los hombres más ricos del mundo únicamente invirtiendo. El resto de miembros de esa lista, como Gates o Zuckenberg, han creado una empresa o varias, y esa idea se ha convertido en una mina. Como ejemplo cercano tenemos a Amancio Ortega en Inditex. Buffett, en cambio, desde niño se ha dedicado a invertir.

Su filosofía de inversión se basa en el value investing, que no deja de ser comprar buenos negocios a buen precio y esperar. Sus posiciones más representativas son McDonalds, Coca Cola, Wells Fargo y más recientemente ha tomado posiciones en Apple. Todo ello lo realiza a través de Berkshire Hathaway, que es el holding que preside, y que tiene una poderosa rama de seguros que le otorga un flujo de caja constante.

Lo que más llama la atención es que pese a ser una de las personas más ricas del mundo, sigue viviendo en la misma casa de hace cuatro décadas en Omaha, una pequeña población de la América profunda, en el estado de Nebraska. Almuerza en el McdDonalds y tiene un coche corriente. Él mismo indica que ganar dinero es lo que mejor se le da, pero que actualmente supone más un reto intelectual que una cuestión económica.

Qué es Protege Partners

Se trata de una empresa fundada en 2002 especializada en la gestión de activos, y en particular, en invertir en hedge funds de gestores emergentes. Por tanto, se dedican a buscar e invertir en los hedge funds más prometedores para sus clientes.

Comisiones de un hedge fund

Normalmente, los hedge funds funcionan con una estructura de comisiones 2/20, dónde cobran un 2% fijo de comisión sobre activos gestionados, vaya bien o mal, y un 20% de comisión de éxito. Por tanto si el mercado va al alza, pagas ambas comisiones.

Cuál es la apuesta

La apuesta de Buffett era sencilla: apostaba un millón de dólares a que un ETF indexado al Sp500 (es decir, el mercado en general) tendría mejores resultados a 10 años vista que una cartera con los mejores hedge funds, escogida por los mayores expertos. En concreto, la cesta estaría formada por 5 hedge funds.

Buffett lleva muchos años siendo muy crítico con esa industria, a quién acusa de vender a sus clientes productos complejos que no se corresponden con su perfil de riesgo y a cobrar unas enormes comisiones ganen o pierdan, en base al modelo que hemos comentado.

La idea es que a largo plazo esas comisiones acabarán lastrando el rendimiento mucho más que el valor que puedan aportar esos gestores. En todas las entrevistas que concede o en la reunión anual que se celebra en Omaha, esa crítica es algo que se repite.

La apuesta se realizó en 2008, y por tanto vencerá en 2018, año en que el perdedor deberá pagar un millón de dólares al vencedor.

Qué pasará con el dinero

Como no podía ser de otra forma, el dinero irá para fines benéficos. Buffett de hecho es, junto a su gran amigo Bill Gates, unas de las personas que más aportan a esos fines, en buena medida por la influencia de su exmujer ya fallecida de una larga enfermedad, que dedicó buena parte de su vida a ayudar a terceros.

Evolución actual de la apuesta

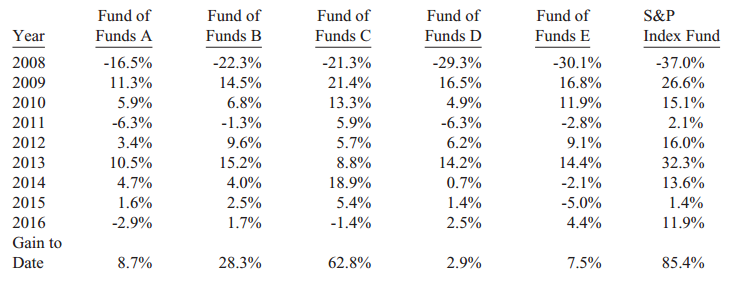

Los últimos datos oficiales que tenemos son de la conferencia de 2016 de Berkshire, y la diferencia es enorme:

De hecho, recientemente Buffett ha dado la apuesta por ganada y su contrincante Ted Seides también. Pese a ello, ha indicado que sigue convencido que a largo plazo los hedge funds superan al mercado, y por ello quiere doblar la apuesta con Buffett.

En el fondo, Buffett lo que quería era demostrar empíricamente que a la mayoría de inversores les conviene más una inversión aburrida y barata en el conjunto de la bolsa, que no deja de ser invertir en el crecimiento económico, que en complejos productos con unas comisiones carísimas que pretenden descubrir el nuevo Google o Facebook para dar el pelotazo.