BASF (XETRA; BAS; DE000BASF111) es la compañía química más grande del mundo. Tiene actividades en 6 segmentos diferenciados: química, materiales, soluciones industriales, superficies tecnológicas, nutrición y soluciones agrícolas. Sus diferentes actividades comparten procesos de producción muy integrados, lo que le permite alcanzar sinergias de costes importantes. Una parte significativa de su negocio (química, materiales) está ligada al ciclo global de las materias primas. Por su parte, nutrición, soluciones industriales y agrícolas están más ligadas al ciclo económico general.

Situación de la empresa

Su última presentación de resultados tuvo lugar el 30 de octubre, el siguiente reporte trimestral está previsto para el 28 de febrero de 2025. Las vertas del 3T fueron de 15.739 millones EUR, en niveles similares a las del mismo periodo del anterior ejercicio. Aunque los volúmenes crecieron un 4,9%, BASF se vio impactada negativamente por los precios (-2,2%) y las divisas (-2,6%) que no permitieron incrementar los ingresos.

El Ebitda cayó un 6,3% interanual, debido al impacto negativo de algunos costes extraordinarios (-385 millones EUR), principalmente ocasionados por las provisiones para el cierre de las plantas de producción de glufosinato de amonio. El beneficio neto fue de 287 millones EUR en el trimestre, frente a las pérdidas de 249 millones sufridas en el mismo periodo del año anterior. Esto supone un BPA (beneficio por acción) trimestral de 0,32 €.

En China, la dirección cree que el estímulo fiscal tardará en beneficiar al conjunto de la economía. Esperan cierto alivio por la bajada de los tipos de interés a escala mundial con un ahorro de costes de 2.100 millones de euros hasta 2026, pero los cambios de portfolio tardarán en notarse más de un año.

BASF es la mayor compañía química del mundo, con gran diversificación geográfica y de líneas de productos. Está enfocada en el crecimiento en la región Asia-Pacífico, donde genera el 24% de sus ventas, frente al 40% en Europa y 25% en EEUU. Entró en una fase de contracción tras los ingresos récord alcanzados en 2021-22, si bien es probable que ya haya tocado suelo en sus beneficios. El escenario de los precios del gas previsible a medio plazo permitiría la recuperación de unos niveles de rentabilidad atractivos para su negocio.

Al tratarse de una compañía intensiva en energía, su principal riesgo es que haya un incremento de los precios del gas y la electricidad en Europa, como los registrados durante parte de 2023. Asimismo, es una compañía cíclica expuesta a los riesgos de una posible recesión. Por los negocios a los que tiene mayor exposición, tiene un riesgo mayor que el mercado en periodos de recesión global o de caída de los precios de las materias primas.

Aunque BASF propuso en septiembre una reducción de su dividendo (pagará al menos 2,25 € por acción, frente a los 3,40 € que pagó en el anterior ejercicio), si bien indicó que completará la retribución al accionista con recompras de acciones propias. La rentabilidad por dividendo esperada sigue siendo atractiva, en niveles que rondan el 5% a la cotización actual.

Análisis fundamental

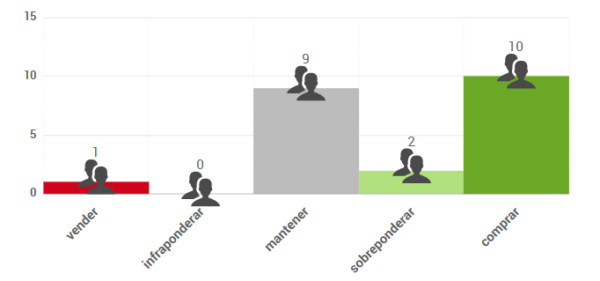

Según el consenso de analistas que recoge FactSet, el precio objetivo promedio se sitúa en 52,45 €, lo que supondría un potencial de revalorización del 16%. Las opiniones de los analistas que publica FactSet se distribuyen de la siguiente forma:

Análisis técnico

Basf se encuentra en unatendencia neutral en el largo plazo, en un rango lateral muy amplio en la banda 37,92 – 72,85. A corto plazo ha definido un rango lateral en los últimos meses por lo que la tendencia es también neutral en la banda 37,92 – 54,10.

Singular Bank no está recomendando la compra de este valor en concreto. Este comentario tiene fines exclusivamente informativos, no pudiendo ser considerado en ningún caso como un elemento contractual, una recomendación, un asesoramiento personalizado o una oferta de inversión. El presente informe, propiedad de SINGULAR BANK S.A.U (Singular Bank), contiene información obtenida de fuentes consideradas como fiables. Las opiniones y estimaciones aquí realizadas pueden ser modificadas sin previo aviso. Rentabilidades pasadas no son un indicador fiable de rentabilidades futuras. Esta información tampoco puede considerarse como sustitutiva de los Folletos del Emisor o de cualquier otra información legal preceptiva, por lo que te recomendamos que consultes dicha información antes de llevar a cabo cualquier decisión de inversión. Dicha información legal está a tu disposición en www.cnmv.es.

En Singular Bank desde el año 2009, actualmente como Responsable de Oferta Digital de Productos de Trading. Cuenta con la licencia de Operador de Bolsa y Operador de Derivados y está titulado por AFI como Asesor Financiero. Ha colaborado como formador en diferentes cursos y másteres relacionados con los mercados financieros, el análisis técnico y los productos complejos.