El sector de automóviles global está atravesando una fase de turbulencias como consecuencia de múltiples factores que configuran un escenario complejo que plantea importantes retos para las compañías. El debilitamiento de la demanda en China, la creciente competencia de los vehículos eléctricos chinos, la moderación de los precios que presiona a los márgenes y el frenazo en la transición al vehículo eléctrico en Europa y EEUU han provocado una oleada de profit warnings en las compañías del sector.

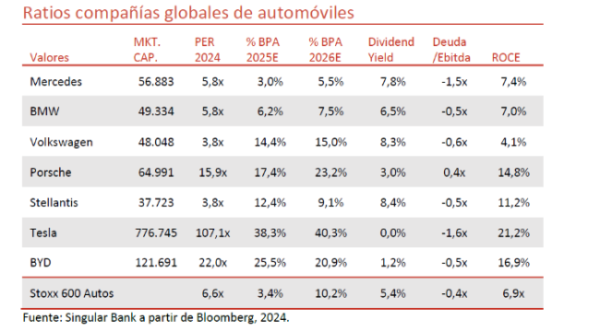

Las valoraciones se han ajustado a las nuevas previsiones y se sitúan en niveles muy deprimidos, y ofrecen atractivas rentabilidades por dividendo, pero creemos que el mercado puede tardar un tiempo todavía en confiar en que el ajuste de previsiones ha tocado fondo.

Una recuperación de las ventas algo más lenta de lo previsto.

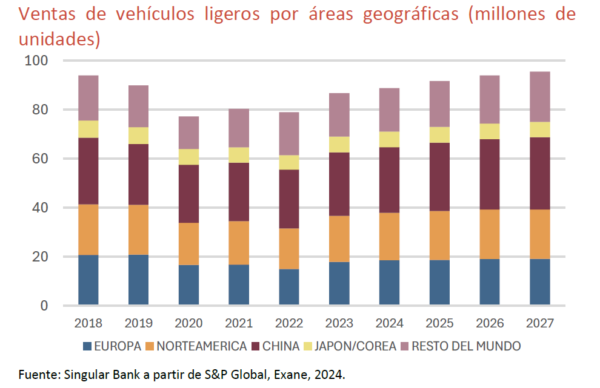

Las expectativas de una intensa recuperación de las ventas de automóviles tras la caída del período 2020-2022 por la pandemia y los problemas de las cadenas de suministros se han enfriado en los últimos meses por el frenazo en la transición hacia el vehículo eléctrico en Europa y EEUU. Actualmente se proyecta que las ventas globales de vehículos ligeros crecerán a una tasa del 2,4% anual de 2023 a 2027, con lo que se recuperarían los niveles previos a la pandemia. El 70% de ese crecimiento procedería de China y el resto de países emergentes.

Frenazo de las ventas de vehículos eléctricos en 2024

La desaceleración de las ventas de los vehículos eléctricos puros (BEV) es reflejo de unos precios todavía demasiado elevados, limitada autonomía y falta de desarrollo de infraestructuras de carga. En ausencia de mayores incentivos, los consumidores esperan a que el desarrollo tecnológico ofrezca un producto más competitivo, lo que podría tardar al menos dos años.

Un entorno de precios más exigente

En el período 2021-22 el sector disfrutó de un fuerte aumento de márgenes como consecuencia de la restricción de la oferta por los problemas de la cadena de suministro, el desplazamiento hacia un mix con mayor peso de marcas premium y el contexto inflacionista general. El nuevo entorno apunta a que esos vientos de cola van a dejar paso a un contexto más deflacionista que va a presionar a los márgenes.

Oleada de profit warnings

Las rebajas generalizadas de previsiones de beneficios que han publicado las compañías del sector en Europa ponen el foco en la menor demanda en China y, especialmente, en la caída de márgenes por un peor mix de ventas y un entorno de precios más competitivo tras las subidas de los últimos años. El margen Ebit fue del 4% en 2002-2007, del 7% en 2011-2019 y del 8,5% en el actual ciclo de 2021-2024. Las nuevas guías de las compañías apuntan a una vuelta hacia márgenes de en torno a un 7% en promedio en el próximo ciclo.

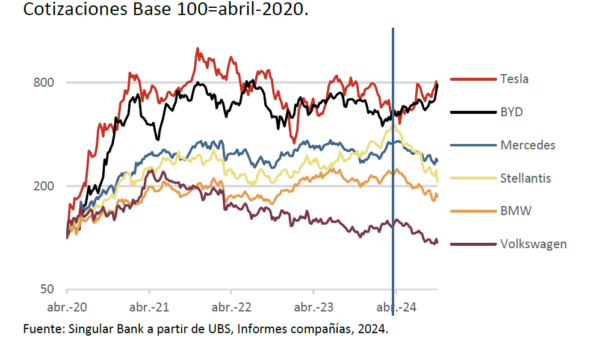

Rotación hacia fabricantes de BEVs

En el contexto comentado, se ha producido una fuerte rotación desde los fabricantes europeos hacia Tesla y BYD, los líderes globales en BEVs (vehículos eléctricos de batería) de China y EEUU que refleja la difícil transición hacia el vehículo eléctrico de las firmas tradicionales. Entre éstos, Mercedes se está mostrando como el más resistente por lo que sigue siendo nuestro valor preferido en el sector.

¿Está descontado el nuevo escenario en los precios?

Las compañías europeas cotizan a un PER 2024 entre 4x y 6x con rentabilidades por dividendo entre el 6% y el 8% y unos balances saneados. Con unas previsiones de consenso de recuperación de los beneficios en 2025-26 tras el ajuste de 2024, en principio cabría esperar una rentabilidad atractiva a medio plazo. Un eventual cambio de expectativas sobre China podría ayudar en este sentido. Sin embargo, creemos que el proceso de ajuste de previsiones podría no haber finalizado todavía manteniendo la presión a corto plazo sobre el sector.

Singular Bank no está recomendando la compra de ningún valor en concreto. Este comentario tiene fines exclusivamente informativos, no pudiendo ser considerado en ningún caso como un elemento contractual, una recomendación, un asesoramiento personalizado o una oferta de inversión. El presente informe, propiedad de SINGULAR BANK S.A.U (Singular Bank), contiene información obtenida de fuentes consideradas como fiables. Las opiniones y estimaciones aquí realizadas pueden ser modificadas sin previo aviso. Rentabilidades pasadas no son un indicador fiable de rentabilidades futuras. Esta información tampoco puede considerarse como sustitutiva de los Folletos del Emisor o de cualquier otra información legal preceptiva, por lo que te recomendamos que consultes dicha información antes de llevar a cabo cualquier decisión de inversión. Dicha información legal está

Nicolás López se incorporó al equipo de Singular Bank en 2020 como Director de Análisis en Renta Variable. Experimentado Gerente de Inversiones con un historial demostrado de trabajo en la industria de servicios financieros.

Fuertes habilidades analíticas con experiencia como analista, administrador de carteras y fondos y asesor de inversiones.