Analizar la eficiencia de una cartera de inversión puede ser muy productivo para identificar sus características y estimar mejor sus posibilidades de retorno y riesgo. La mayoría de inversores no profesionales se centran en la rentabilidad de su cartera de inversión. Pero es solo una parte importante del conjunto.

El riesgo, así como la volatilidad son factores claves en el análisis de cualquier cartera de inversión. Algunas de las herramientas más importantes para analizar estos aspectos de una cartera de inversión son la ratio de Sharpe y la ratio de Treynor.

¿Qué es la ratio de Sharpe?

La ratio de Sharpe fue creada por el economista William F. Sharpe en 1966 a raíz de su trabajo sobre el Capital Asset Pricing Model (CAPM) por el cual posteriormente obtendría el premio Nobel.

En esencia, la ratio pretende comparar la rentabilidad de una inversión con su nivel de riesgo. Algunas de sus implicaciones son que un exceso de retorno durante un periodo de tiempo puede significar que se ha asumido más volatilidad y riesgo, y no tanto habilidad inversora.

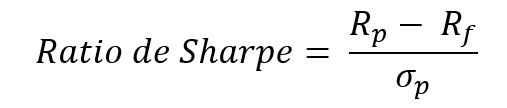

Fórmula para calcular la ratio de Sharpe

Esta es la fórmula de cálculo de la ratio de Sharpe:

Siendo:

la rentabilidad de la cartera.

la rentabilidad libre de riesgo.

la desviación estándar del exceso de rentabilidad.

¿Cómo calcular la ratio de Sharpe?

En el numerador calculamos el diferencial de la rentabilidad de la cartera que estamos analizando frente a la rentabilidad libre de riesgo que utilizamos como benchmark, que suele ser algún tipo de bono del tesoro que consideremos de bajo riesgo y refleja los tipos de interés actuales.

Para el denominador debemos calcular la desviación estándar derivada de la variabilidad de retornos para la serie de periodos que estamos considerando, como una medida de la volatilidad o riesgo de la cartera.

La ratio Sharpe es uno de los más utilizados en la industria financiera para medir la rentabilidad de carteras, ajustadas a su riesgo, porque analiza el retorno de una cartera en comparación con un benchmark, teniendo en cuenta la variabilidad de histórica o esperada de dichos retornos.

¿Qué es la ratio de Treynor?

La ratio de Treynor, también conocido como la ratio rentabilidad-volatilidad, es una herramienta que pretende medir cuánto retorno se ha generado por cada unidad de riesgo asumido por la cartera de inversión.

El retorno en este caso se refiere al exceso de retorno, es decir, a aquel retorno que se ha generado por encima de la tasa de interés libre de riesgo.

La ratio fue desarrollada por el economista Jack Treynor, de quien toma su nombre.

Fórmula para calcular la ratio de Treynor

Esta es la fórmula para el cálculo de la ratio de Treynor:

Siendo:

la rentabilidad de la cartera.

la rentabilidad libre de riesgo.

la beta de la cartera.

¿Cómo se calcula la ratio Treynor?

Como se puede observar, la ratio de Treynor pone en relación el retorno generado, descontando el interés libre de riesgo, con la beta de la cartera. La beta es una medida utilizada para analizar la volatilidad de una cartera con respecto al mercado que se utiliza de benchmark. De esta forma se puede determinar la volatilidad de la inversión con respecto al mercado en general, y con ello su riesgo.

¿Qué diferencia hay entre la ratio de Sharpe y la ratio de Treynor?

Se puede observar que la diferencia principal entre ambas ratios está en el denominador. Ambas herramientas toman como numerador el retorno generado descontando el interés libre de riesgo.

- En la ratio de Sharpe, el retorno se pone en contexto con respecto a la desviación estándar de ese retorno, es decir una medida de la volatilidad absoluta de la cartera.

- En la ratio de Treynor se toma la beta, es decir una medida de volatilidad relativa respecto al mercado en general.

Son dos formas de analizar el binomio rentabilidad riesgo, para comprender bien la eficiencia de una cartera de inversión, teniendo en cuenta no solo la rentabilidad que genera sino también el riesgo asumido para generar ese retorno.