Cada vez que vuelve la inflación o cuando aparecen tensiones geopolíticas el oro asoma como activo refugio. Para amortiguar el efecto sobre los activos financieros de la subida de los precios y la mayor volatilidad, muchos inversores añaden oro y otros activos reales a sus carteras.

¿Cuánto vale el oro?

Antes de nada, conviene recordar que la valoración del oro y de los principales metales se determina en la LME (Bolsa de Metales de Londres). El precio de la onza troy de oro se expresa en dólares y parte de su negociación todavía es a viva voz, en el ring. Así sucede cada día en el número 10 de Finsbury Square, en Londres, con sesiones de cinco minutos entre las 11:40 y las 17:00.

Aunque la mayor parte de los contratos se cierra en el sistema electrónico LME Select, aproximadamente un 10% todavía se hace de forma presencial. La negociación en el ring conformado por los cuatro sofás rojos está lejos de desaparecer, a pesar de que se propuso durante la pandemia de 2020.

¿Qué determina el precio del oro?

Resulta obvio que su precio, al igual que el de cualquier otro bien, está determinado por la oferta y la demanda. Pero cuidado, porque el precio actual también encierra las expectativas de su evolución: cuánto se espera que se oferte y se demande en el futuro.

Producción limitada

El oro es un bien escaso, su producción es limitada, y su oferta no solo está marcada por la capacidad de extracción de cada momento, sino especialmente por el interés de los compradores y vendedores a nivel global. A diferencia de los metales industriales, el oro tiene ciertas características de activo financiero porque los inversores lo usan no sólo para usos industriales, sino también como reserva de valor.

Los principales países extractores de oro son China, Sudáfrica, Estados Unidos, Australia, Rusia y Perú. Aunque la demanda de oro se incremente, la capacidad productora de estos países es limitada y no acompaña a una mayor demanda. El oro fácil ya se ha extraído, lo que queda por extraer requiere técnicas más complejas y su minería está en el punto de mira por su impacto ambiental. En otras palabras, es más caro obtener menos cantidad de oro.

Pautas estacionales del oro: India y China

Detrás de su precio, a lo largo del tiempo se identifican factores económicos y geopolíticos que mueven su cotización al alza o a la baja. Pero además hay analistas que observan unas pautas que se repiten cada año con más o menos intensidad, se trata de los movimientos estacionales del oro, motivados por el repunte de la demanda de ciertos meses del año.

Según John Mulligan, miembro del Consejo Mundial del Oro (WGC), el período de matrimonios en la India y el Año Nuevo Chino coinciden e impactan en la demanda global; son los dos principales causantes del comportamiento estacional del oro.

En India la temporada de bodas es de noviembre a febrero. En las coloridas ceremonias no falta el oro, por su carácter ornamental en joyas y abalorios y, sobre todo, como objetos refugio de valor. No obstante, la demanda en India empieza a aumentar un mes antes, en octubre, cuando se celebra el Diwali o festival de las luces.

En China, el oro también es protagonista de los regalos del Año Nuevo Lunar y justifica su revaloración desde final de año hasta febrero.

Expectativas económicas globales

En períodos de crisis el oro siempre aparece como la inversión alternativa que ofrece cobertura ante la caída en la valoración de otros activos. El oro aumenta su cotización cuando las grandes potencias rebajan sus expectativas de crecimiento. De modo que, ante turbulencias económicas que conlleven caídas en el retorno de otros activos (bonos, acciones, inmobiliario…), los inversores confían en que el oro mantenga su valor, aumentan su demanda y, como consecuencia, sube su precio.

Baja correlación con acciones y valoración en dólares

Está fuertemente descorrelacionado con otras clases de activos y especialmente tiene escasa correlación con las acciones. Así, en épocas de recesión económica el oro se ve menos afectado, puesto que, aunque es utilizado en la industria, su demanda como bien de inversión es muy superior.

Relación inversa oro-dólar

La divisa de referencia para valorar el oro es el dólar estadounidense, por tanto, cuando el billete verde cae aumenta la capacidad de compra oro para quien paga en otra moneda. Y, al contrario, cuando el dólar está fuerte, el precio del oro se mantiene bajo y es menos volátil.

Oro e inflación

Observando la gráfica anterior sobre la evolución del precio del oro se identifican períodos alcistas coincidentes con momentos de inflación. Es decir, el oro históricamente ha crecido en tiempos de escalada de precios, cuando el dólar es más débil. Y cuando la inflación se modera, también lo hace el precio del oro.

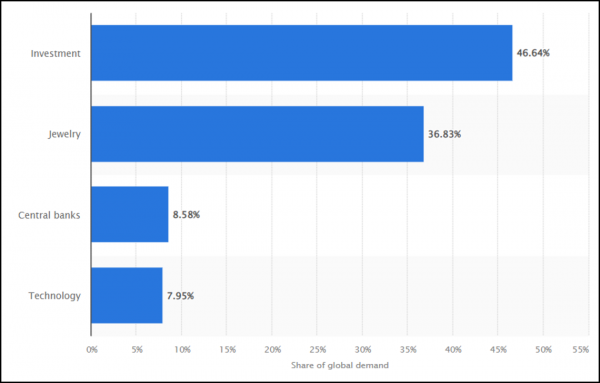

¿Cómo se reparte la demanda global de oro?

El precio del oro, como cualquier otro activo, se determina en función de su oferta y su demanda. Sin embargo, hay que destacar que su extracción es limitada y que en su demanda influyen levemente su capacidad industrial (8%) y las reservas de los bancos centrales (9%); y, sobre todo, su uso en joyería (37%) y como activo de inversión (46%), que justifican el 83% de su demanda.