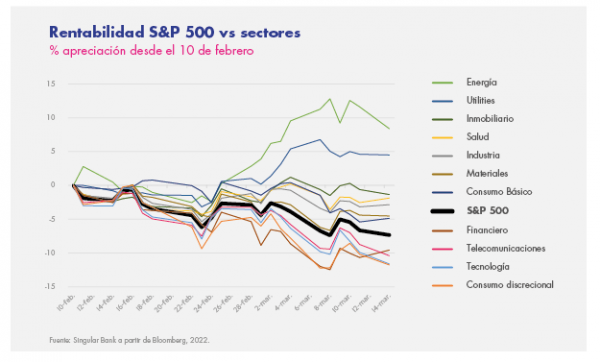

El comportamiento de los índices en lo que llevamos de año está siendo negativo en general. Los principales índices globales muestran caídas significativas, que, en algunos casos superan el -15%. El escenario de mercado ha cambiado de forma significativa desde el estallido de la crisis de Ucrania que ha acentuado las incertidumbres y el comportamiento negativo de los índices. Sin embargo, no todos los sectores se comportan igual. En EEUU, hay industrias, como la energía y aquellas consideradas defensivas, que lo están haciendo mejor, como se puede ver en este gráfico. En el siguiente post le hablamos sobre si es el momento de invertir en bolsa americana.

Desde aproximadamente la segunda semana de febrero, las caídas en los índices se agudizaron hasta tal punto que el S&P 500 ha acumulado una rentabilidad negativa superior al 7% desde entonces y un -12,44% en el año.

Los sectores más cíclicos, como el consumo discrecional y tecnología, han llegado a alcanzar descensos del 12% en tan solo un mes. En este sentido, las empresas de tecnología, que habían tenido muy buen comportamiento en los últimos años favorecidas en parte por un entorno de tipos bajos, confinamientos y altos múltiplos, se han visto muy perjudicadas ante un escenario de reapertura económica, donde la inflación continúa subiendo y ha obligado a los bancos centrales a endurecer su política monetaria. En este contexto, compañías como Peloton o Paypal han llegado a tener caídas del 82% y 62% en el último año.

Energía

Sin embargo, hay sectores que han sorteado mejor las caídas que otros. En este sentido, la energía, con más de un +30% de rentabilidad acumulada en el año, y un 42% en términos relativos frente al índice, es el que mejor comportamiento muestra. La revalorización de la gran mayoría de materias primas ha ocasionado ese buen comportamiento del sector. Tradicionalmente, los periodos de inflación están correlacionados con precios altos de materias primas, por lo que nos ofrece una protección frente a la misma. De esta manera, el petróleo, la materia prima que más pesa en la ponderación de sector, ha llegado a alcanzar un precio superior a los 130 dólares el barril, cerca de los máximos de 2008. Actualmente, y pese a las caídas de los últimos días, acumula una revalorización cercana al 30%, en donde destacan las compañías de ExxonMobil y Chevron, dos de las mayores compañías de exploración y producción de petróleo y gas del mundo, que, con los elevados precios de este año, han alcanzado retornos del 33% y 42% respectivamente.

Utilities

El sector que le sigue es el utilities, que suele actuar de refugio en un contexto de incertidumbre económica y geopolítica como el actual. De esta manera, la rentabilidad obtenida es del 4,5% frente al -7% del índice en el último mes. Se trata de un sector defensivo, con recurrencia y predictibilidad elevada de ingresos que se beneficia de los altos precios de la electricidad, pero a su vez, con oportunidades de crecimiento interesantes como el que brindan las energías renovables. Destacamos aquí compañías como NextEra, la mayor generadora de energía solar y eólica en los EEUU, líder en capacidad instalada de renovables con 23GW o Iberdrola, con más de 20GW esperados para 2025. Ambas compañías se benefician de la tendencia hacia una menor dependencia de los combustibles fósiles y una mayor ponderación en el mix energético de las energías renovables.

Salud

Por otro, el sector de la salud responde a una industria de crecimiento defensivo. El crecimiento viene dado por una tendencia secular de envejecimiento poblacional, pero con una cualidad defensiva, donde los pacientes necesitan la misma atención sanitaria con independencia del ciclo, por lo que la resiliencia de este sector es mayor en momentos de crisis como el actual. Esto se refleja en un mejor comportamiento relativo respecto al índice en el último mes, del +5.5%. Aquí tenemos compañías de una elevada calidad y crecimiento como Johnson&Johnson o Amgen, con medicamentos líderes en ventas en sus respectivos nichos de mercado.

Oro

Por último, el sector de materiales es otro de los que se ha comportado mucho mejor que el índice con una rentabilidad relativa en el último mes del 3%. Hay que destacar la presencia de compañías mineras de metales preciosos como el oro, que sirve de principal activo refugio en entornos de conflictos geopolíticos como el actual. En ese sentido, compañías como Newmont o Barrick Gold, dos de los mayores productores del mundo, se están viendo muy beneficiadas de unos altos precios del oro que cotiza ya cerca de los 2.000 dólares la onza.

Si quiere más información o consultar el análisis de otros valores, no se pierda las secciones del menú Infomercados del Área Clientes en nuestra web, donde podrá encontrar los informes de análisis e ideas de inversión.

Singular Bank no le está recomendando la compra de estos fondos en concreto. Estos datos solo tienen una finalidad informativa, y no deben interpretarse como una recomendación de compra ni de venta. El Cliente es responsable de las decisiones de inversión que adopte. En todo caso, Singular Bank no se hace responsable del uso que se haga de esta información ni de los perjuicios que pueda sufrir el inversor como consecuencia de las operaciones que formalice teniendo en cuenta dicha información. Rentabilidades pasadas no constituyen un indicador fiable de rentabilidades futuras. Estos productos pueden conllevar pérdidas, ya que no garantizan la devolución del capital invertido. Invertir en mercados con divisa diferente al euro conlleva riesgo asociado al tipo de cambio y puede influir también en la pérdida del capital invertido. Los fondos de inversión tienen indicadores de riesgo en una escala de 1 a 7, siendo 1 menor riesgo y 7 mayor riesgo. Los folletos explicativos de los productos, los documentos de datos fundamentales para el inversor, el horizonte temporal recomendado, así como la gestora y entidad depositaria de cada fondo de inversión están disponibles en la página web de la CNMV.

Nicolás López se incorporó al equipo de Singular Bank en 2020 como Director de Análisis en Renta Variable. Experimentado Gerente de Inversiones con un historial demostrado de trabajo en la industria de servicios financieros.

Fuertes habilidades analíticas con experiencia como analista, administrador de carteras y fondos y asesor de inversiones.