Muchos se confían y confirman el borrador de su Renta sin prestar demasiada atención, sin ser conscientes del ahorro que pueden conseguir si aplican algunos beneficios fiscales. Por eso, debes tomar nota de estos 5 puntos que siempre hay que tener en cuenta:

1. Declara los ingresos del alquiler

Todavía hay mucha gente que no declara los ingresos obtenidos de un piso alquilado porque tienen la idea errónea de que si lo hacen pagarán más impuestos. Y no saben que es todo lo contrario. Declarar el alquiler tiene importantes beneficios fiscales y pueden conseguir con ello una menor tributación.

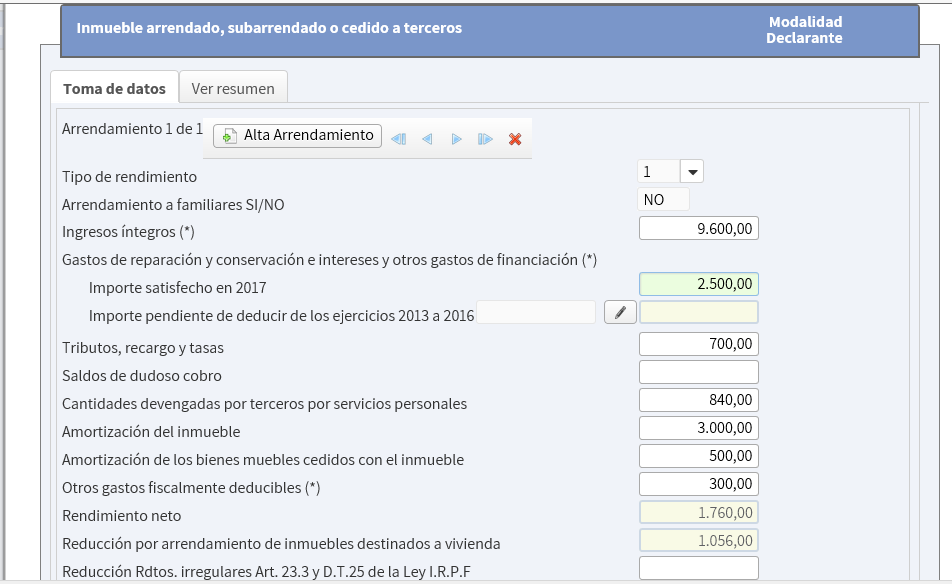

En primer lugar, debes saber que si declaras el alquiler de una vivienda podrás deducir todos los gastos que hayas tenido de ese piso como: el IBI, la comunidad de propietarios, el seguro de hogar, seguro del alquiler, los gastos de reparaciones necesarios para arrendarlo (pintado, arreglo de instalaciones, sustitución de elementos, etc.), los intereses del préstamo hipotecario (si se adquirió con financiación), además del 10% anual del coste del mobiliario (si en el contrato se hace constar que el piso se alquila amueblado y se anexa el inventario) y un 3% en concepto de amortización de la construcción calculado sobre el mayor entre el valor catastral de la construcción o el valor de adquisición. Todo esto puede dar como resultado un rendimiento negativo que puedes compensar con tus rentas del trabajo.

Pero además, si el rendimiento es positivo, puedes aplicar una reducción del 60% si se trata de un alquiler de vivienda anual, de forma que sólo tributarás por el 40% una vez descontados todos los gastos. Sin embargo, si no declaras el alquiler y Hacienda lo descubre, no te aplicarán esa reducción, ya que la Ley establece expresamente que sólo es aplicable a los “alquileres declarados”.

2. Ventas de activos con derecho a reducción

Hay dos importantes reducciones fiscales que debes tener en cuenta si has obtenido ganancias por alguna transmisión.

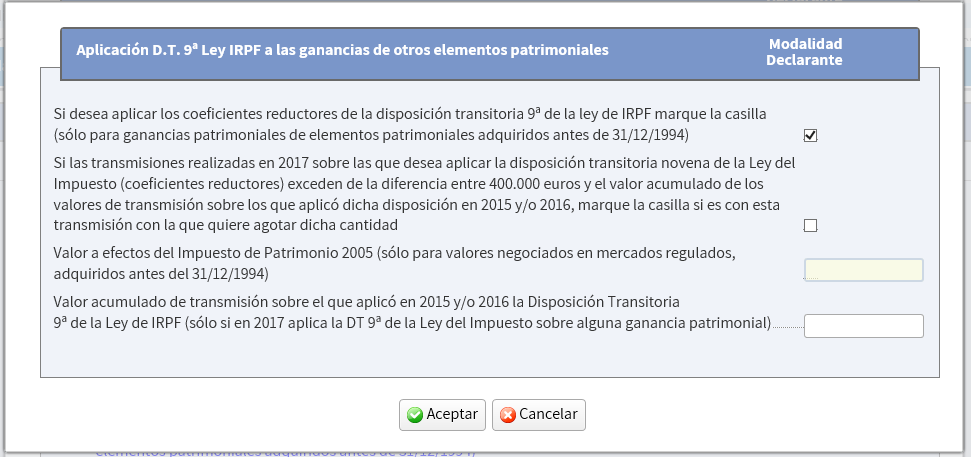

La primera es la aplicación de los coeficientes de abatimiento para la venta de acciones, fondos de inversión o inmuebles adquiridos antes del 31/12/1994 que reducen la ganancia obtenida de manera proporcional a su antigüedad. Pero no te confíes, ya que Renta Web no te los aplica si tú no marcas la casilla “Aplicación de los coeficientes reductores de la disposición transitoria 9ª de la ley de IRPF”, ya que es el contribuyente el que debe elegir a qué ventas lo aplica de todas las realizada desde 1/1/2015 con el límite conjunto de 400.000 euros.

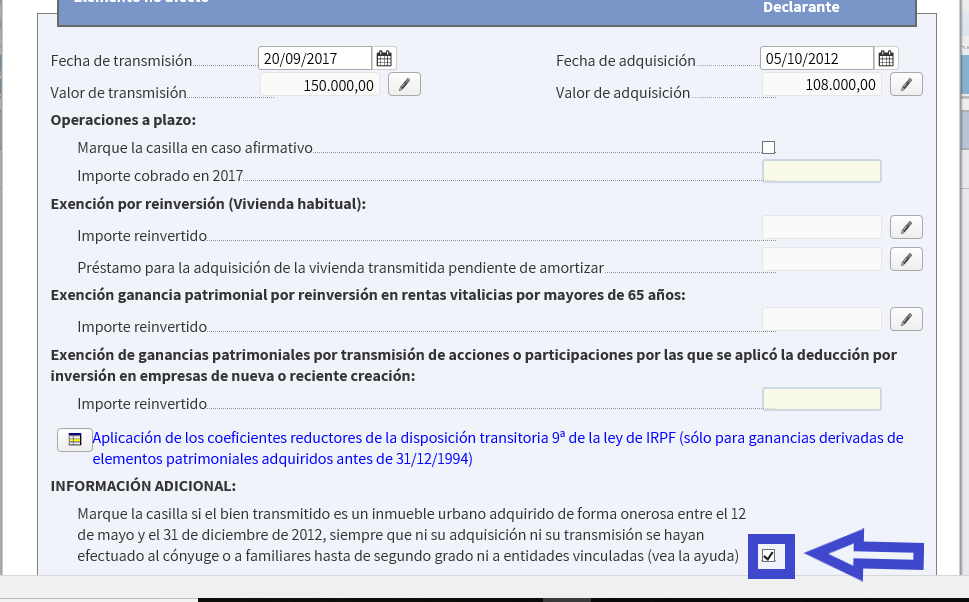

Y la segunda es la reducción del 50% de la ganancia obtenida en la venta de inmuebles adquirido entre el 12 de mayo y el 31 de diciembre de 2012. Pero al igual que la anterior, es necesario marcar la casilla habilitada para ello si queremos que se aplique esa bonificación (ver imagen), ya que no se aplica para inmuebles adquiridos por herencia o donación.

3. Aprovecha la exención por reinversión

Si has vendido tu residencia habitual, no olvides declararla y rellenar el apartado de la “Exención por reinversión en vivienda habitual”, ya que es una opción que debe ejercitarse en el momento de la venta aunque no hayas comprado todavía la nueva vivienda. De esta forma si no inviertes todo el dinero de la venta, trascurridos dos años tendrás que hacer una complementaria y tributar por la parte proporcional, consiguiendo así un diferimiento del pago del impuesto.

Y si tienes más de 65 años puedes dejar exentas tus ganancias de patrimonio de acciones, fondos de inversión o ventas de inmuebles si reinviertes el importe obtenido de la venta en una renta vitalicia en el plazo de 6 meses desde la fecha de venta hasta un máximo de 240.000 euros. Para ello hay rellenar el apartado correspondiente de “Exención ganancia patrimonial por reinversión en rentas vitalicias por mayores de 65 años”. Esta es una buena manera de no tributar en la Renta y planificar tu herencia designando como beneficiaria a la persona que quieras favorecer al fallecimiento.

4. Compensa las rentas negativas de años anteriores

Al hacer la declaración de la Renta debes revisar las declaraciones de los últimos ejercicios y ver las pérdidas y los rendimientos negativos del capital mobiliario pendientes de compensar de los 4 años anteriores, así como las aportaciones a los planes de pensiones que no hayas podido aplicar en este caso en los 5 ejercicios anteriores, ya que Hacienda no aplica estas partidas pendientes en el cálculo del Borrador de la Renta aunque tenga conocimiento de ellas y es necesario introducirlas manualmente.

5. No olvides las deducciones autonómicas

Y por último y no menos importante, no olvides revisar la lista de deducciones de tu Comunidad Autónoma y los requisitos, ya que éstas nunca vienen aplicadas en los Borradores de la Renta y suelen olvidarse de aplicar por desconocimiento. Entre las más habituales detallamos las siguientes:

- Por circunstancias personales y familiares: nacimiento y/o adopción, discapacidad, familia monoparental, familia numerosa, por ascendientes mayores de 75 años, por ayuda doméstica, discapacidad del cónyuge, gastos de guardería, gastos escolares o de estudios, etc.

- Vivienda habitual: para compra y/o alquiler de vivienda

- Donaciones a determinadas entidades

Pilar Molina: Licenciada en Ciencias Económicas y Empresariales por la Universidad de Murcia (España) . Auditora inscrita el el ROAC. Master en Contabilidad y Auditoría de Cuentas por el Instituto Universitario de Gestión Empresarial de la Universidad de Valencia. Master en Asesoría Fiscal por la Fundación Universidad Empresa de Murcia. He trabajado más de siete años en una de las seis primeras firmas de Auditoria y Asesoramiento Legal y Fiscal españolas. En la actualidad, desde el 2001, desempeño funciones de mi especialidad en una entidad financiera. ? Más sobre el autor