Mediante el dividendo flexible o scrip dividend las empresas dan a elegir al accionista si quieren recibir efectivo o más acciones de la compañía.

A priori, cualquier accionista debería alegrarse de que su empresa le repartiese un dividendo. Sin embargo, los dividendos flexibles esconden detrás un `truco´ que hace que a fin de cuentas no se genere valor para el accionista.

En una ampliación de capital liberada no hay una entrada de dinero en la compañía. Simplemente se aumenta el número de acciones. Al haber más acciones, la proporción de beneficios que le corresponde a cada acción, baja.

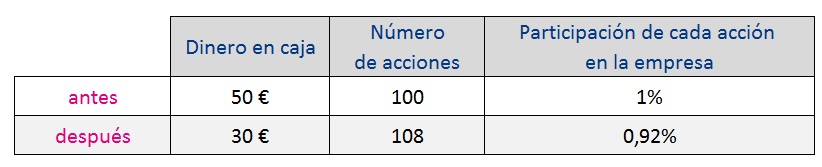

Ejemplo sencillo:

La empresa A tiene problemas de liquidez y sus finanzas no le permiten seguir repartiendo el dividendo en efectivo. Sin embargo, no quiere cancelarlo para poder mantener su rentabilidad por dividendo y no alarmar al mercado.

Por lo tanto, decide cambiar su reparto de dividendo en efectivo por un dividendo flexible. Para ello, confía en que la mayor parte de los accionistas escojan recibir más acciones, ya que en caso contrario, si el 100% de los accionistas solicitasen el efectivo, no tendría dinero para pagarles.

Les ofrece cobrar 1€ por acción o recibir 1 acción nueva por cada 10 antiguas.

Veamos cómo es la situación de la empresa antes y después del dividendo flexible. Para poder acometerlo, la empresa realiza una ampliación de capital 10 a 1. En este caso, imaginemos que los accionistas propietarios del 20% de las acciones deciden cobrar en efectivo y el 80% en acciones.

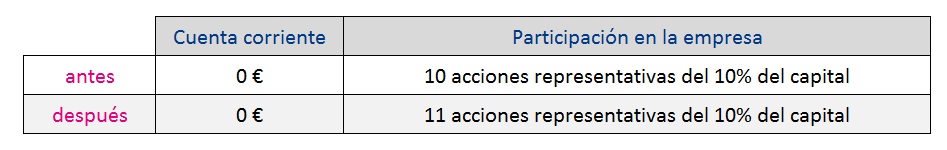

Accionista que posee el 10 acciones y cobra el dividendo en acciones:

En este ejemplo se ve claramente que el accionista sale `comido por servido´ ya que una vez finalizado el programa de dividendo flexible, ni tiene más dinero en su cuenta corriente ni tiene más participación en la compañía.

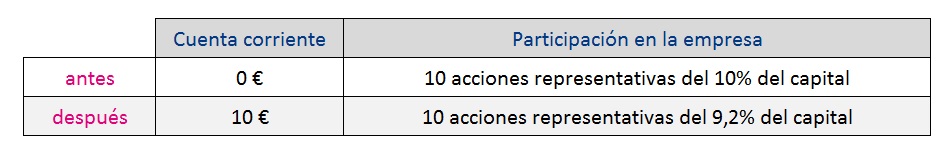

Accionista que poseen 10 acciones y decide cobrar en efectivo:

En este caso, el accionista sí ha cobrado en efectivo pero a cambio de ver reducida su participación en la empresa. Lo que gana al recibir el dividendo en efectivo, lo pierde el día que la acción descuenta el dividendo, ya que la acción baja de precio al recoger el efecto dilutivo en la participación.

Quizá así se entienda por qué ha sido un recurso tan utilizado por las grandes empresas del Ibex durante los peores años de la crisis. Se trata de una técnica muy utilizada por las compañías que no disponen de caja suficiente pero que no quieren que caiga su rentabilidad por dividendo.

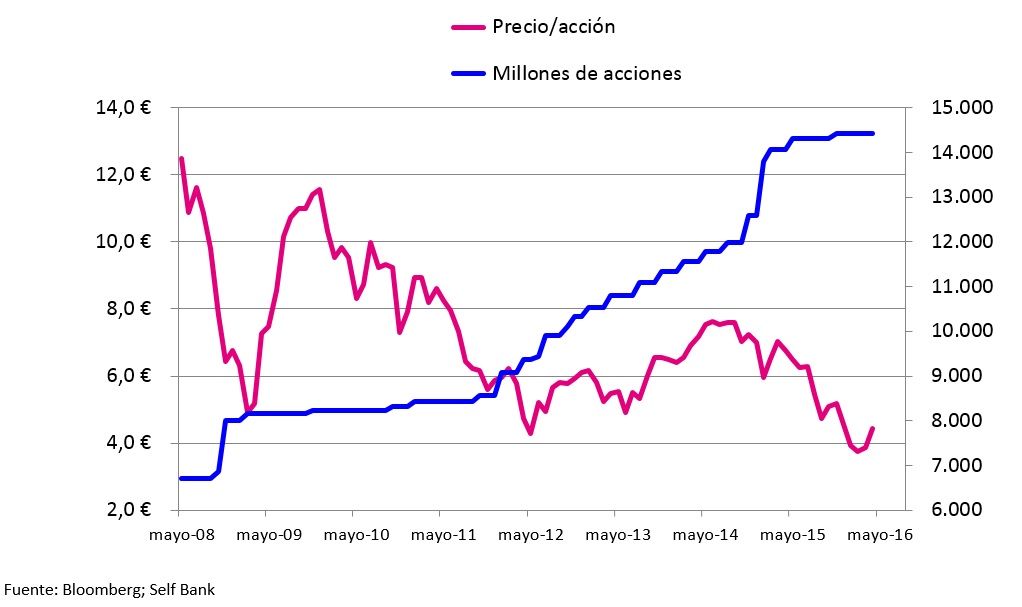

Veamos ahora un caso real como el de Banco Santander, que es una de las empresas que más ha recurrido a esta técnica. Las constantes ampliaciones de capital que ha realizado en cada uno de los dividendos flexibles ha duplicado el número de acciones del banco (línea azul) , que a día de hoy es de 14.434 millones. Este es uno de los motivos, aunque no el único, por el que sus acciones han caído tanto en bolsa (línea rosa).

Entonces…¿no tiene ningún beneficio recibir dividendo en acciones? Sí, puede tenerlos. Dejando al margen las implicaciones fiscales, si estamos hablando de una compañía con buenas perspectivas y en el futuro su cotización sube, tendremos más acciones para vender, por lo que nuestras ganancias en ese caso podrían ser mayores y la rentabilidad final más alta que si hubiéramos optado por cobrar el dividendo en efectivo.

Análisis y Selección de Fondos

Departamento de Inversiones y Productos