A cualquiera que le preguntes a día de hoy por la bolsa americana, te va a decir lo mismo: que ya es tarde para subirse al tren.

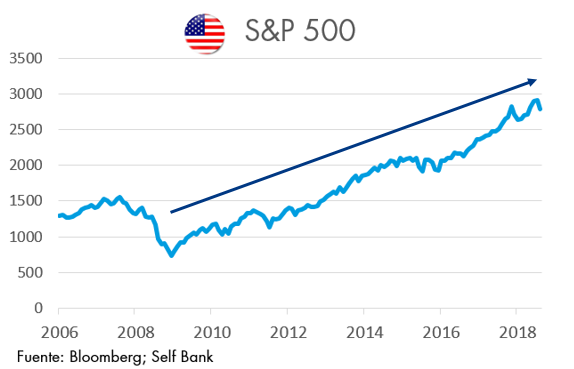

El índice S&P500 se ha multiplicado por 4 en los últimos 9 años. Aunque es cierto que sería una proeza que repitiese ese mismo comportamiento en los próximos 9 años, también lo es que hay un puñado de razones para confiar en el mercado de acciones de la primera potencia del mundo:

Tendencia alcista

Hay un conocido dicho bursátil que reza “trend is your friend” o, lo que es lo mismo, “la tendencia es tu amiga”.

Nunca debe ser este el único motivo que te lleve a tomar una decisión en bolsa, pero la historia nos dice que ir contra la tendencia es peligroso.

Peso de sus empresas en la renta variable global

Los ciudadanos estadounidenses apenas encarnan el 5% de la población mundial, pero sus empresas llegan a representar más del 60% de índices globales de renta variable como el MSCI World.

Cualquier cartera diversificada debería tener exposición al mercado americano.

Liderazgo tecnológico e i+D

¿Es casualidad que Google, Tesla o Airbnb hayan sido creadas en EE.UU?

Este tipo de empresas que han revolucionado sectores tradicionales como el del automóvil o el de los alquileres vacacionales han sido creadas en EE.UU. (mayoritariamente en California), porque es allí donde se da el clima empresarial propicio.

En este país se unen la experiencia, el apoyo de las universidades y la financiación, que hacen posible que en pocos años una idea se convierta en una empresa que mueva miles de millones de dólares.

Dicho esto, lo más probable es que en el futuro sean empresas americanas las que lideren sectores como la movilidad, la robótica, la inteligencia artificial o cualquier otra disciplina que irrumpa en la sociedad. De alguna manera podríamos decir que EE.UU. tiene garantizado el dominio empresarial del siglo XXI.

Netflix era una pequeña empresa hace 6 años y ahora vale más en bolsa que la suma de Telefónica, BBVA, Iberdrola y Repsol juntas.

Sus acciones están denominadas en dólares

El dólar es la divisa por excelencia en el mundo, que sirve incluso como activo refugio en momentos de tensión. Por ello, es interesante para un inversor tener al menos parte de su patrimonio en dólares siempre y cuando su perfil de riesgo se lo permita.

Demografía favorable

En España, el principal debate nacional ha pasado de ser ¿quién será el campeón de Liga? a ser ¿cuánta pensión cobraremos en el futuro?

Este es un problema que no tienen en EE.UU. y que no será el motivo que lastre sus cuentas públicas, ya que allí no existe un sistema público de pensiones como entendemos en Europa.

Si bien en muchos países occidentales la pirámide poblacional va camino de invertirse, en EE.UU. no tienen tal problema ya que la edad media de su población es de 37,7 años, en comparación con los 46,5 años de Japón, los 46,3 años de Alemania, o los 42,2 años de España. (Fuente: Naciones Unidas)

La economía doméstica le sonríe

EE.UU. atraviesa un momento económico muy dulce que se refleja en su PIB (último dato: 4,2%) y en su tasa de paro (3,7%), que se encuentra en mínimos desde 1969. Es decir, la tasa de desempleo no era tan baja desde que Armstrong pisó la Luna hace 48 años.

Una de las claves que explica esta bonanza económica es el peso que representa el consumo en el cálculo del PIB, cercano al 70%.

Ellos se lo guisan, ellos se lo comen

El porcentaje de ingresos de las empresas del S&P500 que provienen de EE.UU. es del 60%.

Es una cifra muy superior a la proporción de ingresos domésticos en índices como el IBEX, donde solo el 35% de los ingresos provienen de España, incluso el DAX alemán o el CAC francés, con porcentajes del 22% y 21% respectivamente. (Fuente: Factset)

Incluso empresas tan globales como Disney, Starbucks, JP Morgan o Amazon obtienen todas ellas más de 2/3 partes de sus ingresos en territorio americano.

Lo que esto significa es que las bolsas americanas son menos sensibles a los vaivenes de la economía mundial. Les da relativamente lo mismo cómo le vaya al resto del planeta, lo importante para ellos es que el consumo en EE.UU. no decaiga. Por cierto, se da la circunstancia de que el índice de confianza del consumidor de la Conference Board se encuentra en niveles máximos desde el año 2000.

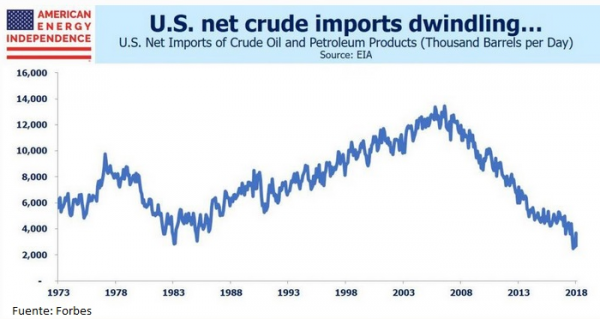

Independencia energética

En 1973 la crisis del petróleo puso en jaque a la economía mundial. El encarecimiento del crudo tuvo un efecto devastador en la inflación de los países industrializados más dependientes del petróleo, como EE.UU.

Su mercado de acciones lo acusó con una caída del 40% en el Dow Jones entre 1973 y 1975.

Sin embargo, la importación de crudo desde otras regiones a EE.UU. ha ido descendiendo progresivamente en los últimos años, gracias entre otras cosas al fracking.

Algunos estudios apuntan a 2019 como el año en el que EE.UU. alcanzará un ‘break even’ energético, es decir, su independencia energética. A partir de 2021 podríamos ver incluso cómo se convierte en un exportador neto de petróleo.

Una vez más EE.UU toma la delantera y de paso se blinda ante eventuales crisis energéticas.

Política fiscal

A nivel de organización política, la gran diferencia entre EE.UU. y Europa es que allí no solo se dirige de manera centralizada la política monetaria, sino también la política fiscal. La Reserva Federal y el Congreso operan de manera independiente pero, a fin de cuentas, reman los dos en la misma dirección.

Esto es algo que nunca sucederá en la Eurozona, donde el Banco Central Europeo es incapaz por sí solo de enderezar el rumbo de le economía sin la ayuda de los diferentes gobiernos nacionales.

El problema con los déficits presupuestarios, los diferentes calendarios electorales y la diversidad de ideologías hace más complicada la implantación de políticas económicas que apoyen al sector empresarial y, por ende, a las bolsas del Viejo Continente.

Empresas más competitivas gracias a la legislación laboral

En materia laboral hay una diferencia abismal entre la protección que se da a los trabajadores en Europa y en EE.UU. Esto puede sonar injusto para los trabajadores estadounidenses, pero es una gran noticia para los accionistas de las empresas.

Existen muchos estudios que afirman que la sobreprotección del trabajador va en contra de la eficiencia y la productividad. Curiosamente, en los países donde el coste del despido es más alto, existe una mayor tasa de paro.

El despido libre, la orientación del trabajo a la consecución de objetivos o las escasas vacaciones (10 días ampliables en función de la antigüedad) de los que disfrutan los trabajadores americanos lo convierten en un mercado laboral mucho más adecuado para el éxito empresarial y permiten a las compañías ser mucho más flexibles a la hora de adaptarse a nuevos escenarios económicos.

¿Por qué el PER de la bolsa americana es tan elevado?

Entre los principales argumentos que dan los analistas que desaconsejan comprar bolsa americana siempre se encuentra el famoso ratio PER, que mide lo cara o barata que está una acción en relación al beneficio que genera la empresa.

El PER de la bolsa americana es a día de hoy (17x) superior al de su media histórica (15x), lo que nos podría hacer pensar que, para que vuelva a la media, los precios de las acciones tendrían que bajar. No obstante, esta diferencia se debe principalmente al cada vez mayor peso que tiene dentro del índice el sector tecnológico, que suele cotizar con tasas de PER mucho más elevadas.

El ratio PER al que cotiza la bolsa americana (S&P500: 17x) es superior al de la bolsa europea (Stoxx 600: 14x), lo que a priori nos dice que está más cara.

Sin embargo, esta situación se lleva dando varios años y eso no ha sido impedimento para que la bolsa americana se haya comportado mucho mejor que la europea durante la última década.

Nuevamente podríamos explicar esta diferencia por la ponderación de los diferentes sectores en estos índices. Mientras en el S&P500 el sector tecnológico y el de consumo cíclico (los dos que históricamente se han ganado el derecho a cotizar con niveles de PER más altos) pesan más de un 30%, la suma de estos dos en el índice Stoxx 600 apenas llega al 13%.

(Fuente: datos de PER y sectores extraídos de Bloomberg a octubre de 2018)

Capacidad de reacción

Por último, y no por ello menos importante, cabe mencionar la envidiable capacidad que tiene EE.UU. de salir de las crisis. Saben detectar el problema y ponerle remedio rápidamente, tal y como demostraron en 2008.

En una mezcla de decisiones por parte de la Reserva Federal y del gobierno, se podría decir que salieron de aquella recesión hasta reforzados, tal y como demuestra la cotización de Wall Street y el bajo nivel de desempleo actuales.

Por hacer, han sido capaces hasta de recuperar el dinero de la nacionalización de entidades financieras llevada a cabo en la crisis subprime.

Ante una eventual crisis económica, que tarde o temprano llegará, EE.UU. y sus empresas han demostrado tener una capacidad especial para superarlas.

Estás a un click de poder invertir directamente en acciones americanas.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Self Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Self Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Self Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Self Bank.

Análisis y Selección de Fondos

Departamento de Inversiones y Productos