En los años cincuenta del S.XX el mundo de las finanzas sufrió una revolución: la teoría moderna de portafolio. El mundo académico realizó importantes avances, desarrolló teorías e intentó presentar modelos de cómo funcionaban los mercados. Muchas de las ideas que nacieron en aquellos años han prolongado su impacto hasta nuestros días y tienen una gran influencia en cómo pensamos sobre los mercados.

¿Quién fue Harry Markowitz?

Markowitz es un prestigioso economista de la escuela de Chicago que en 1990 fue galardonado con el premio Nobel de Economía. Sus teorías remarcan la importancia de las carteras de inversión, el riesgo, las correlaciones entre activos y la diversificación.

Con anterioridad al trabajo de Markowitz, la inversión consistía en seleccionar activos individuales que presentaran buenas rentabilidades por dividendo y buenas perspectivas. La teoría de Markowitz fue un paso importante hacia el desarrollo del Modelo de valoración de activos financieros (CAPM).

¿Qué es La teoría moderna del portafolio o teoría moderna de selección de cartera?

La teoría moderna del portafolio (Modern portfolio theory) examina cómo inversores conservadores pueden construir carteras de activos para optimizar o maximizar su retorno esperado en función del nivel de riesgo de mercado que estén dispuestos a asumir. Bajo este punto de vista una alta rentabilidad va necesariamente acompañada de un nivel más alto de riesgo.

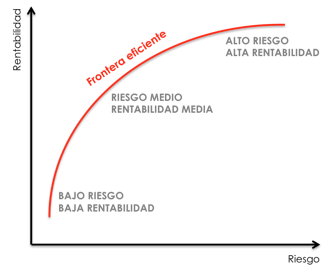

Según la teoría es posible construir lo que Markowitz llamó una frontera eficiente para construir un portafolio óptimo con respecto a un nivel determinado de riesgo.

¿Cómo funciona?

Una de las ideas fundamentales de la teoría moderna del portafolio es que la relación riesgo/rentabilidad de un activo financiero no debe de ser considerada individualmente sino dentro del contexto de la relación riesgo/rentabilidad del conjunto de la cartera.

La teoría moderna del portafolio demuestra que es posible construir una cartera con diversidad de activos que maximice la rentabilidad esperada para un nivel determinado de riesgo. De la misma forma, dado un nivel determinado de rentabilidad esperada, un inversor puede construir una cartera con el menor riesgo posible (para ese nivel de rentabilidad). Medidas estadísticas como correlación y varianza nos permiten construir carteras con menos riesgo que si seleccionamos activos de forma individual.

La frontera Eficiente

Cada posible combinación de activos puede ser dibujada en un gráfico representando el riesgo en un eje y el retorno esperado en el otro eje. Este gráfico muestra las carteras más eficientes. Por ejemplo una cartera con un retorno esperado de 7% y una desviación estándar de 12% se considera menos eficiente que otra cartera con un retorno esperado de 7% y una desviación estándar de 15%. Si dibujamos una línea que atraviese todas las carteras más eficientes obtenemos lo que se llama la frontera eficiente. Según la teoría, no es interesante invertir en cualquier cartera que no esté en esta línea.

¿Para qué sirve?

Muchas veces los inversores nos vemos abrumados por la cantidad de diferentes opciones de inversión a nuestra disposición. Gracias a la teoría moderna del portafolio nos es posible construir carteras óptimas en su relación riesgo/rentabilidad. La teoría parte de la premisa de que el inversor prefiere una cartera con el menor riesgo posible para un nivel determinado de rentabilidad. Los métodos estadísticos de la teoría permiten diseñar una cartera adecuada al nivel de riesgo/rentabilidad que cada inversor crea oportuno para sí mismo.