Los datos publicados por el INE sobre la evolución del crecimiento de nuestra economía en el 1T de 2020 han superado todas las previsiones, en un periodo en el que la actividad económica sólo se vio afectada a partir del 14 de marzo por la declaración del estado de alarma. En este contexto, el PIB español se contrajo un 5,2% respecto al cuarto trimestre de 2019 (0,4% intertrimestral), superando en 0,9 pp la estimación realizada por el Banco de España de un 4,7% intertrimestral. Un abrupto deterioro de nuestra coyuntura socioeconómica al representar la mayor caída de la serie histórica, duplicando la registrada en 2T de 2019 en plena recesión financiera global.

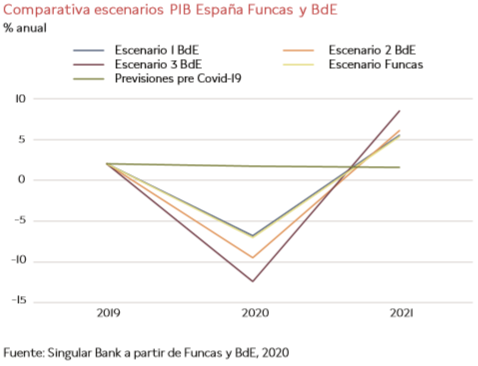

Tras la publicación la semana pasada de las perspectivas del impacto de la crisis del Covid-19 en la economía española del Banco de España (BdE), construidas en torno a tres escenarios, Funcas ha actualizado sus estimaciones de la evolución del PIB español para 2020 y 2021.

En su escenario central, las previsiones de Funcas se sitúan en línea con el menos adverso del BdE (escenario 1), proyectando una caída del PIB de un 7% anual en 2020 y un crecimiento de un 5,4% anual en 2021. Sin embargo, Funcas también apunta que podría producirse un mayor deterioro de la coyuntura económica con una contracción de hasta un 12,5% anual en 2020, estimación similar a la del BdE en su escenario más adverso (escenario 3), en el caso de que se produjera una fuerte destrucción de empleo y del tejido empresarial, y tensiones financieras.

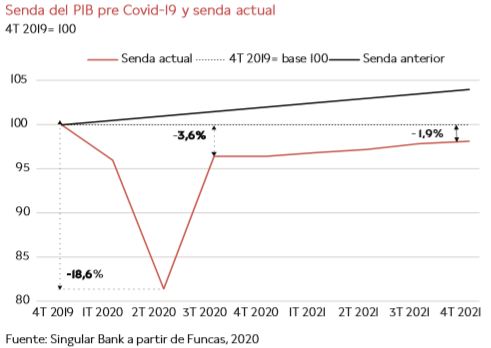

Las proyecciones de Funcas se basan en que en los dos primeros trimestres de este año se produciría una pérdida acumulada de un 18,6% del PIB respecto al 4T de 2019. En concreto, por sectores, la mayor contracción de la actividad en el 2T de 2020 se registraría en el sector servicios, seguida de los retrocesos de la industria manufacturera y la construcción.

La actividad se recuperaría progresivamente a partir del 3T, proyectando que en último trimestre del año el sector primario alcance sus niveles previos a la crisis del Covid-19, así como el retorno a la normalidad en la actividad de AAPP, defensa, educación y sanidad. En contraste, el sector servicios de alojamiento y restaurantes aún se situaría un 20% por debajo de su nivel de producción previo del 4T de 2019, tras sufrir la mayor contracción en el 2T (-58,7%) por la paralización de la actividad socioeconómica ante las medidas adoptadas en el marco del estado de alarma para hacer frente al Covid-19. En este contexto de recuperación progresiva a partir del tercer trimestre del año, a finales de 2020 el PIB se situaría un 3,6% por debajo del de 2019, y se recortaría hasta un -1,9% en 2021 respecto a 2019. Así, la economía española no alcanzaría su nivel de riqueza previo a la crisis hasta 2022.

Previsiones empleo

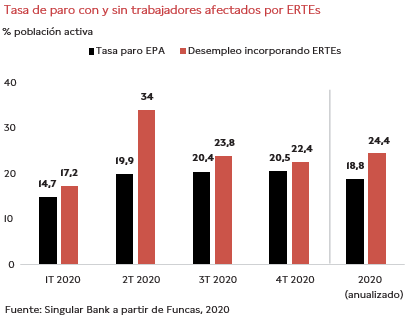

Por su parte, el mercado laboral español sufriría un fuerte deterioro ante el cese de actividades y el cierre de negocios desde que se declaró el estado de alarma. Según Funcas, la tasa de desempleo se situaría en torno a un 20% de la población activa en el 2T de 2020, y podría alcanzar hasta un 34% de la población activa incorporando a los trabajadores afectados por un proceso de ERTE. Asimismo, la fundación proyecta que la tasa de paro se sitúe en un 18,8% de la población activa a finales de 2020, y en un 17,1% en 2021. Es decir, 3,3 pp superior a la de 2019 (13,8% de la población activa). En este contexto, se han conocido los primeros datos de la evolución de nuestro mercado laboral en el primer trimestre del año. A comienzos del mes de abril se publicaron las cifras de paro registrado del Ministerio de Trabajo, que mostraron un incremento del número de desempleados de un 9,3% en marzo respecto a febrero (+302.265 parados), su mayor repunte histórico en un mes. A ello se une esta semana la información de la Encuesta de Población Activa (EPA), elaborada por el INE.

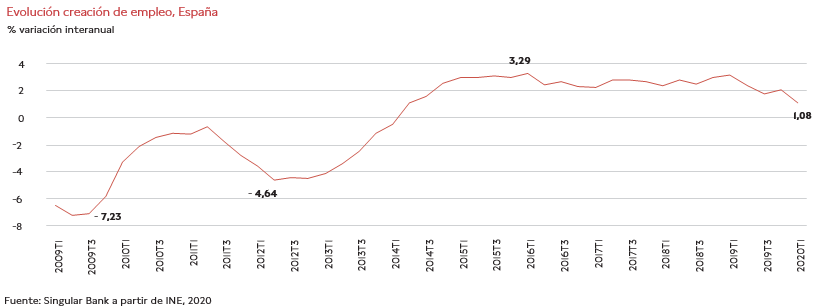

En concreto, según la EPA, en el 1T de 2020 el ritmo de creación de empleo se contrajo significativamente hasta un 1,08% interanual, frente a un 2,06% interanual registrado el trimestre anterior. Esta evolución contrasta con el mayor crecimiento del empleo experimentado entre 2015 y 2019, de un 2,7% en promedio. Así, el número total de ocupados experimentó su mayor descenso desde 2013 (-1,43% respecto al 4T 2019), situándose en 19.681.300 personas.

Por sectores, el empleo disminuyó principalmente en el sector servicios (275.900 ocupados menos), agricultura (-9.100) y construcción (-6.200). En contraste, aumentó en industria (+5.600).

A su vez, el número de desempleados se incrementó en 121.000 personas, hasta 3.313.000, situando la tasa de paro en un 14,41% de la población activa, 0,63 pp superior a la de cierre de 2019 (13,78%). Destaca especialmente el incremento de la tasa de paro juvenil hasta un 33%, aumentando en 2,5 pp respecto al 4T de 2019, con 21.600 nuevos desempleados menores de 25 años.

El incremento del desempleo se concentró especialmente en el sector servicios, que acumuló 172.800 parados más este trimestre, y en industria (+15.100). En cambio, disminuyó en construcción (–9.600) y agricultura (–19.700).

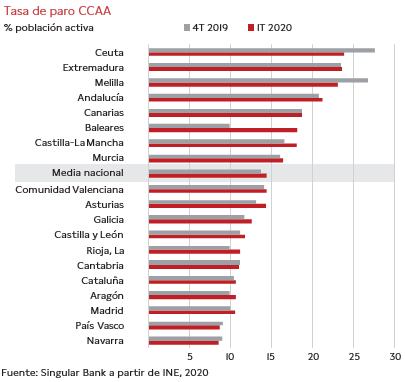

Por CCAA, la tasa de paro aumentó en 14 regiones respecto al 4T de 2019, registrándose su mayor incremento en Baleares, Castilla La Mancha, La Rioja y Asturias. En contraste, disminuyó significativamente en Ceuta y Melilla, y de forma más moderada en Navarra, País Vasco y Cantabria.

No obstante, la EPA del 1T de 2020 no refleja aún el impacto final de la crisis del Covid-19, dado que sólo ha afectado a 2 semanas de las 13 que configuran este trimestre. Además, estas cifras no incluyen a los afectados por un proceso de ERTE con suspensión de empleo que, según la metodología de la EPA, se consideran ocupados si la suspensión es inferior a 3 meses. Si bien, el INE señala que 562.900 personas se habrían visto afectadas por un ERTE en este trimestre.

Perspectivas de la evolución presupuestaria de las AAPP

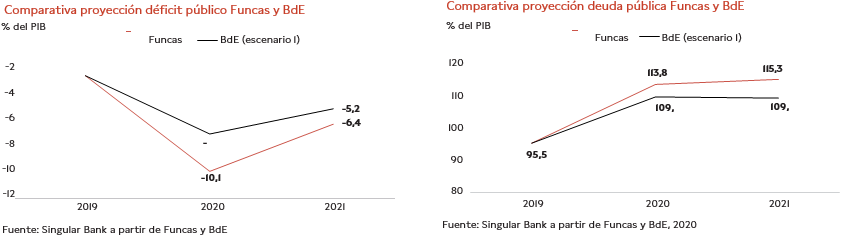

En términos de evolución presupuestaria, Funcas y el BdE presentan perspectivas divergentes. Las previsiones de Funcas reflejan un mayor deterioro de la situación presupuestaria en 2020 y 2021 que el BdE en su escenario 1, estimando que el déficit público alcance un 10,1% del PIB en 2020 y un 6,4% del PIB en 2021 (según el BdE, 7,2% y 5,2% del PIB en 2020 y 2021, respectivamente).

En el caso de la deuda pública, Funcas proyecta que ésta se sitúe en un 113,8% del PIB en 2020 y que aumente hasta un 115% del PIB en 2021, a pesar de su escenario de recuperación económica, superando en 20 pp los niveles previos registrados en 2019 (95,5% del PIB). Por su parte, el BdE prevé que la deuda pública alcance un 109,9% del PIB en 2020, y que retroceda ligeramente hasta un 109,4% del PIB en 2021.

Nuevas proyecciones del grado de contracción del PIB global

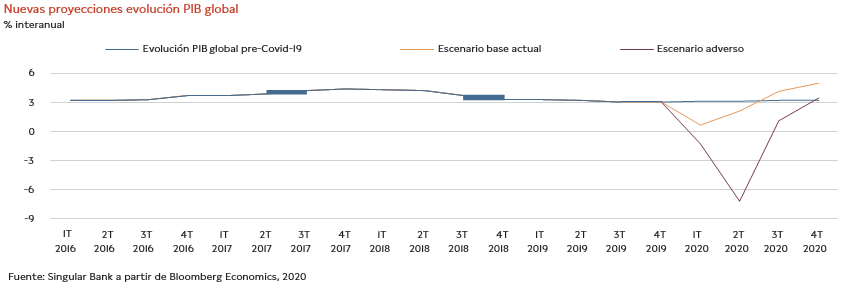

Tras estimar el Fondo Monetario Internacional (FMI) que la economía mundial sufriría una contracción del 3% anual este año, según las últimas estimaciones de Bloomberg Economics, esta cifra podría alcanzar hasta un 4% anual bajo el supuesto de que se inicia la recuperación en el segundo semestre de 2020. Esta contracción del PIB mundial representaría una pérdida de riqueza en términos nominales de hasta 6 billones de $, a pesar de que los estímulos fiscales anunciados hasta el momento ascienden a más de 8,5 billones de $ a nivel global (aproximadamente un 10% del PIB mundial).

En este escenario, entre las economías avanzadas, EEUU sufriría una caída de su PIB de 6,4% anual en 2020, 0,5 pp superior a la estimada por el FMI (5,9% anual), y la Eurozona de un 8,1% anual (vs. 7,5% anual del FMI). En contraste, Japón registraría una menor contracción de un 4% anual, 1,2 pp inferior a la proyectada por el organismo internacional (5,2% anual).

A su vez, en caso de producirse una segunda ola de contagios y de medidas de confinamiento, y un ineficiente diseño de las políticas económicas diseñadas para paliar el impacto de la pandemia, el PIB global podría caer hasta un 7,2% anual, retrasando el inicio de la recuperación al 4T de 2020.

Escenarios de recuperación en EEUU

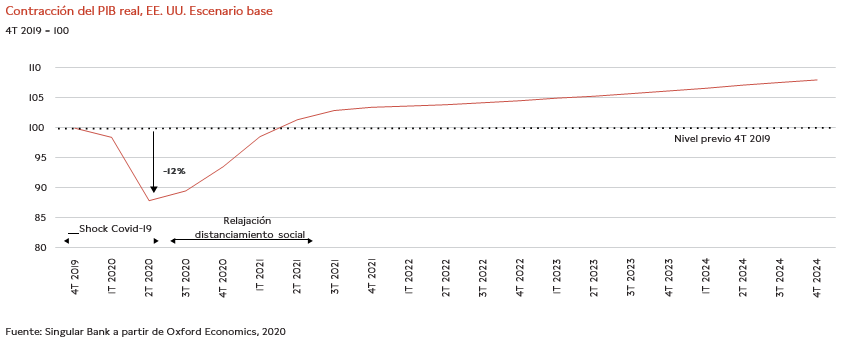

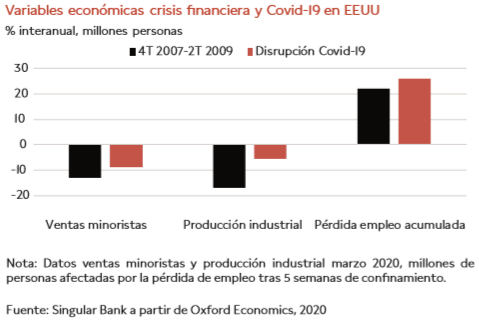

La disrupción de la pandemia del Covid-19 en EEUU, según Oxford Economics, podría provocar una caída acumulada de su PIB de en torno a un 12% en el primer semestre de 2020, respecto al 4T de 2019, cifra tres veces superior a la registrada en la crisis financiera entre el 4T de 2007 y el 2T de 2009, y que representa su mayor contracción desde 1946.

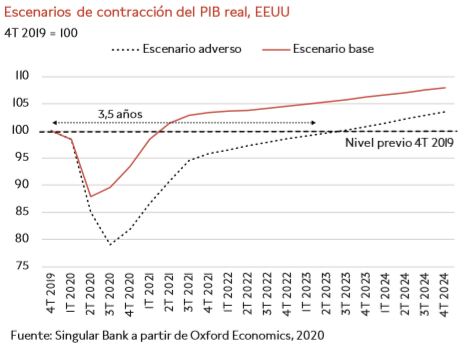

El progresivo aplanamiento de la curva de casos en EEUU y la puesta en marcha de planes para reactivar la actividad económica, unido al desarrollo de nuevas terapias y de una posible vacuna para hacer frente al Covid-19, podrían permitir una gradual relajación de las medidas de distanciamiento social y la recuperación paulatina del consumo privado. Si bien, la economía estadounidense no recuperaría sus niveles previos hasta la segunda mitad de 2021.

Tras iniciarse las medidas de confinamiento a mediados de marzo, en ese mes se registró un fuerte deterioro de la demanda interna con una contracción de las ventas minoristas de un 8,7% interanual y de la producción industrial de un 5,5% interanual. Todo ello, unido a la significativa destrucción de empleo, podría provocar una caída del PIB de EEUU de un 1,5% en el 1T de 2020 respecto al 4T de 2019. A su vez, en un escenario en el que se lograra reactivar progresivamente la actividad tras 12 semanas de confinamiento, se registraría un descenso del PIB adicional de aproximadamente un 11% en el 2T de 2020, a partir del cual se iniciaría la fase de recuperación económica, registrándose nuevamente tasas positivas de crecimiento desde el 1T de 2021. Así, en el primer semestre del año la economía estadounidense perdería en torno a un 12% del PIB respecto al 4T de 2019.

En el conjunto del año, en este escenario base, el PIB de EEUU sufriría una contracción de un 6,9% anual, registrando posteriormente un avance de un 9,9% en 2021.

Sin embargo, según Oxford Economics, en el caso de producirse un escenario más adverso, marcado por una segunda ola de contagios y por la necesidad de adoptar nuevas medidas de confinamiento, la economía de EEUU sufriría una contracción acumulada de en torno a un 20% hasta el 3T de 2020 respecto al 4T de 2019. Esta caída representaría su mayor recesión desde la Gran Depresión de 1929.

En este escenario, la contracción de su PIB en el conjunto del año 2020 alcanzaría un 13% anual, registrando posteriormente un avance de un 6,7% en 2021. Una senda de crecimiento económico que no permitiría lograr recuperar los niveles de producción previos a la crisis sanitaria del Covid-19 hasta el 2T de 2023.

Evolución del PIB interanual de EEUU en 1T de 2020

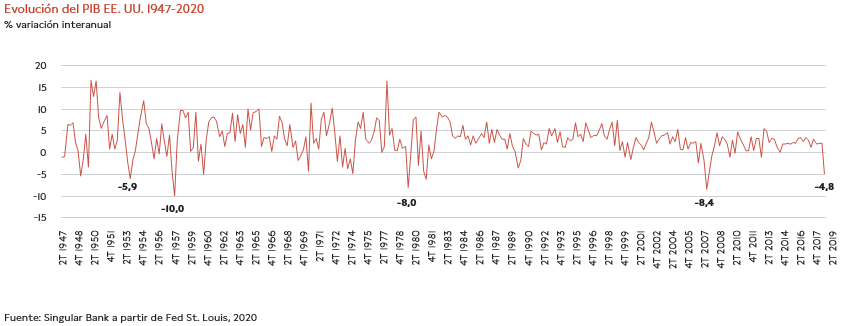

La crisis del Covid-19 ha roto la tendencia del crecimiento de EEUU. En concreto, en el 1T de 2020 su PIB se contrajo un 4,8% interanual, representando su mayor contracción desde el 4T de 2008 (-8,4% interanual). Esta evolución anticipa el escenario de recesión en el que entrará la economía de EEUU en el 2T de 2020, en el que se producirá el mayor impacto de la paralización de la actividad económica ante las medidas de confinamiento, que entraron en vigor a mediados de marzo.

Evolución de los mercados bursátiles europeos: el caso del OMX 25 danés

Durante esta semana, las principales bolsas europeas han mostrado una tendencia alcista hasta el 29 de abril, apoyada principalmente por el progresivo aplanamiento de las curvas de nuevos casos de contagio y el anuncio de las medidas de desescalada por parte de los Gobiernos. En concreto, aproximadamente el 50% de los países miembros de la UE ya han presentado sus planes de reactivación de la actividad social y económica.

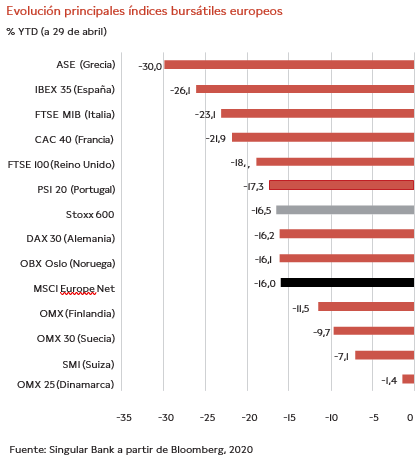

Sin embargo, ninguna de ellas ha logrado por el momento recuperar sus niveles previos de comienzos de año tras registrar acusadas caídas a mediados de marzo a raíz de la disrupción de la crisis del Covid-19 y la adopción de medidas de confinamiento de la población a nivel global. No obstante, en la evolución de los mercados bursátiles europeos se observa un comportamiento heterogéneo.

Hasta el 29 de abril el MSCI Europe Net ha registrado una caída de un 16,0% YTD, en línea con la del Stoxx 600 (-16,5% YTD), superando estos registros la mayoría de las bolsas de las principales economías europeas. Si bien, el diferencial ha sido significativamente mayor en el caso del ASE griego (-30,0% YTD), el IBEX 35 (-26,1% YTD) y el MIB italiano (-23,1% YTD).

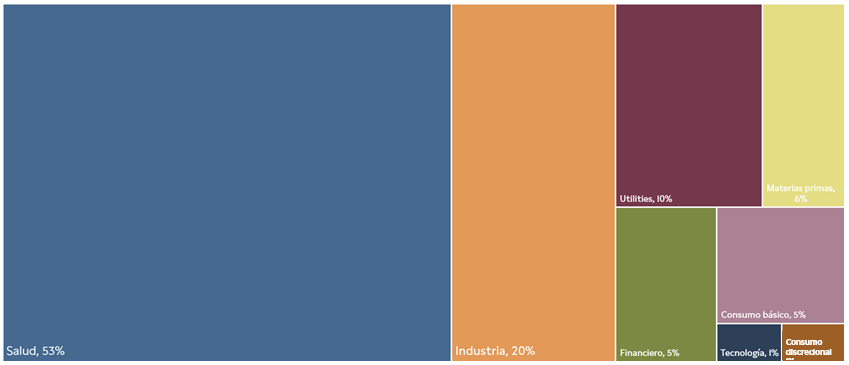

En contraste, los menores retrocesos se han registrado en las bolsas nórdicas y en la de Suiza, destacando entre ellas el índice OMX 25 de Dinamarca, que sólo ha perdido un 1,4% de su capitalización desde comienzos de año.

Entre los factores que explican el mejor comportamiento del mercado bursátil danés se encuentran:

- La eficacia y rapidez en el control de la pandemia del Gobierno dirigido por la primera ministra Mette Frederiksen.

- Las medidas de política fiscal, entre las que destacan el acuerdo de reducción de jornada donde el Gobierno asume una parte del salario de los trabajadores.

- El plan de desescalada y de reactivación de la actividad económica.

- La composición sectorial de su índice bursátil, en el que destaca el peso del sector salud de un 53% del total, una de las ramas económicas que ganarán un mayor protagonismo en la nueva normalidad tras la disrupción del Covid-19.

Mercados financieros

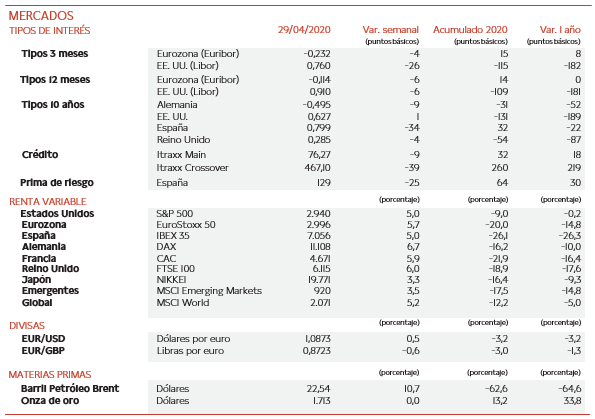

Entre el 23 y el 29 de abril, los principales mercados financieros globales han experimentado significativos avances, en una semana marcada por el progresivo aplanamiento de las curvas de nuevos casos de contagio, el anuncio de los planes de desescalada en los principales países de Europa y los avances en el desarrollo de tratamientos frente al Covid-19. Todo ello en un contexto en el que la Fed ha decidido este miércoles 29 mantener su tipo de interés de referencia en el rango de 0-0,25% y ha anunciado que continuará con sus programas de compras para estimular su economía. En esta tendencia no ha pesado el dato negativo de la contracción del PIB de EEUU de un 4,8% interanual en el 1T de 2020, su mayor caída desde el 4T de 2008 (-8,4% interanual).

Hasta el miércoles 29 de abril, en el mercado de renta variable ha predominado el verde en las principales bolsas mundiales. Los mayores se avances se han registrado en los índices europeos y de EEUU, frente a los de Japón (+3,3%) y las economías emergentes (MSCI Emerging Markets, +3,5%). En el caso de las economías avanzadas, las revalorizaciones más significativas se han registrado en Alemania (+6,7%) y en Reino Unido (+6,0%), superando a la del EuroStoxx 50 (+5,7%). Por su parte, el IBEX 35 ha mostrado un comportamiento en línea con el S&P 500, ambos índices con un incremento de un +5,0%, ligeramente por debajo del MSCI World (+5,2%).

En renta fija, se ha producido una caída generalizada en el mercado de deuda soberana europea, especialmente significativa en el caso de los países del sur de la Eurozona. En concreto, la rentabilidad del bono español a 10 años ha retrocedido 34 pb hasta un 0,80%, reduciéndose su prima de riesgo hasta 129 pb (-25 pb). Por otro lado, la rentabilidad del bono alemán a 10 años, utilizada como proxy del tipo de facilidad de depósito del BCE, se ha situado en torno a un -0,5%. Fuera de la Eurozona, la TIR del Treasury americano ha repuntado ligeramente en 1 pb hasta 0,63%, frente al retroceso del Gilt británico de 4 pb (0,29%).

En materias primas, la evolución de los precios del petróleo ha mostrado elevados niveles de volatilidad, en un contexto que continúa marcado por el exceso de oferta y la fuerte contracción de la demanda, al que se ha unido la decisión del mayor fondo cotizado del mundo (United States Oil Fund ETF) de deshacer todas sus posiciones sobre el contrato de futuros de WTI de junio. Si bien, respecto a la semana anterior, se ha producido un menor repunte de los inventarios de crudo en EEUU, lo que ha moderado la caída de sus precios. En este contexto, el precio del petróleo Brent ha avanzado un 10,7%, situándose en torno a 23 $ por barril.

Por otro lado, el precio de la onza de oro se ha mantenido estable en 1.713 dólares.

Finalmente, el euro ha registrado una apreciación de un 0,5% frente al dólar, situándose en torno a 1,09 dólares por euro. En contraste, la divisa europea se ha depreciado un 0,6% frente a la libra esterlina.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.