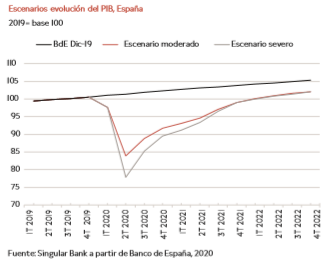

Tras la publicación de sus estimaciones de crecimiento económico para 2020 y 2021 a finales de abril, el Banco de España (BdE), durante la comparecencia del gobernador Pablo Hernández de Cos en el Congreso de los Diputados, ha descartado su escenario I (el menos pesimista). En concreto, éste proyectaba una contracción del PIB de un 6,8% anual en 2020, y una recuperación de un 5,5% anual en 2021.

Sin embargo, ante la caída del PIB en el 1T de 2020 (-4,1% interanual) y el divergente ritmo de desescalada entre las CCAA desarrollado por el Gobierno, el organismo supervisor prevé que la economía española corre el riesgo de sufrir una recesión más prolongada e intensa. La limitación de los movimientos de personas, la paralización temporal de la actividad de algunos sectores y el deterioro de la confianza privada provocarán previsiblemente el mayor retroceso de nuestro PIB desde la Guerra Civil. En este contexto, el BdE estima una contracción de la economía española de entre un 9,5% y un 12,4% anual este año, y un avance en un rango de 6,1% a 8,5% anual en 2021, que no permitiría recuperar el nivel de producción previo a la crisis.

9,5% anual en 2020, aunque 7 de sus 18 panelistas proyectan una caída igual o superior a un 10%. A su vez, prevé un retroceso de la actividad de un 13,4% en el 2T de 2020, tras el cual se produciría un repunte de un 9,4% y un 3,6% en los dos últimos trimestres del año, respectivamente. En el mercado laboral, sitúa la destrucción de empleo a tiempo completo en un 7,6%, elevando la tasa media de paro en el conjunto del año hasta un 20,2% de la población activa. Por su parte, en 2021 la economía española experimentaría un repunte del crecimiento de un 6,1% anual, reduciéndose la tasa de paro hasta un 17,9% (vs. 13,78% a cierre de 2019).

En el conjunto de la Eurozona, España es uno de los principales países más afectados por la crisis sanitaria y por el impacto de las medidas de contención sobre la actividad económica, junto a Italia y Francia, dadas sus debilidades estructurales:

1. El reducido tamaño medio de las empresas: las micro empresas (menos de 10 trabajadores) representan un 94,4% del tejido empresarial en España, superando en 1,7 pp el promedio de la UE (92,7%), mientras que en Alemania suponen un 82%. En general, las compañías de menor tamaño muestran una mayor vulnerabilidad ante las crisis económicas dado su menor acceso a fuentes de financiación externa y grado de internacionalización, con elevada exposición a la evolución de la demanda interna, y unos mayores costes fijos en términos relativos.

2. La especialización sectorial del tejido productivo, con un elevado peso de las actividades relacionadas con el sector turístico, fuertemente afectadas por la pandemia. En concreto, la hostelería, la restauración, el transporte, el ocio y el comercio minorista representan en torno a un 25% del PIB español, frente a un 23% en Italia y a un 20% promedio en la Eurozona.

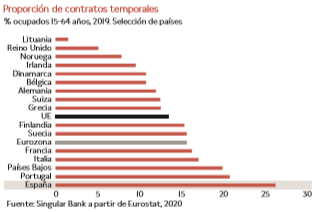

3. La dualidad del mercado laboral: en España, más del 25% de los contratos son temporales, una cifra muy superior al promedio de la Eurozona (16%). Este elevado grado de temporalidad en el empleo, entre otros factores, implica una mayor vulnerabilidad de nuestro mercado laboral en épocas de crisis. En concreto, en el mes de abril el 75% de la caída de cotizaciones se concentró en esta tipología de contratación.

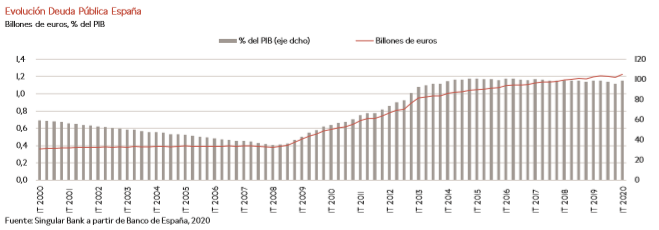

4. Elevados niveles de endeudamiento público, en máximos históricos. En marzo, la deuda de las Administraciones Públicas alcanzó 1,22 billones de euros, aumentando un 1,9% respecto al mes anterior (+22.472 millones de euros). Este incremento, unido a la caída del PIB registrado en el primer trimestre, sitúan la ratio de deuda pública en un 99% del PIB.

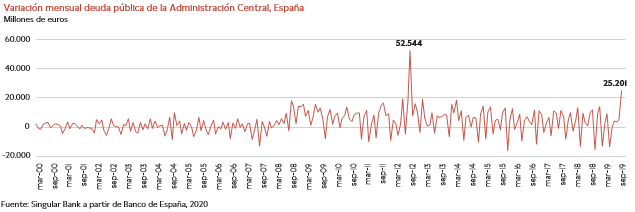

Esta evolución de la deuda pública se explica principalmente por el aumento de la deuda del Estado (+25.201 millones de euros) ante las medidas adoptadas para hacer frente al Covid-19, registrando su mayor repunte desde el diciembre de 2012, cuando se contabilizó el rescate financiero a España. En contraste, disminuyó el endeudamiento de las CCAA (-258 millones) y de las Corporaciones Locales (-332 millones), y se mantuvo estable el de la Seguridad Social.

En términos de deuda pública, el BdE, en su escenario más adverso, proyecta que su peso aumente por encima de un 120% del PIB a finales de 2020, lo que supondría superar en más de 25 pp el registro del año anterior. En 2021, bajo el supuesto de recuperación económica proyectado, esta ratio se situaría en torno a un 120% del PIB.

En este contexto, la Comisión Europea ha emitido sus recomendaciones de política económica para mitigar el impacto de la crisis del Covid-19 en España. Entre ellas, destacan:

- Reducir los desequilibrios fiscales y asegurar la sostenibilidad de las cuentas públicas a medio plazo, si bien a corto plazo recomienda realizar el gasto público necesario ante la pandemia, tras suprimir temporalmente la evaluación del cumplimiento de los objetivos fiscales en el marco de la zona monetaria (déficit: 3% del PIB, deuda pública: 60% del PIB).

- Apoyar la creación y el mantenimiento del empleo con medidas para evitar el aumento del paro estructural, reforzar la protección por desempleo e incentivar el desarrollo de competencias profesionales, relacionadas con los nuevos perfiles profesionales demanadados en el mercado laboral en torno a las megatendencias y a raíz de la crisis del Covid-19. Todo ello en un contexto en el que el Consejo General de los Colegios de Gestores Administrativos estima que en nuestro país cerrarán 240.000 pequeñas y medianas empresas a corto plazo, lo que podría representar una pérdida de aproximadamente 1 millón de puestos de trabajo (en España, según Eurostat, el número medio de empleados por empresa es de 4,5 vs. 5,9 en la UE).

- Garantizar la implementación efectiva de medidas para proporcionar liquidez a pequeñas y medianas empresas y autónomos.

- Adelantar inversiones públicas y promover la inversión privada, centrada en la transformación digital y en la transición energética.

- Mejorar la capacidad e inversión en el sistema sanitario, reforzando la coordinación entre los distintos niveles de la Administración.

Estímulos fiscales en la Unión Europea ante la crisis del Covid-19

Ante el doble shock de oferta y demanda experimentado a nivel global tras la propagación de la crisis sanitaria y la paralización de la actividad socioeconómica por las medidas de confinamiento, tanto los gobiernos como los bancos centrales están desarrollando estímulos fiscales y monetarios para paliar sus consecuencias económicas, especialmente en las economías avanzadas.

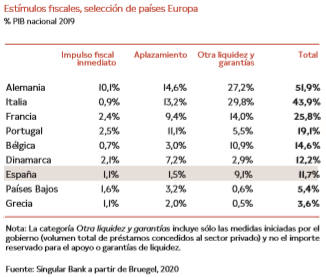

En la Unión Europea, los gobiernos de sus Estados miembros han implementado diversas medidas fiscales, principalmente destinadas a apoyar a las familias, los autónomos y las empresas, frenar la destrucción de empleo y reforzar los sistemas sanitarios. En concreto, a través de tres categorías:

- Impulso fiscal inmediato: financiación a los sistemas sanitarios, ERTEs y suspensiones temporales de empleo, ayudas a empresas, inversión pública, entre otras.

- Aplazamientos: diferimiento del pago de impuestos, cotizaciones a la Seguridad Social, facturas de servicios públicos, etc.

- Otras líneas de liquidez y garantías: incluyen los préstamos concedidos al sector privado mediante líneas de crédito, asistencia de liquidez y garantías de exportación para las empresas.

En este contexto, la Comisión Europea ha suprimido temporalmente las normas de disciplina fiscal, permitiendo a los Estados incrementar sus niveles de gasto por encima de los objetivos de déficit y deuda públicos establecidos en la Eurozona (3% del PIB y 60% del PIB, respectivamente).

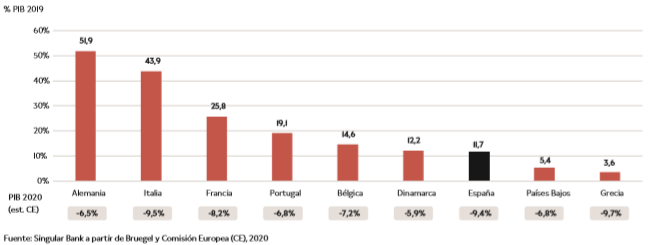

Entre los principales países de la UE, hasta el momento Alemania ha adoptado el mayor paquete de medidas fiscales discrecionales, equivalentes a un 51,9% de su PIB de 2019, principalmente con el objetivo de apoyar a su tejido empresarial. Así, ha destinado un 27,2% de su PIB a medidas de liquidez y garantías, un 14,6% a aplazamientos y un 10,1% a gasto público inmediato.

Por su parte, Italia es la segunda economía que está realizando un mayor esfuerzo fiscal, con un total de un 43,9% de su PIB de 2019. Destaca especialmente el peso de sus medidas de liquidez y garantías a las empresas, de un 29,8% de su PIB, cifra superior a la de Alemania y el resto de principales Estados miembros.

En el caso de España, el paquete fiscal aprobado por el Gobierno representa en torno a un 11,7% del PIB de 2019, destinando en torno a un 80% del total a medidas de liquidez y garantías (9,1% del PIB). En contraste, las medidas de aplazamientos e impulso fiscal inmediato sólo suponen un 1,5% y un 1,1% del PIB, respectivamente, los menores porcentajes entre los principales países de la UE. Todo ello en un escenario en el que la Comisión Europea prevé una contracción del PIB español de un 9,4% anual en 2020, estimación ligeramente inferior a la de Italia (-9,5% anual).

Estímulos fiscales, selección países de Europa.

La Comisión Europea estima que el volumen de medidas fiscales del conjunto de los países miembros de la UE, unido al programa SURE, el presupuesto comunitario y las actuaciones del Banco Europeo de Inversión, ascienden actualmente a 3,4 billones de euros (aproximadamente un 21% del PIB de la UE). Todo ello a la espera del paquete de medidas coordinadas tras la propuesta de los gobiernos de Francia y Alemania para crear un fondo de recuperación de 500.000 millones de euros destinado principalmente a ayudar a los países y sectores más afectados por la pandemia.

Fuerte deterioro del comercio de mercancías global

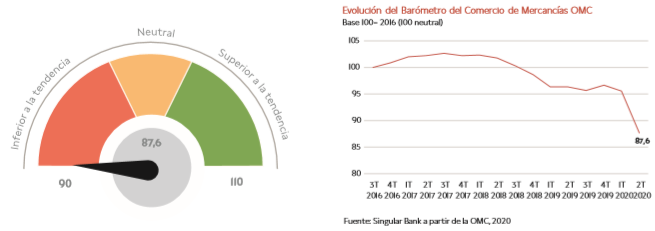

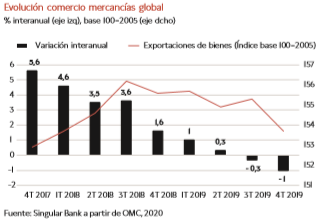

El Barómetro del Comercio de Mercancías de la OMC, indicador en tiempo real de su evolución a nivel mundial, continúa mostrando el fuerte impacto económico de la crisis del Covid-19. En concreto, actualmente se sitúa en 87,6 puntos, su menor registro desde su creación en julio de 2016, y 7,9 puntos inferior a su anterior dato del mes de febrero (95,5 puntos), reflejando la caída del comercio de bienes y la disrupción sobre las cadenas de valor desde el inicio de la crisis sanitaria en China. Todo ello en un contexto en el que el comercio mundial ya mostraba síntomas de ralentización ante las tensiones comerciales entre EEUU y la potencia asiática y la desaceleración del crecimiento de las principales economías avanzadas. Así, en 2019 registró su primera contracción anual en una década (-0,1% en el conjunto del año), especialmente significativa en el último trimestre de un 1% interanual.

Esta evolución no sólo muestra que el retroceso del comercio global continuará en el 2T de 2020, sino también que podría sufrir una fuerte caída de entre un 13% y un 32% anual en el conjunto del año, en función de la duración de la pandemia y de la eficacia de las medidas de política económica adoptadas por los gobiernos y los bancos centrales.

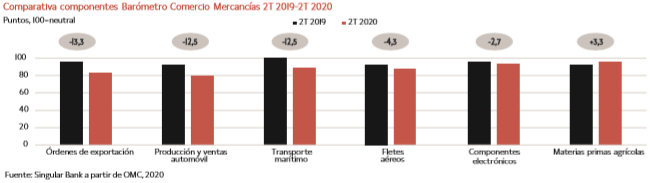

A su vez, los seis componentes del Barómetro del Comercio de Mercancías se sitúan por debajo del nivel de 100 puntos, reflejando actualmente el siguiente patrón:

- El comercio de materias primas agrícolas, en 95,7 puntos, mejora respecto a su registro del 2T de 2019 (92,4 puntos).

- Los componentes electrónicos retroceden hasta 94 puntos, frente a 96,7 puntos en el 2T de 2019.

- El deterioro de las perspectivas del comercio global

a corto plazo ante la caída de las nuevas órdenes de pedido de

exportación a 83,3 puntos, frente a 96,6 puntos

en 2T de 2019.

- La contracción de la demanda privada, no sólo reflejada en el significativo retroceso del transporte de mercancías por contenedores (88,5 puntos) y por fletes aéreos (88 puntos), sino también por el fuerte desplome de las ventas de vehículos en las principales economías avanzadas. En concreto, el componente producción y ventas de automóvil disminuyó hasta 79,9 puntos, frente a 92,2 en el 2T de 2019.

Evolución venta de automóviles

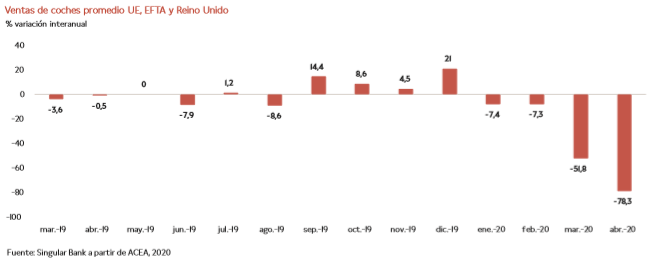

En este contexto, las medidas de confinamiento, el deterioro de las perspectivas económicas de los consumidores y el repunte de las tasas de desempleo, entre otros factores, han provocado el desplome de las ventas de automóviles durante el mes de abril en las principales economías avanzadas. Según la Asociación Europea de Fabricantes de Automóviles (ACEA), en el conjunto de la UE, los países miembros de la EFTA (Noruega, Islandia, Suiza y Liechtenstein) y Reino Unido retrocedieron en promedio un 78,3% en términos interanuales, su peor registro desde 1990, tras disminuir un 51,8% en marzo.

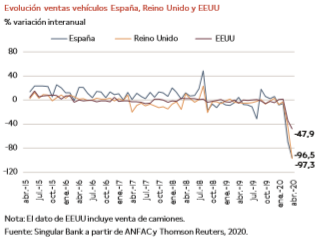

Sin embargo, mientras que en Alemania cayeron en torno a un 60% respecto a abril de 2019, en España, Francia, Italia y Reino Unido se contrajeron en aproximadamente un 97% interanual.

En el caso de la economía española, sólo se matricularon 4.163 automóviles, frente a 119.417 en el mismo periodo del año anterior, al mismo tiempo que en Reino Unido se situaban en niveles de 1946.

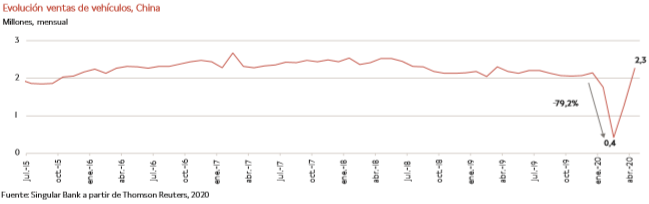

Por su parte, en EEUU las ventas de vehículos y camiones experimentaron una caída inferior a la media europea, retrocediendo un 47,9% interanual en abril. En contraste, en China, tras desplomarse las ventas de automóviles un 79,2% interanual en febrero en plena crisis del Covid-19, la progresiva reactivación de su actividad ha ido aparejada a un repunte de un 3,6% interanual en abril hasta 2,3 millones de unidades, superando los niveles pre-crisis.

Perspectivas turismo a nivel global

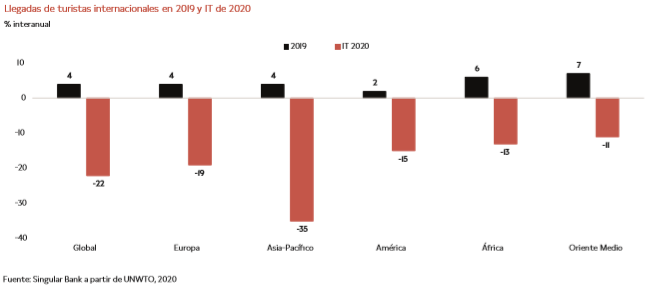

La pandemia del Covid-19 ha provocado una contracción de la llegada de turistas internacionales global de un 22% en el 1T del 2020, tras el inicio de la crisis sanitaria en China y la adopción de medidas de restricción del transporte de pasajeros a nivel mundial. Sólo en el mes de marzo, según la Organización Mundial del Turismo (UNWTO), la imposición de medidas de confinamiento a más de un 50% de la población mundial y el cierre de fronteras ocasionó una caída de la llegada de turistas internacionales a nivel global de un 57% interanual.

Por geografías, el mayor retroceso se registró en la región de Asia-Pacífico con una caída de un 35% interanual en el conjunto del 1T de 2020, seguida de la de Europa de un 19% interanual.

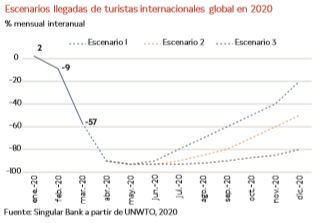

En este contexto, la UNWTO ha presentado sus tres escenarios sobre la posible evolución del sector, que vendrá no sólo determinada por el control de la crisis sanitaria y la recuperación de la confianza de los viajeros, sino también por el ritmo al que se vayan eliminando las restricciones al transporte de pasajeros y el cierre de fronteras. Desde la disrupción del Covid-19, un 72% de los 217 destinos globales han impuesto medidas que impiden la llegada de turistas internacionales. En el caso de Europa éstas se aplican en un 83% de sus destinos, cifra superior a la del continente americano (80%) y la región de Asia-Pacífico (70%). Por su parte, en Oriente Medio y en África ascienden a un 62% y un 57% de su total de destinos, respectivamente.

- Escenario 1: una contracción de la llegada de turistas internacionales a nivel mundial de un 58% anual en 2020, bajo el supuesto de que se produzca una apertura gradual de las fronteras y una relajación de las restricciones a partir del mes de julio.

- Escenario 2: una caída de un 70% anual en caso de posponerse la relajación de las medidas de desplazamiento de pasajeros a principios de septiembre.

- Escenario 3: un descenso de un 78% anual si no se logran suavizar las restricciones a los viajeros antes de principios de diciembre.

En cualquiera de estos tres escenarios, el sector turístico mundial afrontaría su peor crisis desde que comenzaron sus registros estadísticos en 1950. En concreto, la UNWTO estima que las pérdidas de ingresos podrían situarse entre 910.000 millones y 1,2 billones de $ (aproximadamente un 1,3% del PIB mundial), lo que conllevaría una destrucción de hasta 120 millones puestos de trabajo directos a nivel global.

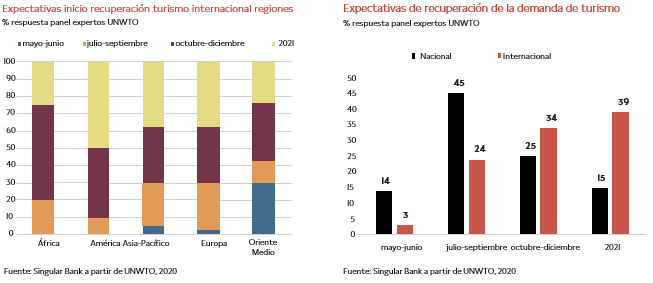

Por su parte, el panel de expertos de la UNWTO proyecta que el sector comience su recuperación a finales del 2020, inicialmente apoyada por el repunte de la demanda de turismo nacional. Además, se prevé que en primer lugar aumenten los viajes por motivos personales y de ocio, frente a los empresariales y profesionales.

Paralelamente, el panel de expertos estima que la recuperación del turismo internacional comience antes en Oriente Medio, mientras que en el continente americano se posponga a 2021. En el caso de la región Asia-Pacífico y Europa seguirían un patrón similar, proyectando que ésta se produzca a partir de la segunda mitad de 2020.

Mercados financieros

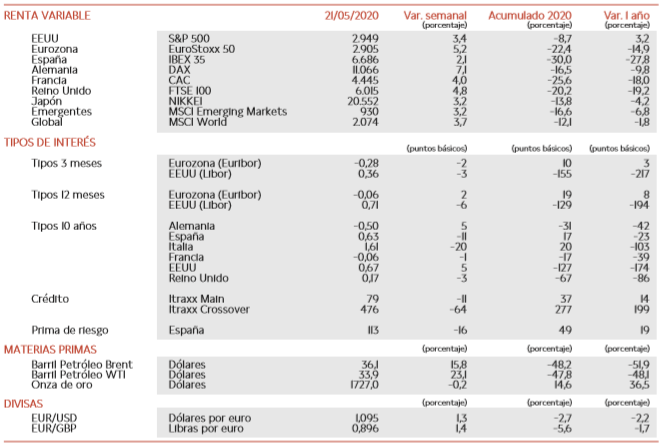

Entre el 14 y el 21 de mayo, los principales mercados financieros de Europa y EEUU han experimentado significativas revalorizaciones. A comienzos de la semana, los principales índices bursátiles se vieron apoyados por las noticias sobre los avances en diferentes ensayos de vacunas frente al Covid-19, destacando los de la compañía estadounidense Moderna, el alza de los precios del petróleo y las declaraciones del presidente de la Reserva Federal, apoyando la necesidad de adoptar nuevos estímulos y descartando la adopción de tipos de interés negativos. En este contexto, en Europa se anunció la propuesta para la creación de un fondo de recuperación europeo de 500.000 millones de euros, consensuada entre Francia y Alemania. Sin embargo, este jueves los mercados de renta variable revirtieron su tendencia ante la escalada de las tensiones entre EEUU y China.

Hasta el jueves 21 de mayo, los mayores avances se han registrado en las bolsas europeas. En concreto, en Alemania (7,1%), Reino Unido (4,8%) y Francia (4,0%), mientras que en España se han limitado a un 2,1%. En el conjunto de la Eurozona, el EuroStoxx 50 ha repuntado un 5,2%, superando las revalorizaciones del MSCI World (3,7%), el S&P 500 (3,4%) y el Nikkei 225 japonés (3,2%). Por su parte, el MSCI Emerging Markets ha registrado un ascenso de un 3,2%.

En renta fija, en el mercado de deuda soberana europea han predominado las caídas de TIRes, a excepción del bono alemán, a la espera de conocer los detalles y la aprobación por los Estados miembros de la UE del fondo de recuperación acordado por los gobiernos de Francia y Alemania. En concreto, la rentabilidad del bono italiano a 10 años ha retrocedido 20 pb hasta un 1,61% y la del bono español a 10 años 11 pb hasta un 0,63%. En contraste, la TIR del Bund alemán ha repuntado 5 pb hasta un -0,50%. Fuera de la Eurozona ha predominado un comportamiento mixto. Así, la TIR del Treasury estadounidense a 10 años ha avanzado a 0,67% (+5 pb), mientras que la rentabilidad del Gilt británico ha caído a 0,17% (-3 pb).

En materias primas, la progresiva reactivación de la actividad en las principales economías avanzadas y en China, unida al efecto del recorte de la producción de petróleo y la reducción de los inventarios semanales de EEUU por segunda semana consecutiva, han impulsado el precio del crudo. El precio del petróleo WTI ha avanzado en mayor medida, un 23,1%, hasta 33,9 $ por barril, y el del Brent un 15,8% hasta 36,1$ por barril.

Por otro lado, el precio de la onza de oro se sitúa en torno a 1.727 dólares (-0,2%).

En el mercado de divisas, el euro se ha apreciado hasta 1,095 dólares por euro (+1,3%), principalmente ante la posibilidad de que la Fed aumente sus estímulos monetarios. A su vez, la divisa europea se ha apreciado un 1,4% frente a la libra esterlina, en un contexto en el que el gobernador del Banco de Inglaterra, Andrew Bailey, no ha descartado la adopción de tipos de interés oficiales negativos en sus declaraciones de esta semana.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.