Las opciones financieras son productos que se encuadran dentro de la categoría de ‘derivados’ y que pese a ser desconocidas para el público en general se usan con mucha frecuencia en los mercados financieros, tanto para invertir como para cubrir posiciones, es decir, para controlar el riesgo de otra inversión.

Hay 4 parámetros que son básicos en las opciones:

Subyacente: Producto sobre el cual opera la opción. Puede ser un índice, una acción, un bono, materias primas… Ej: acciones Telefónica.

Vencimiento: Es importante tener en cuenta que todas las opciones tienen una fecha de vencimiento. No es como comprar una acción, que la podemos tener en nuestra cartera el tiempo que queramos. La opciones tienen fecha de caducidad. Ej: 10 julio 2016

Strike: Precio de ejercicio. Es el precio al que se podría comprar o vender el subyacente en la fecha de vencimiento, en función de si el comprador de la opción la ejercita o no la ejercita. Ej: 14 euros

Prima: Valor de la opción. Es el precio que paga el que la compra y el que recibe el que la vende. Ej: 1 euro

- Los tipos de opciones son:

CALL: Opción de compra

PUT: Opción de venta

Así pues, dentro de las estrategias básicas para operar con opciones CALL y PUT hay 4 posibilidades:

Comprar CALL / Vender CALL / Comprar PUT / Vender PUT

Comprar CALL: a cambio del pago de una prima inicial, el comprador tiene el derecho de comprar el subyacente a un precio determinado (strike price) en una fecha concreta (vencimiento).

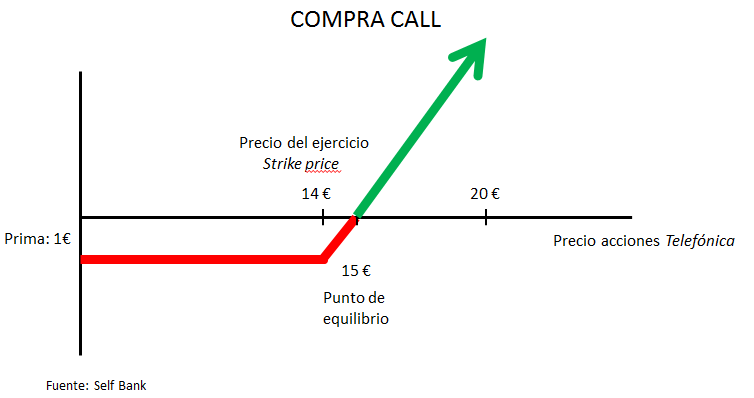

Si compramos un CALL se dice que estamos largos, es decir, estamos o apostando a que el subyacente va a subir o cubriendo el riesgo de que suba. La máxima pérdida que podemos tener es el importe de la prima inicial; sin embargo, el beneficio el ilimitado.

Si en la fecha de vencimiento el precio del subyacente cotiza por debajo del strike price, no nos interesará ejercer la opción y habremos perdido la prima. En cambio, si está por encima, nos interesaría ejercer la opción porque tenemos el derecho de comprar algo a un precio inferior al que está cotizando en el mercado.

Veamos el gráfico de beneficios/pérdidas con los datos del ejemplo:

Como tengo la opción de comprar la acción de Telefónica a 14 €, ganaré dinero simpre y cuando la acción esté cotizando en la fecha de vencimiento por encima del punto de equilibrio: más de 15 € (14 € del strike + 1 € que me ha costado la prima). Si la acción vale a vencimiento entre 14 € y 15 €, ejercitaré la opción, pero no habré ganado dinero.

En la segunda parte de este post te explicamos los otros tipos de opciones y situaciones reales en las que la puedes utilizar la cubrir posiciones.