NVIDIA (NASDAQ; NVDA; US67066G1040) se dedica al software y diseño fabless (sin fábricas) de GPU (procesadores gráficos) principalmente dedicado al sector de centros de datos y videojuegos. Además, desarrolla unidades en sistema chip para la industria automotriz y computación móvil.

La empresa presentó anoche, tras el cierre de las bolsas en EEUU, los resultados correspondientes a su segundo trimestre fiscal.

Resultados Nvidia 2T 2024

La segunda empresa con mayor capitalización del mundo, ha publicado un aumento interanual de sus ingresos en el 2T de un +122% hasta 30.040 millones de dólares, que muestra un creciento muy elevado sobre la cifra ya elevada del mismo trimestre del año pasado. Si nos fijamos específicamente en negocio de los Centros de datos, muestra unos ingresos 26.300 millones en el 2T. Por su parte, los chips para Gaming aportan unos ingresos de 2.900 millones.

El dato más esperado era la previsión de ingresos para el 3T. Nvidia espera ingresar 32.500 millones de dólares, cifra ligeramente por encima de las expectativas de 31.850. El segundo punto importante era el margen bruto ajustado del grupo, que se esperaba que hubiese caído desde 78,9% el 1T hasta 75,5%, lastrado por el coste de un aumento de la producción para satisfacer la creciente demanda, y ha estado en línea, con 75,7%.

Así, la caída de la acción se explica por unas tasas de crecimiento trimestral de ingresos y beneficios (15% y 12%) inferiores a las del 1T (18% y 21%), y porque el crecimiento en el segmento clave de Centros de datos descendió del 23% en el 1T al 16% en el 2T y con menor margen bruto.

El tercer punto de atención estaba en los comentarios sobre su nuevo chip Blackwell, y ha señalado que está resolviendo los problemas de producción para mejorar su manufacturing yield (el número de chips que salen de las fábricas).

Sobre China y los aranceles no se ha mencionado nada nuevo, pero la publicación del 1T 24 comentó que están enviando su producto de IA personalizado a China (el H20). En todo este segmento, el de Centros de datos, es el líder mundial y ya representa el 87% de sus ventas, frente al 40% en 2022. El segmento de Gaming que suponía la mitad de sus ventas en 2020, ha pasado a suponer un 10%, y está mejorando con la recuperación de los ordenadores de uso personal. La división para Profesionales gráficos y visuales también ha crecido tras la normalización de los niveles de inventario del canal.

Por último, el consejo de administración ha aprobado una recompra adicional de acciones de 50.000 millones de dólares.

Con todo, con un EV/Ebitda para el próximo año de 32x y un PER de 39x, la valoración es exigente, pero se justifica en un crecimiento esperado de los beneficios del 30% anual en los próximos 5 años.

Nvidia es la compañía elegida por los gigantes de la nube para sus centros de datos, así como por los grandes suministradores de centros de datos para poblarlos. Sus ingresos por centros de datos han pasado de ser 16.600 millones a cierre anual en enero de 2021 a estimarse en 121.000 para enero de 2025. La demanda de centros de datos sigue fuerte en todas las zonas geográficas, salvo en China, donde se han reducido estas ventas, frente al 20-25% anterior a las restricciones a la exportación de EE.UU. Nvidia está probando ahora sus chips H20 específicos para clientes chinos, lo que podría suponer un impulso adicional si ese interés se traduce en pedidos nuevamente a finales de 2025.

El otro catalizador es el lanzamiento de su modelo Blackwell B100 a finales de 2024. Este ofrece una potencia de procesamiento mucho mayor debido a que se utiliza más CUDA (su plataforma de computación) y núcleos tensoriales para el procesamiento paralelo, lo que supone velocidades más rápidas al procesar información, reduciendo el tiempo necesario para entrenar modelos complicados de IA.

La capitalización superior a 3 billones de dólares se debe al rápido desarrollo de sus productos, la plataforma de software CUDA y el hecho de ser una compañía de sistemas de IA que suministra componentes que van más allá de las GPU, incluidas redes y plataformas de software.

Nvidia es una pieza única en el diseño de todos los componentes de los centros de datos.

Riesgos

Cada vez más clientes están trabajando en sus propios diseños para reducir la dependencia sobre las GPU de Nvidia pero de momento están lejos a nivel de calidad y eficiencia, por lo que es complicado que pierda el liderato en el corto plazo. No se espera que Google, Meta, Amazon y Microsoft comiencen a ser serios contendientes hasta 2025-2026.

Alguno de sus rivales históricos en el sector de los videojuegos como AMD también están trabajando en GPUs para centros de datos y es su máximo rival en la actualidad. Intel también está haciendo un gran esfuerzo para acercar su tecnología a la altura de la de Nvidia. Si los rivales consiguen adelantarse y empezar a arañar cuota de mercado a Nvidia podemos ver una corrección severa debido a las altas estimaciones de crecimiento.

La demanda puede verse reducida en caso de una recesión profunda que aplace las inversiones en IA unos años, de momento parece que las grandes empresas están apostando fuerte por esta corriente.

TSMC es el único socio de producción de los chips de entrenamiento de IA más avanzados de Nvidia, incluida su última línea Blackwell, y ha comunicado que está pensando en aumentar sus tarifas a Nvidia.

Análisis fundamental

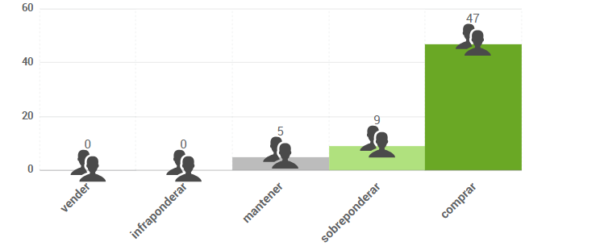

Según el consenso de analistas que recoge FactSet, el precio objetivo promedio se situaba en 141,75 $ antes de la presentación de resultados (a 26/08/2024), lo que supondría un potencial de revalorización cercano al 13%. Las opiniones de los analistas que publica FactSet se distribuyen de la siguiente forma:

Análisis técnico

Dentro de su tendencia alcista de largo plazo, a mediados de junio inició una fase correctiva desde el máximo de 140$ que hizo suelo en la zona de 90$ aproximadamente, que es ahora el soporte clave para la tendencia alcista. Desde ese nivel asumiríamos que ha reanudado la tendencia alcista con un primero objetivo de vuelta a los máximos previos de 140$. A corto plazo se ha formado una resistencia en la zona de 140$ que ha dejado paso a una corrección de corto plazo. Creemos que podría hacer suelo en la zona de 115$-120$ para continuar el proceso alcista hacia los máximos de 140$.

Singular Bank no está recomendando la compra de este valor en concreto. Este comentario tiene fines exclusivamente informativos, no pudiendo ser considerado en ningún caso como un elemento contractual, una recomendación, un asesoramiento personalizado o una oferta de inversión. El presente informe, propiedad de SINGULAR BANK S.A.U (Singular Bank), contiene información obtenida de fuentes consideradas como fiables. Las opiniones y estimaciones aquí realizadas pueden ser modificadas sin previo aviso. Rentabilidades pasadas no son un indicador fiable de rentabilidades futuras. Esta información tampoco puede considerarse como sustitutiva de los Folletos del Emisor o de cualquier otra información legal preceptiva, por lo que te recomendamos que consultes dicha información antes de llevar a cabo cualquier decisión de inversión. Dicha información legal está a tu disposición en www.cnmv.es.

En Singular Bank desde el año 2009, actualmente como Responsable de Oferta Digital de Productos de Trading. Cuenta con la licencia de Operador de Bolsa y Operador de Derivados y está titulado por AFI como Asesor Financiero. Ha colaborado como formador en diferentes cursos y másteres relacionados con los mercados financieros, el análisis técnico y los productos complejos.