En junio, las nuevas cifras de la Seguridad Social continúan reflejando el impacto de la crisis del coronavirus sobre nuestro mercado laboral, si bien la desescalada y el final del estado de alarma han moderado el incremento del paro registrado.

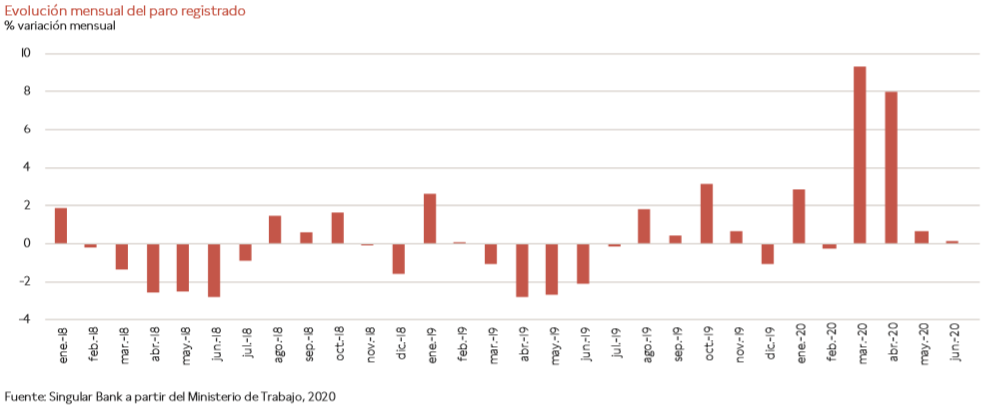

En concreto, el número de parados registrados en los Servicios Públicos de Empleo (SEPE) aumentó en 5.107 personas respecto al mes anterior (+0,1% mensual), confirmando la ralentización experimentada en mayo (+0,7% mensual) tras los fuertes incrementos de los dos meses anteriores. Así, desde el inicio de la pandemia en el mes de marzo, en los últimos 4 meses el número de desempleados registrados aumentó en 616.836 personas, superando la destrucción de puestos de trabajo que se produjo en los primeros 4 meses de la crisis financiera de 2008 (+562.000 entre agosto y noviembre de 2008).

Por sectores, el desempleo se redujo en todas las ramas de actividad excepto en agricultura. El mayor descenso en volumen se registró en servicios (-27.319 personas; -1% mensual), seguido de construcción (-15.927; -5% mensual) e industria (-7.770; -2,4% mensual). En contraste, en agricultura aumentó un 15,4% mensual (+25.342 personas) tras la finalización de la campaña de recogida de fruta. Asimismo, se produjo un significativo incremento de los demandantes sin empleo anterior de un 10,9% mensual (+30.791 personas), de los cuales un 48% corresponden a inscritos en la Comunidad Valenciana ante el requisito de estar registrado en el SEPE para poder acceder a una oferta pública de empleo (auxiliar planes de contingencia playas Covid-19).

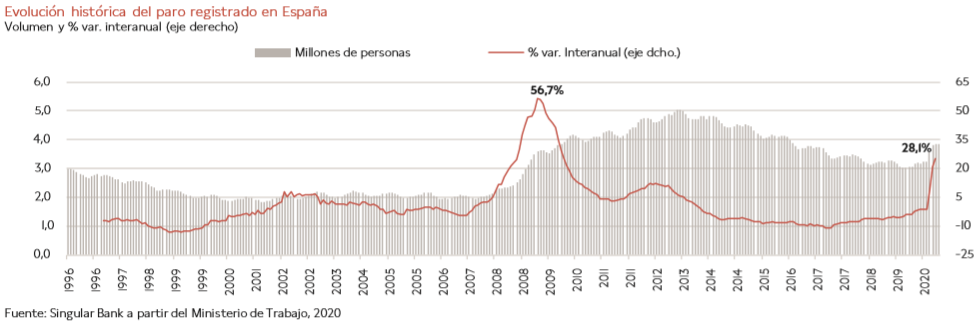

Sin embargo, en comparación con el año anterior el paro registrado continuó mostrando una fuerte tendencia alcista, aumentando un 28,1% interanual (frente al retroceso de un 4,6% en junio de 2019), su mayor incremento desde noviembre de 2009. Según el Ministerio de Trabajo, en los últimos 12 meses el total de personas desempleadas inscritas en las oficinas del SEPE repuntó en 847.197 personas, hasta 3.862.883 en junio.

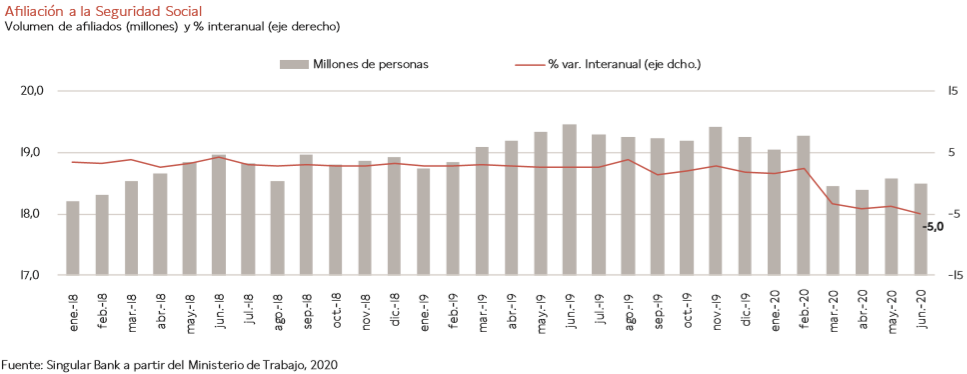

Paralelamente, el número de afiliados a la Seguridad Social se redujo un 0,5% a cierre de junio respecto al mes anterior (-99.906 cotizantes), mientras que en términos interanuales retrocedió un 5% interanual (frente a -3,8% en mayo), lo que representa 974.419 cotizantes menos que en junio de 2019.

Por otro lado, según datos provisionales del Ministerio de Trabajo, los afiliados afectados por un proceso de ERTE se situaron en 1.830.664 personas en junio, un 85% de ellos por fuerza mayor (1.556.919). En el último mes, el número de trabajadores en un proceso de ERTE se redujo en 1,17 millones de personas respecto al mes anterior (1,06 millones en ERTEs por fuerza mayor).

Perspectivas del mercado laboral ante la crisis del Covid-19

El impacto de la pandemia en el mercado laboral ha sido mayor del previsto en el 2T de 2020. Según la Organización Internacional de Trabajo (OIT), las medidas de confinamiento, las restricciones a la movilidad y la paralización de sectores relacionados con el turismo, la hostelería, el ocio y el comercio minorista han ocasionado la pérdida de un 14% de las horas de trabajo totales a nivel mundial respecto al mismo periodo de 2019, equivalentes a 400 millones de puestos de trabajo a tiempo completo, superando en un 31% la estimación inicial (305 millones).

Las consecuencias laborales de la crisis sanitaria han afectado especialmente a las economías emergentes y en desarrollo principalmente ante la falta de esquemas de protección de empleo y los menores estímulos fiscales. En concreto, en términos absolutos, la mayor pérdida de empleo a tiempo completo a nivel global en el 2T de 2020 se produjo en la región Asia-Pacífico (59% sobre el total), seguida de América Latina.

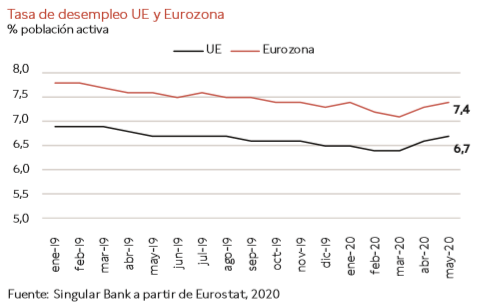

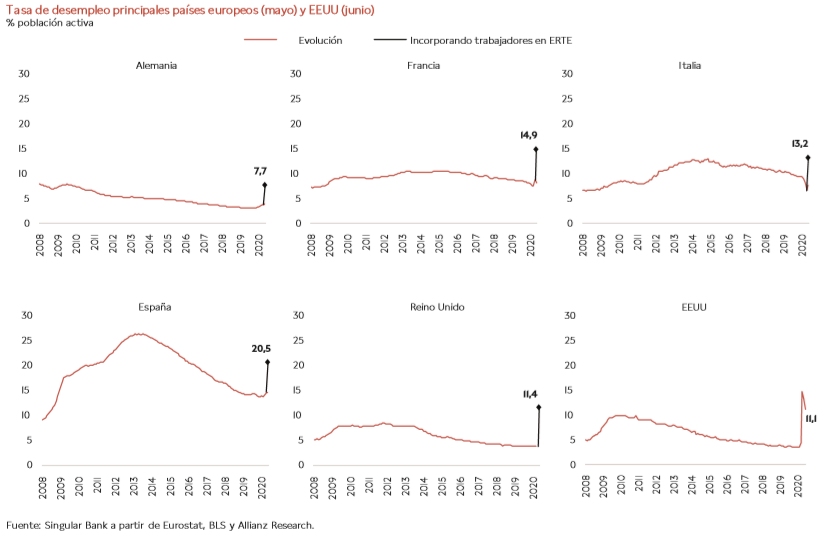

En Europa, en el tercer mes marcado por las medidas de control del Covid-19 en la mayoría de los países miembros de la UE, la tasa de desempleo experimentó nuevamente un incremento. En concreto, en mayo repuntó 0,1 pp respecto a abril tanto en la UE como en la Eurozona hasta un 6,7% y un 7,4% de la población activa, respectivamente.

Sin embargo, estas tasas de desempleo no reflejan el impacto real de la pandemia en el mercado laboral, dado que aproximadamente 40 millones de trabajadores de las 5 mayores economías europeas (Alemania, Francia, Italia, España y Reino Unido) se encuentran actualmente afectados por un proceso de ERTE, lo que representa en torno a un 20% de la población activa de Europa.

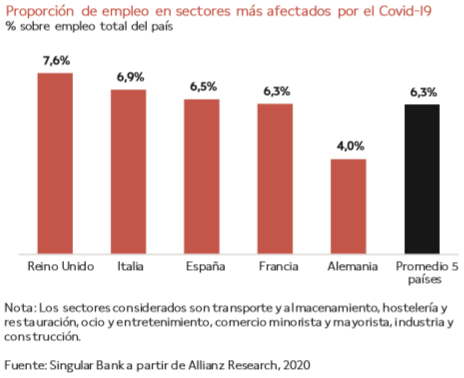

Estos esquemas de protección de empleo, siguiendo el Kurzabeit implementado en Alemania durante la crisis financiera de 2009, han permitido mitigar temporalmente las consecuencias de la pandemia en el mercado laboral, extendiéndose en muchos países durante los próximos meses para apoyar la recuperación y la viabilidad de su tejido empresarial. En concreto, la aplicación de este instrumento se ha concentrado principalmente en las ramas de actividad más afectadas por el Covid-19: transporte y almacenamiento, hostelería y restauración, ocio y entretenimiento, comercio minorista y mayorista, industria y construcción.

Este grupo de sectores, a pesar de las diferentes medidas de apoyo desarrolladas por los gobiernos, mostrará previsiblemente una recuperación más lenta que el conjunto de la economía, lo que representa un riesgo al alza de las tasas de desempleo dado su elevado protagonismo en el mercado laboral europeo. En conjunto, estas ramas de actividad representaron en Europa el 48% del empleo total en 2019 (aproximadamente 110 millones de trabajadores).

Según Allianz Research, en las 5 mayores economías europeas el número de trabajadores sujetos a esquemas de protección del empleo en este clúster de sectores se sitúa en torno a 9,1 millones, equivalente a un 6,3% del empleo total. La mayor proporción se registra en Reino Unido con un 7,6% del total de su empleo (2,5 millones de trabajadores en situación de furlough), seguido de Italia (6,9%) y España (6,5%), países con un mayor peso en actividades intensivas en capital humano como la construcción y el turismo. En contraste, en Alemania su participación se reduce a un 4% de su empleo total.

En este contexto, si se incorporaran estos trabajadores en el cálculo de las tasas de desempleo de mayo, éstas podrían incrementarse entre 4 y 8 pp respecto al mes anterior, siendo especialmente significativo el repunte en Reino Unido.

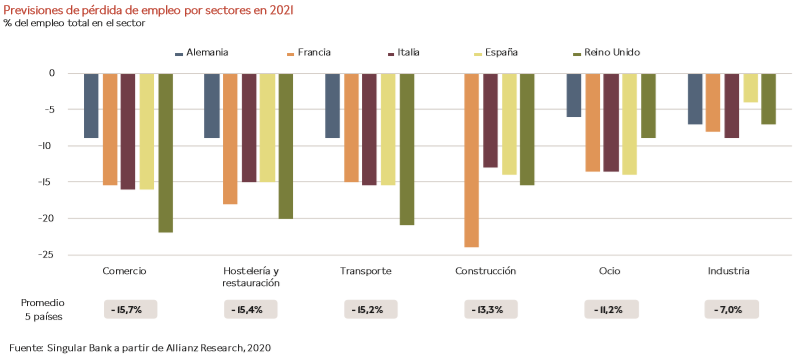

En estos 6 sectores que presentarán una recuperación más lenta, se prevé que hasta 2021 la mayor destrucción de puestos de trabajo se produzca en el comercio, con una caída promedio de un 15,7% de su empleo total, porcentaje que podría superar un 20% en Reino Unido. Por su parte, la industria sufriría una menor pérdida de empleo en los próximos meses (-7% promedio) ante la progresiva recuperación de la actividad productiva.

Ante este reto socioeconómico, junto a los actuales esquemas de protección, es necesario diseñar políticas activas de empleo que favorezcan la reincorporación al mercado laboral y la movilidad de los trabajadores, especialmente a los sectores que lideran las megatendencias (salud, tecnologías de la información, entre otros) y las ramas de actividad que ganarán protagonismo a raíz de la pandemia.

Progresiva recuperación del comercio mundial

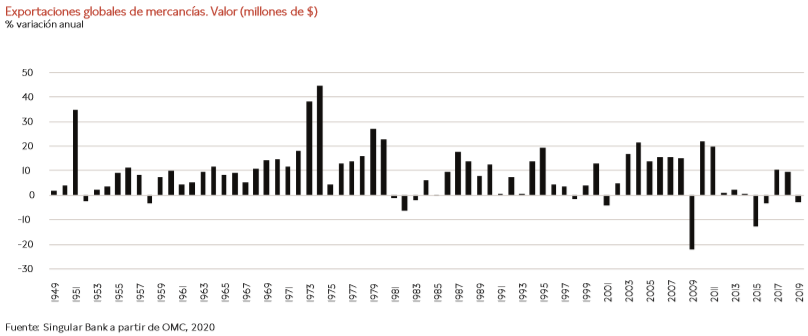

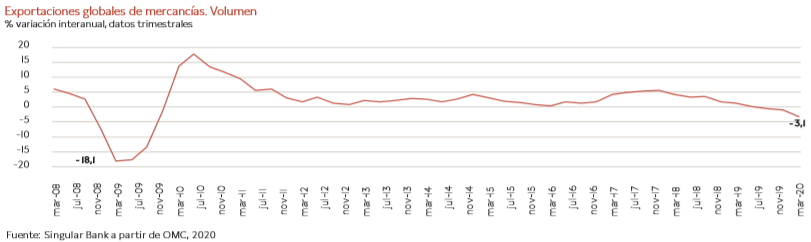

La pandemia ha acelerado la contracción del comercio mundial iniciada a raíz de las tensiones comerciales y la ralentización del crecimiento económico en las principales economías avanzadas y emergentes. En 2019 el volumen del comercio de mercancías registró una ligera caída de un 0,1% respecto al año anterior, al mismo tiempo que el valor en dólares de las exportaciones mundiales de mercancías se redujo un 3% hasta 18,9 billones de $ (aproximadamente un 22% del PIB global en 2019), frente a su crecimiento promedio anual de un 4,7% en la última década.

En el 1T de 2020, según la Organización Mundial del Comercio (OMC), la disrupción de la crisis sanitaria en China y su posterior propagación a nivel global han provocado una caída del volumen del comercio de mercancías de un 3,1% interanual.

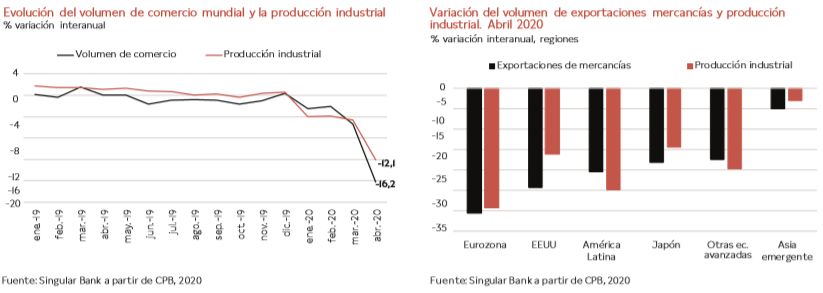

El organismo internacional prevé que esta contracción alcance un 18,5% interanual en el 2T de 2020, periodo en el que se han concentrado las medidas de confinamiento que afectaron a más de un 50% de la población global, ligeramente superior a la caída de un 18,1% interanual registrada en el 1T de 2009, en plena crisis financiera global. En concreto, las estimaciones del World Trade Monitor del CPB (Netherlands Bureau for Economic Policy Analysis) señalan que en abril el volumen de comercio de mercancías mundial cayó un 16,2% respecto al mismo periodo de 2019, siendo especialmente significativo el retroceso de las exportaciones de mercancías en la Eurozona (-30,5% interanual), EEUU (-24,3% interanual) y América Latina (-20,4% interanual). En contraste, en Asia emergente (incluyendo China) se limitaron a un -5% interanual.

Paralelamente, según el World Trade Monitor del CPB, la producción industrial en volumen a nivel global cayó un 12,1% interanual en abril, registrándose los mayores descensos en la Eurozona (-29,3% interanual) y América Latina (-24,8%). En el caso de EEUU ésta retrocedió un 16,2% respecto a abril de 2019 y en Japón un 14,5%, frente a un 3% interanual en Asia emergente principalmente ante la progresiva reactivación de la economía de China.

Sin embargo, con la reapertura de la economía China y el inicio de los planes de desescalada y la reactivación progresiva de la actividad en la mayoría de las principales economías avanzadas a partir de mediados de abril, se ha producido una ligera reactivación del comercio mundial en el 2T de 2020. Esta evolución se refleja en algunos indicadores económicos como:

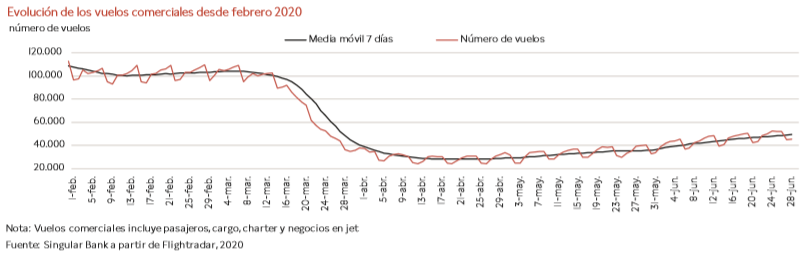

- Los vuelos comerciales a nivel global, que representan un volumen sustancial del transporte aéreo internacional de cargas, se redujeron un 79% entre el 31 de enero y el 12 de abril (mínimo desde comienzos de año). A partir de esta fecha han crecido un 89% hasta el 28 de junio, aunque aún se mantienen un 59% por debajo de su volumen de finales de enero.

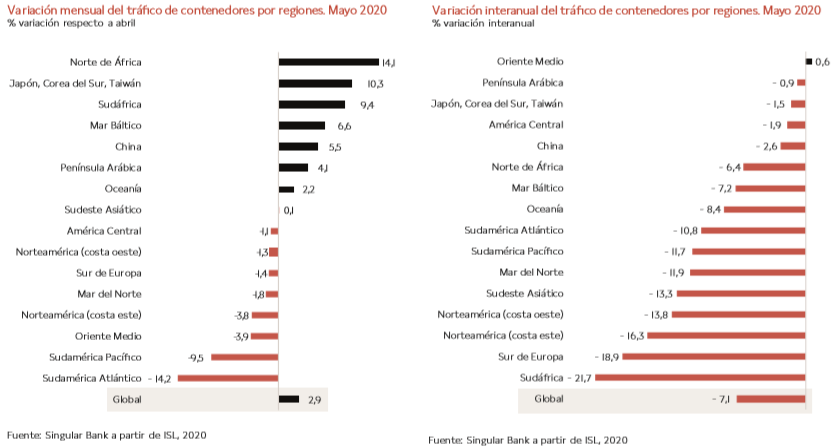

- El tráfico portuario de contenedores recupera paulatinamente la actividad desde mayo, especialmente registrando avances respecto al mes anterior en el caso de los puertos de Asia-Pacífico, la Península Arábica y África. En términos interanuales, el tráfico de contenedores a nivel global retrocedió un 7,1% en mayo, concentrándose las mayores caídas en el Sudeste Asiático, Europa, América del Norte y Sudáfrica.

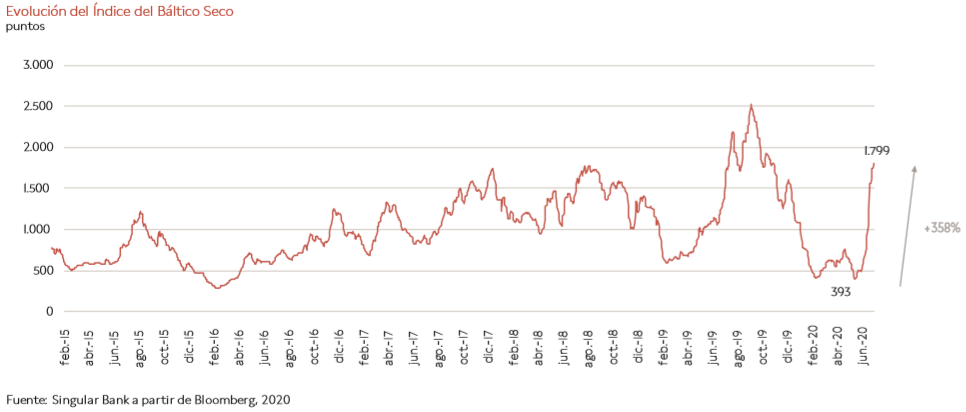

- Paralelamente, en junio se observó una significativa reactivación del transporte marítimo de materias primas. En concreto, según el Índice del Báltico Seco, desde el 14 de mayo, fecha en la que registró su menor nivel en 2020, hasta el 30 de junio la actividad ha repuntado un 358%, siendo a cierre de este mes un 65% superior al de comienzos de este año.

- El indicador adelantado PMI de nuevos pedidos de exportación ha experimentado una progresiva mejoría a partir de mayo, tras desplomarse en abril a 27,1 puntos. En el caso de China, según su Oficina Nacional de Estadística, éste ha avanzado hasta 42,6 puntos en junio (vs. 35,3 en mayo).

Ante esta evolución, la OMC ha descartado su escenario adverso del impacto de la disrupción del Covid-19, en el que proyectaba una contracción del comercio mundial de un 32% y del PIB global de un 8,8% en 2020. A su vez, el organismo internacional ha estimado que, si el comercio global logra registrar un avance de un 2,5% en los dos últimos trimestres de este año, su caída quedaría limitada a un 13% anual este año. Todo ello condicionado a la evolución de la pandemia, las tensiones comerciales y al riesgo de que se produzca una recuperación económica más débil de la prevista, por lo que será clave el papel de la política fiscal, monetaria y comercial.

Evolución de los principales índices bursátiles en el primer semestre del año

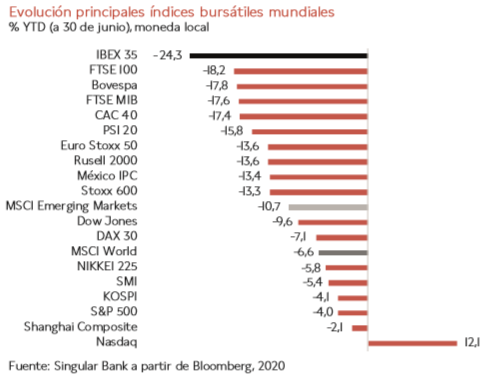

Tras las caídas históricas registradas en las principales bolsas mundiales entre el 19 de febrero y el 23 de marzo, a raíz de la declaración de la pandemia a nivel global y la adopción generalizada de medidas de confinamiento, los índices bursátiles han recuperado parcialmente sus pérdidas desde sus mínimos del año. A pesar de ello, a cierre del primer semestre del año aún se mantienen por debajo de sus niveles del 1 de enero. En concreto, el índice MSCI World ha acumulado una pérdida de capitalización de un 6,6% YTD (year-to-date), significativamente inferior a la de cierre de abril (-13%) y mayo (-8,9%).

Esta gradual recuperación de las bolsas se enmarca en un contexto de progresiva reactivación de la actividad económica, de importantes estímulos fiscales y monetarios y de una elevada liquidez en el mercado. No obstante, la evolución de los principales mercados de renta variable ha continuado mostrando divergencias entre países hasta el 30 de junio:

- Ha destacado el Nasdaq estadounidense como el único entre los principales índices bursátiles mundiales que se ha revalorizado desde el 1 de enero un 12,1%, principalmente apoyado en el elevado peso en su composición de compañías de tecnologías de la información (aproximadamente un 44% del total). Por su parte, el S&P 500 (-4,0% YTD) también ha mostrado un mejor comportamiento no sólo que el índice global MSCI World (-6,6% YTD), sino también que las principales bolsas europeas (Euro Stoxx 50: -13,6%). Este índice bursátil de EEUU ha vivido en el 2T de 2020 su mejor trimestre desde 1998.

- En Europa, los mayores retrocesos se han concentrado en el IBEX 35 (-24,3% YTD), el FTSE 100 británico (-18,2% YTD), el FTSE MIB italiano (-17,6% YTD) y el CAC 40 francés (-17,4% YTD). En contraste, la pérdida del DAX 30 alemán ha sido más moderada (-7,1% YTD), 6,2 pp inferior a la del índice europeo Stoxx 600 (-13,3% YTD). Por su parte, el SMI suizo ha registrado el menor retroceso (-5,4% YTD), ante el elevado peso de sus compañías de consumo básico y sector salud.

- Las economías avanzadas de la región Asia-Pacífico han mostrado un mejor comportamiento que las principales bolsas europeas, destacando el Nikkei japonés (-5,8% YTD) y el Kospi surcoreano (-4,1% YTD), este último en línea con el S&P 500.

- Las bolsas emergentes han experimentado mayores caídas, perdiendo el MSCI Emerging Markets un 10,7% YTD, mostrando la peor evolución el Bovespa de Brasil (-17,8% YTD) y el México IPC (-13,4% YTD). En contraste, entre sus principales mercados, el índice Shanghai Composite (-2,1% YTD) ha registrado el mejor comportamiento no sólo entre los índices emergentes sino también entre los globales, sólo superado por el Nasdaq.

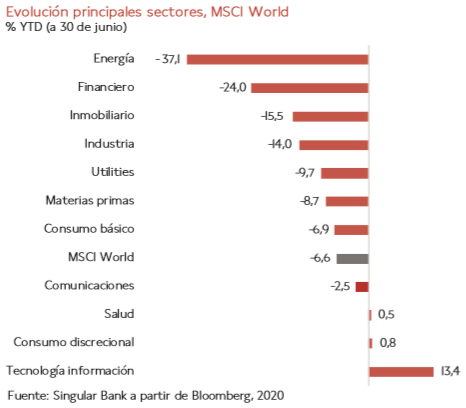

Por otro lado, la disrupción de la crisis del coronavirus en la producción industrial y en las cadenas de valor globales, unido a la contracción de la demanda en ramas de actividad como el transporte, el turismo, el ocio y las ventas minoristas, así como en consumo de bienes duraderos y de equipo, han provocado también significativas divergencias en la evolución de las bolsas por sectores.

Así, durante el primer semestre del año el mayor retroceso se ha concentrado en energía (-37,1% YTD), lastrado principalmente por la caída de la demanda y la volatilidad del precio del petróleo. Paralelamente, han destacado los descensos de los sectores financiero (-24,0% YTD), inmobiliario (-15,5% YTD) e industria (-14,6% YTD). En contraste, se han revalorizado los sectores de salud (+0,5% YTD), consumo discrecional (+0,8% YTD) y especialmente el de tecnologías de la información (+13,4% YTD), todos ellos relacionados con los hábitos de consumo y necesidades empresariales que han ganado protagonismo a raíz de la crisis sanitaria.

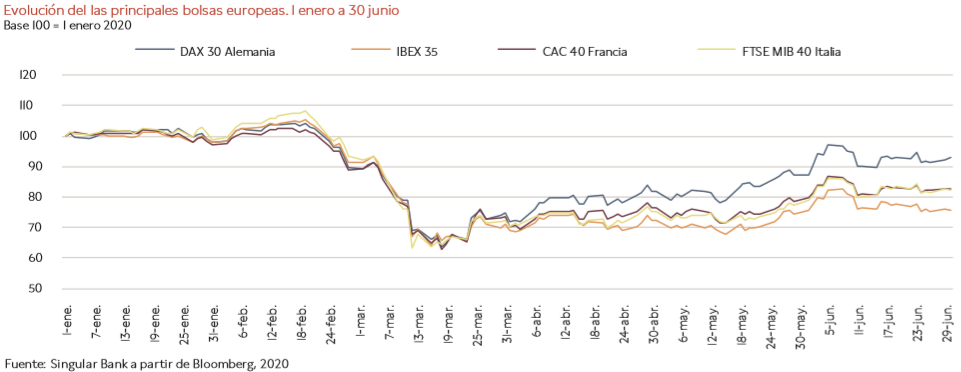

Evolución de los principales índices bursátiles de la Eurozona

Desde el mes de abril se ha producido una evolución divergente en el ritmo de recuperación de las bolsas de las mayores economías de la Eurozona, liderada por el DAX alemán. En concreto, el principal índice bursátil de Alemania se ha revalorizado un 24% en el 2T de 2020, reduciendo sus pérdidas desde comienzos de año a un 7,1%. En contraste, las ganancias entre abril y junio se han limitado a un 14% en el caso del FTSE MIB italiano, un 12% en el CAC francés y un 7% en el IBEX 35.

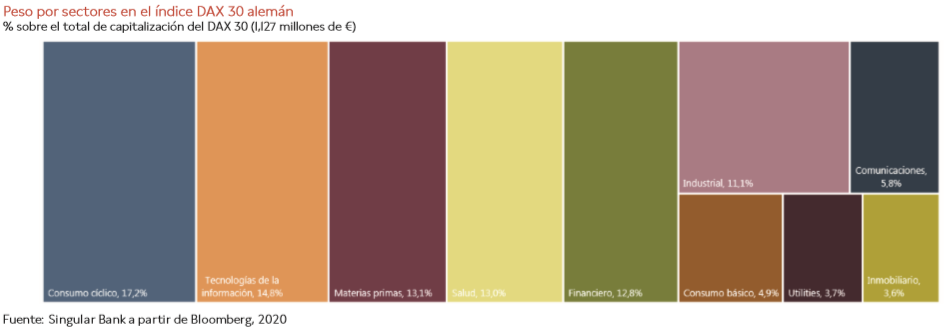

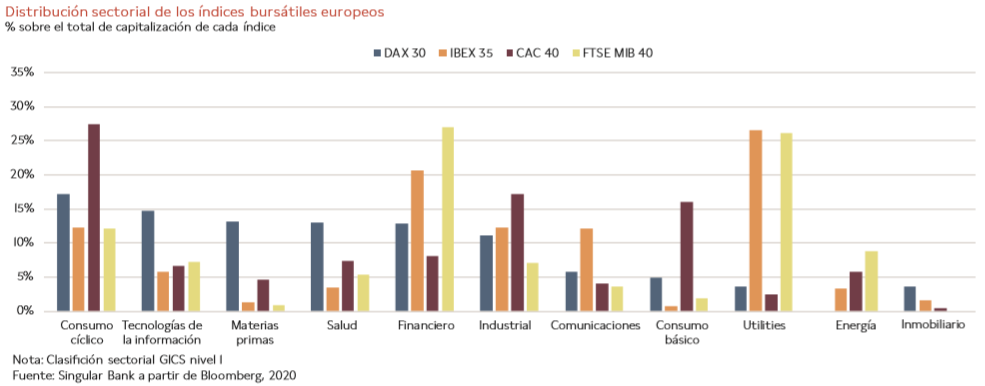

La mejor evolución del DAX alemán se explica, entre otros factores, por la mayor diversificación sectorial en la composición de su índice. Destaca especialmente el mayor protagonismo de las compañías de consumo cíclico (17,2% de su capitalización total) y de tecnologías de la información (14,8%), sectores esenciales en el consumo que se perfila en la nueva normalidad a corto plazo.

Sin embargo, los índices bursátiles italiano y español muestran una mayor concentración en torno a los sectores financiero y utilities, que representan aproximadamente un 50% de su capitalización. En su caso, las compañías tecnológicas únicamente representan un 7,2% y un 5,8%, respectivamente.

Por su parte, en la composición del CAC francés predominan las compañías dedicadas al consumo cíclico (27,5% de su capitalización), seguidas de las industriales (17,3%) y de consumo básico (16,1%).

Evolución de las bolsas en EEUU

Los índices bursátiles estadounidenses han experimentado una significativa revalorización desde sus mínimos del 23 de marzo en un contexto en el que su economía sufrirá la mayor recesión desde la II Guerra Mundial. Un desacoplamiento entre la evolución de los mercados de valores y la economía real que principalmente se explica por:

- Los paquetes de estímulo fiscal y monetario sin precedentes implementados por el gobierno de EEUU y la Reserva Federal, respectivamente.

- Las mejores perspectivas sobre la recuperación de la economía, ante la paulatina eliminación de las medidas de confinamiento y el avance en los últimos dos meses de los indicadores adelantados PMIs y del mercado laboral, lo que se refleja en un repunte de la confianza empresarial y del consumidor.

En junio, según la encuesta mensual del Conference Board, la confianza del consumidor registró su mayor incremento mensual desde 2011 hasta 98,1 puntos (vs. 85,9 puntos en mayo). Al mismo tiempo, el subíndice de expectativas de los hogares a corto plazo sobre sus ingresos y las condiciones empresariales y laborales avanzó hasta 106 puntos, su máximo nivel en los últimos 4 meses. Paralelamente, el Barómetro Empresarial de Chicago ISM repuntó a 36,6 puntos su mínimo histórico de mayo desde 1982 (32,3 puntos).

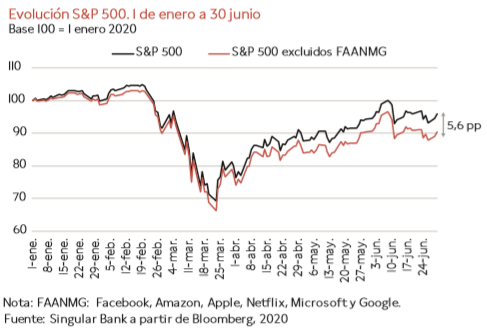

- El elevado protagonismo de las grandes compañías tecnológicas (Facebook, Amazon, Apple, Netflix, Microsoft y Google), no sólo vinculadas a una de las megatendencias como es la transformación digital, sino que también lideran uno de los sectores que se ha visto más reforzado a raíz de la pandemia. Así, el diferencial entre el S&P 500 y el índice excluyendo estas compañías se ha ampliado especialmente desde mediados de abril.

Sin embargo, el reciente rebrote de los casos de contagio, especialmente en EEUU donde 19 Estados han decidido frenar su proceso de reapertura económica (como California, Texas y Florida) podría condicionar la evolución de las bolsas globales. Todo ello en un contexto en el que el Fondo Monetario Internacional (FMI), tras revisar la pasada semana a la baja sus perspectivas económicas globales, ha advertido que la desconexión existente en los mercados financieros respecto a las expectativas de una evolución económica podría influir en la tendencia alcista mostrada por las principales bolsas en los últimos dos meses.

Mercados financieros

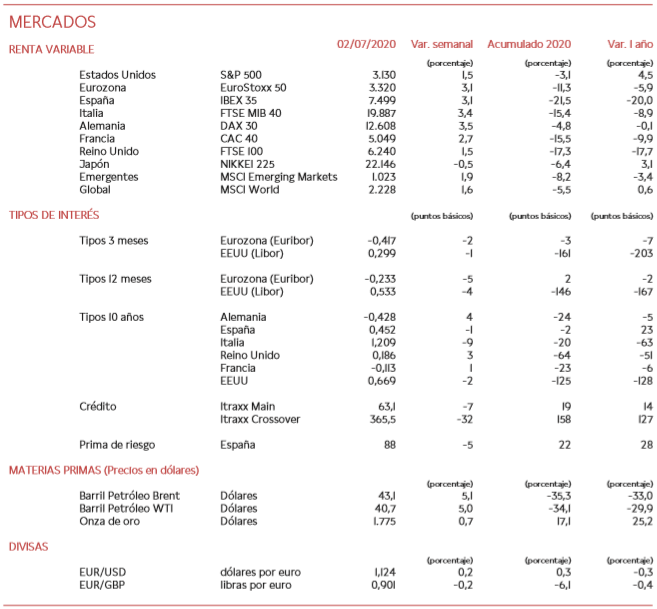

Entre el 25 de junio y el 2 de julio, los principales mercados financieros globales han experimentado avances en un rango de entre un 1,5% y un 3,5%, siendo especialmente significativos en las bolsas de la Eurozona. Una revalorización que se explica principalmente por los positivos datos macroeconómicos y el avance en el desarrollo de nuevos tratamientos y vacunas contra el Covid-19, si bien enmarcada en un contexto en el que se mantienen los riesgos a la baja por la negativa evolución de la pandemia, especialmente en América Latina y EEUU. En el ámbito macroeconómico, ha destacado el significativo repunte en junio de los indicadores adelantados PMIs manufactureros a nivel global y el buen dato del informe de empleo de EEUU. En concreto, su tasa de desempleo se redujo a un 11,1% de la población activa (vs. 13,3% en mayo) y el número de nóminas no agrícolas aumentó en 4,8 millones (+2,1 millones en mayo).

Hasta el jueves 2 de julio, entre las principales bolsas globales, las mayores revalorizaciones se han producido en la Eurozona, destacando la del DAX alemán (+3,5%), el FTSE MIB italiano (+3,4%) y la del IBEX 35 (+3,1%), este último en línea con el EuroStoxx 50 (+3,1%). Todas ellas superando el avance de un 1,6% del MSCI World, mientras que en el caso del S&P 500 se ha limitado a un 1,5%. Por su parte, los índices bursátiles de las economías emergentes han repuntado un 1,9% (MSCI Emerging Markets). En contraste, el Nikkei japonés ha retrocedido un 0,5%.

En renta fija, el mercado de bonos soberanos de las principales economías de la Eurozona ha mostrado una evolución divergente, con predominio de caídas de TIRes en los países del sur de Europa y repuntes en el centro de Europa. Todo ello en una semana en la que tanto la presidenta de la Comisión Europea, Úrsula Von der Leyen, como la canciller alemana, Angela Merkel, han advertido de la necesidad de una respuesta comunitaria coordinada para afrontar la mayor recesión desde la II Guerra Mundial, ante el inicio de las negociaciones del fondo de reconstrucción de la UE en los próximos días. En este contexto, la rentabilidad del bono italiano a 10 años ha caído 9 pb hasta 1,029% y la del bono español a 10 años 1 pb hasta 0,452%. En contraste, las TIRes de los bonos alemán y francés a 10 años han experimentado ligeros repuntes en sus referencias a 10 años en un rango de entre 1 y 4 pb. Por su parte, en EEUU la rentabilidad del Treasury a 10 años ha retrocedido 2 pb hasta 0,669%. Paralelamente, en el mercado de crédito, los spreads de los índices de CDS se han estrechado en la última semana hasta 63 pb el Itraxx Main (-7 pb) y hasta 365,5 pb el iTraxx Crossover (-32 pb).

En materias primas, el mercado del petróleo ha experimentado una evolución positiva impulsado principalmente por la significativa reducción de los inventarios de crudo de EEUU en la última semana (últimos datos disponibles correspondientes a la semana del 22 al 26 de junio), registrando su mayor descenso desde comienzos de año. En concreto, según la Agencia de Información de la Energía estadounidense, su reservas disminuyeron en 7,2 millones de barriles, superando las proyecciones del consenso del mercado de 1,7 millones de barriles y rompiendo la tendencia al alza de las últimas 3 semanas. Así, el petróleo Brent se ha revalorizado un 5,1% hasta 43,1 dólares por barril.

Por otro lado, el precio del oro, en su condición de activo refugio, ha repuntado un 0,7% hasta 1.775 dólares por onza, consolidándose en niveles máximos desde octubre de 2012.

En el mercado de divisas, el cruce eurodólar se ha mantenido en torno a 1,12 dólares por euro, depreciándose el dólar un 0,2%. Paralelamente, el euro se ha depreciado ligeramente frente a la divisa británica (-0,2%), si bien continúa por encima de 0,90 libras por euro.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.