Mercado bursátil

El politburó de China señala una política monetaria más laxa y una política fiscal más proactiva en 2025

- Los principales índices europeos han tenido una sesión de más a menos, en una semana que estará marcada por la situación política en Oriente Medio, Corea del Sur y Francia, y por las decisiones sobre tipos de interés de los principales bancos centrales. El IBEX 35 y el FTSE MIB italiano cierran con una caída del 0,5%, y el Euro Stoxx 50 se ha desmarcado al subir un 0,2%. Los sectores expuestos a China, como las mineras, energía y los productos de consumo, han recogido las mayores subidas.

- En la región Asia-Pacífico, el Hang Seng hongkonés ha registrado la mayor revalorización (2,8%), pasando de estar en negativo a repuntar en la última media hora de la sesión. Los dirigentes del Politburó han anunciado que adoptarán una política monetaria más flexible el próximo año y ser más proactivos respecto a medidas fiscales. Paralelamente, el Topix japonés ha limitado su repunte a un 0,3%.

Claves de la sesión

Continúa el tono positivo de las bolsas europeas

- Los inversores afrontan las dos últimas semanas con referencias importantes antes de entrar en el período de menor actividad propio de las Navidades. Una vez publicado el informe del empleo de EEUU la semana pasada, los datos de inflación de noviembre que se publican el miércoles, y la reunión de la Fed de la semana que viene son las dos referencias que potencialmente podrían cambiar la actual inercia positiva del mercado hasta fin de año. En ausencia de sorpresas negativas, lo normal es que los índices de EEUU no se muevan mucho hasta fin de año, mientras podría continuar la recuperación de China.

- Los índices de EEUU van a completar su mayor ganancia en dos años consecutivos desde finales de los años 90’ en el contexto de la burbuja puntocom. Estadísticamente, la probabilidad de que tras dos años consecutivos de rentabilidades superiores al 10% la rentabilidad del año siguiente sea positiva es de en torno al 50%. En este contexto, al cierre de la sesión europea los principales índices de EEUU registran ligeras caídas.

Renta fija

Ligero repunte de las TIRes soberanas en EEUU a la espera del dato de inflación de mañana.

- Jornada plana en las TIRes de los principales bonos soberanos, en un contexto en el que se espera que el BCE recorte los tipos en otros 25 pb el jueves y el mismo movimiento para el Banco de Canadá y el Banco Nacional de Suiza, mientras que el banco central de Australia probablemente mantendrá su tipo de interés oficial, ante los indicios de que la economía del país está empezando a debilitarse. Para la Fed, el mercado muestra un 85% de confianza en que recorte 25 pb el miércoles de la semana que viene.

Materias primas y divisas

Subida en el precio del petróleo tras tres jornadas de caídas

- El Brent sube 2% debido a que el derrocamiento del régimen del presidente Bashar al-Assad podría generar inestabilidad en el corto plazo en Oriente Medio.

Noticias empresariales

Mondelez

La multinacional fabricante de dulces y aperitivos podría adquirir al fabricante estadounidense de chocolate Hershey, lo cual ya intentó en 2016. La operación crearía un gigante de la alimentación con unas ventas combinadas de 50.000 millones de dólares. Hershey tiene un valor de 46.000 millones de dólares por lo que de realizarse en diciembre, superaría el valor de la mayor operación del año, que fue en agosto, la adquisición de Mars a Kellanova por 36.000 millones de dólares.

Principales indicadores macroeconómicos del día

PIB de Japón

- Según la Oficina del Gabinete de Japón, la lectura final del PIB en el 3T ha mostrado un crecimiento de un 0,3%en términos intertrimestrales (vs. 0,5% en el 2T), un dato por encima de lo proyectado por el consenso de mercado (0,2%) avance de la inversión y demanda externa.

- Por su parte, la tasa de crecimiento interanual del PIB de Japón se situó en un 1,2% (vs. 2,9% en el 2T de 2024), situándose por encima de las proyecciones del consenso de analistas (0,9%).

IPC de China

- Según la Oficina Nacional de Estadística de China, la tasa de inflación general en términos mensuales fue de un -0,6% en noviembre (vs. -0,3% en octubre).

- En términos interanuales, la variación del IPC general repuntó hasta un 0,2% en noviembre (vs. 0,3% el mes anterior), situándose en su cifra más baja en 5 meses y por dejado de la previsión de los analistas de un 0,5% interanual.

IPP de China

El índice de precios de producción de China en términos interanuales en el mes de noviembre mostró una caída de un 2,5% con respecto al mes de octubre (vs. -2,9% anteriormente), mejorando así a las previsiones del mercado (-2,8%)

Índice Sentix de la Eurozona

En diciembre, el índice Sentix de la Eurozona ha caído por sexto mes consecutivo hasta -17,5 puntos (vs. -12,8 puntos registrados en noviembre), lo que representa su mayor caída desde noviembre de 2023. Por su parte, el indicador de situación actual mostró un descenso hasta -28,5 puntos (vs. -21,5 puntos en noviembre), el valor más bajo desde noviembre de 2022. Unos datos que constatan las débiles señales económicas para la Eurozona ante la compleja situación económica de Alemania, las incertidumbres políticas y presupuestarias en Francia y el estancamiento económico en Italia, en una coyuntura global marcada por las incertidumbres geopolíticas y las futuras decisiones comerciales de la Administración Trump.

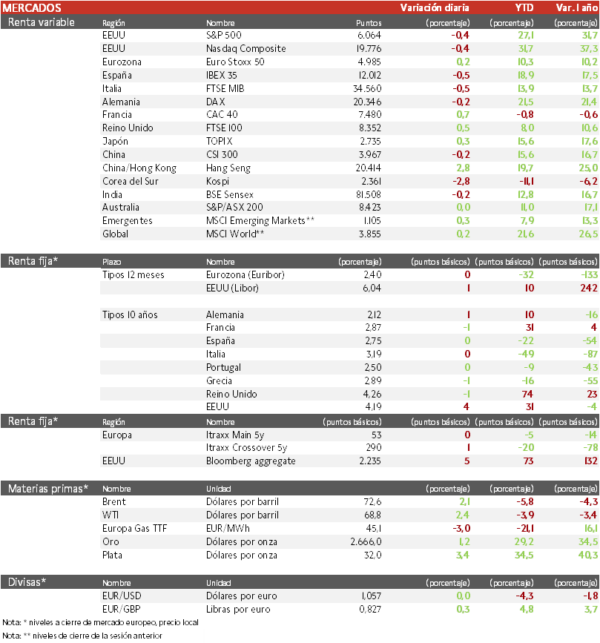

Tablas de datos de mercados

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Rentabilidades pasadas no garantizan rentabilidades futuras. Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.