Mercado bursátil

El Ibex 35 a la cabeza de la sesión

- Los principales índices europeos han tenido un comportamiento mixto. El IBEX 35 cierra con una subida del 0,5%, y el Euro Stoxx 50 se ha dejado un 0,7%. El CAC 40 francés ha perdido un 0,9% al cierre y no ha mostrado una reacción significativa a la elección como primer ministro del centrista Michel Barnier, negociador-jefe de la Unión Europea del Brexit. El nuevo primer ministro tendrá que afrontar la difícil tarea de aprobar unos presupuestos con una cámara muy dividida entre opciones radicales, lo que mantiene la elevada incertidumbre política en Francia.

- En la región Asia-Pacífico, el Hang Seng hongkonés se ha mantenido plano, mientras que el Topix japonés ha caído un 0,5%, ya que el fortalecimiento del yen limita las perspectivas de beneficios de exportadores como los fabricantes de automóviles.

Claves de la sesión

Sentimiento negativo en EEUU a la espera de los datos de empleo

- Los índices de EEUU no tienen un comportamiento claro, con el mercado está a la espera del informe de empleo de agosto en EEUU, ya que el país está en la fase de menor creación de empleo desde 2021 y se espera que haya aumentado en 165.000 personas. Por su parte, las cifras semanales de solicitudes de subsidio de desempleo se situaron por debajo de las estimaciones.

- Respecto a la Fed, se mantiene la previsión de un recorte de 100 pb en lo que queda de año.

Renta fija

Las TIRes de la deuda soberana europea siguen corrigiendo

- Jornada de ligeras caídas en las TIRes de los principales bonos soberanos. Las expectativas de un intenso proceso de rebajas de tipos en los próximos meses han provocado que la diferencia entre el rendimiento a 2 años del bono estadounidense y el tipo de interés oficial de la Fed está en su punto más alto desde 1981. Por el contrario, la curva se ha positivizado a partir de los 2 años, de forma que la diferencia entre el tipo del bono del Tesoro a 10 y 2 años ha dejado de ser negativa después de más de dos años (a cierre semestral era de -36 pb). La inversión de la curva ha sido históricamente un indicador adelantado de una recesión, que solía iniciarse coincidiendo con el fin de la inversión. En el caso actual, sin embargo, no se espera una recesión sino un aterrizaje suave de la economía.

- Hoy, la TIR del Bund a 10 años ha descendido 2 pb a 2,20% y la referencia española 2 pb a un 3,02%. El Treasury a 10 años cae 1 pb hasta un 3,74%.

Materias primas y divisas

Leve repunte en el precio del petróleo

- Es probable que la OPEP+ retrase el aumento de la producción previsto para octubre de 180.000 barriles diarios para detener la caída de los precios del petróleo. El nombramiento en Libia del gobernador del banco central permite volver a duplicar la producción hasta 1 millón de barriles diarios. Con los altos niveles de reservas globales y los débiles datos económicos y de demanda esperada para el 4T, parece claro que la decisión se pospondrá.

Noticias empresariales

Verizon Communications

La teleoperadora estadounidense va a adquirir a su rival Frontier Communications por 9.600 millones de dólares (una prima del 37% respecto a la cotización del martes) en efectivo, con vistas a mejorar su oferta de Internet de alta velocidad. Frontier, que salió de la situación consursal en 2021, es la mayor empresa de Internet de fibra pura de EE.UU. y Verizon está aumentando sus activos de fibra para añadir capacidad al creciente uso de datos por parte de los clientes.

Principales indicadores macroeconómicos del día

Pedidos de fábrica en Alemania

Según Destatis, los pedidos de fábrica en julio mostraron un repunte en Alemania de un 2,9% en términos mensuales (vs. 4,6% en el mes de junio), notablemente por encima de lo proyectado por el consenso de analistas (-1,5%).

Ventas minoristas de la Eurozona

Según Eurostat, las ventas minoristas en julio en la Eurozona registraron un ligero avance de un 0,1% en términos mensuales (vs. -0,4% registrado en el mes de junio). No obstante, en términos interanuales las ventas mostraron un descenso de un 0,1% (vs. -0,4% el mes anterior).

Encuesta ADP de empleo en EEUU

Según el informe ADP, en agosto la creación de empleo en el sector privado en EEUU se moderó hasta 99.000 puestos de trabajo (vs. 111.000 en julio), situándose su nivel significativamente por debajo de las expectativas del consenso de mercado (144.000), y confirmando nuevamente la desaceleración en el ritmo de crecimiento del empleo en EEUU. De esta forma, el objetivo de la política monetaria de la Fed se centrará en la estabilidad del mercado laboral en los próximos meses.

Solicitudes de prestaciones por desempleo en EEUU

Las solicitudes de prestaciones por desempleo en EEUU en la semana pasada se redujeron a 227.000 solicitudes (vs. 232.000 en la semana anterior), por debajo de lo estimado por el consenso de mercado.

PMI e ISM no manufacturero en EEUU

- En EEUU, el PMI servicios ha constatado un mayor dinamismo de su actividad en agosto al situarse en 55,7 puntos, registrando su mayor registro desde marzo de 2022 (vs. 55,0 puntos en julio), manteniéndose en terreno de expansión. Por su parte, el índice compuesto repuntó a 54,6 puntos (vs. 54,3 puntos el mes pasado), manteniéndose en terreno de expansión desde enero de 2023.

- El ISM no manufacturero registró un ligero incremento de 0,1pp hasta un 51,5%.

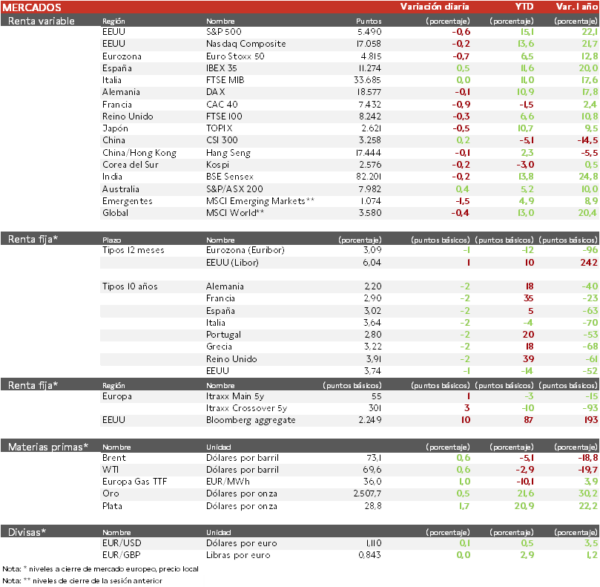

Tablas de datos de mercados

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Rentabilidades pasadas no garantizan rentabilidades futuras. Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.