Mercado bursátil

Las bolsas europeas cierran el mes de octubre con un tono bajista

El mes de octubre había transcurrido sin una dirección definida, pero las caídas de los tres últimos días lo han convertido en el peor mes de lo que llevamos de año con un retroceso superior al 3%. La sesión de hoy ha vuelto a estar marcada por algunas decepciones de resultados que han incidido en el sentimiento negativo del mercado en los últimos días. Ha destacado la caída del CAC 40 francés de un 1,0% tras unos resultados de BNP Paribas algo peor de lo esperado que el mercado ha castigado con fuertes retrocesos. Por su parte, el Euro Stoxx 50 ha perdido un 1,2% mientras el IBEX 35 mantiene su tono más resiliente y cede un 0,4%.

En la región Asia-Pacífico han predominado los suaves descensos a la espera de la reunión del Congreso Nacional de China la semana que viene en la que está previsto se detallen las medias de estímulos fiscales que se anunciaron hace unas semanas.

En este contexto, el CSI 300 de Shenzen-Shanghai ha repuntado un leve 0,04% y el Hang Seng hongkonés ha perdido un 0,31%. Por su parte, el Sensex indio ha cedido un 0,69% y el Topix japonés un 0,30%.

Claves de la sesión

El repunte de las TIRes presiona a los sectores sensibles a la rentabilidad de los bonos

Los principales índices europeos han cerrado con pérdidas en una sesión marcada por los resultados empresariales y la cautela de los inversores ante las importantes citas de la semana que viene, especialmente las elecciones estadounidenses. Las caídas del sector tecnológico de EEUU tras los resultados de ayer de Meta y Microsoft han contagiado a la tecnología en Europa que ha liderado los descensos. Tanto Meta como Microsoft superaron las estimaciones, pero algunas de sus guías futuras quedaron por debajo de lo previsto. Con todos los sectores en rojo, el sector financiero limitó sus pérdidas tras los resultados publicados por diversos grandes bancos europeos, entre ellos BBVA, Sabadell y CaixaBank que superaron las estimaciones. En este contexto, los índices estadounidenses, al cierre de la sesión europea, registraban un tono negativo con el Nasdaq cayendo un 2,3%, el S&P 500 un 1,4% y el Dow Jones un 0,5%.

Renta fija

Fuerte repunte de las TIRes soberanas del Reino Unido

En los mercados de bonos ha destacado el fuerte repunte de la TIR del bono del Reino Unido a 10 años de 10 pb por preocupaciones sobre el presupuesto.

En este contexto, la TIR del Bund a 10 años se ha mantenido plana en el 2,38% y la referencia española en el 3 pb a 3,09%. La TIR del Treasury a 10 años cedía 2 pb hasta el 4,28%.

Materias primas y divisas

El Brent rebota desde la zona de mínimos de tres años en torno a 70 $/barril

El petróleo rebotaba por segundo día consecutivo tras caer el Brent de nuevo a las cercanías de la cota de 70 $/barril que ejerce de soporte desde hace dos años.

El EUR/USD ha rebotado desde la zona de 1,08 tras un dato de inflación en la Eurozona mayor de lo esperado situándose en 1,0853

Noticias empresariales

BBVA

BBVA ha obtenido un beneficio atribuido en el 3T de 2024 de 2.627 M€, un 26% más que hace un año y un 6% menos que el trimestre anterior, superando en un 10% las previsiones. El menor margen de intermediación, en buena medida por Argentina, se ha compensado parcialmente por mayores ingresos de trading y “otros ingresos operativos”. El Valor Tangible por acción baja un 1% a 8,77€. BBVA cotiza actualmente a un Precio/Valor Tangible 2024 de 1,0x para un ROTE medio en 2025-26 del 14,0%, y a un PER 2025e de 6,8x, con una rentabilidad por dividendo sostenible de un 7,0% anual, que consideramos una valoración atractiva en un contexto de crecimiento moderado esperado.

Si excluimos los impactos extraordinarios de Argentina, los resultados de BBVA muestran una notable resiliencia del margen de intereses en el contexto de la transición hacia un escenario de tipos de interés más bajos. Esperamos que acabe el año con un aumento del BPA superior al 20%, cuando a comienzo de año se proyectaba un crecimiento del 5%. En los próximos dos años el consenso descuenta un crecimiento cero del BPA que creemos es demasiado pesimista.

Principales indicadores macroeconómicos del día

Ventas minoristas de Japón

Según la lectura del ministerio de economía, comercio e industria de Japón, en septiembre, las ventas minoristas repuntaron un 0,5% en términos interanuales (vs. 3,1% registrado en el mes de agosto), registrando un avance inferior de lo estimado por el consenso de analistas (2,1%). Estas cifras apuntan a una ligera reducción del gasto de los consumidores japoneses.

Producción industrial de Japón

En agosto, de la producción industrial en Japón en términos mensuales mostró un notable crecimiento de un 1,4% frente a su contracción de un 3,3% en septiembre. De esta forma, el aumento del output industrial ha sido superior al previsto por el consenso de mercado de un 0,9% mensual.

PMI compuesto de China

En octubre, el PMI compuesto de China aumentó 0,4 punto hasta en 50,8 puntos (vs. 50,4 puntos en septiembre), representando su mayor registro desde el pasado mes de junio.

Por su parte, respecto al mes anterior, el PMI manufacturero China aumentó 0,3 puntos, hasta 50,1 puntos (vs. 49,8 puntos en septiembre), volviendo a situarse en terreno de expansión.

IPC e IPP de Francia

Según INSEE, en octubre, la lectura preliminar de la tasa de variación del IPC general de Francia se sitúo en un 1,2% en términos interanuales (vs. 1,1% en el mes de septiembre).

Por su parte, en términos mensuales los precios de la cesta de la compra crecieron un 0,2% (vs. -1,2% en septiembre). El menor repunte de la tasa de inflación general en Francia, respecto al resto de las principales economías de la Eurozona, estaría explicada en parte por la desaceleración de los precios de los servicios (2,2% tras 2,4% en septiembre).

Adicionalmente, la tasa de variación interanual del IPC armonizado se situó en un 1,5% (vs. 1,4% en septiembre).

Por otro lado, en septiembre, el índice de precios de producción (IPP) de Francia se contrajo un 7,0% en términos interanuales (vs. -6,30% en agosto). A su vez, en términos mensuales sufrió una bajada de un 0,1% con respecto al 0,3% del mes de agosto.

Balanza por cuenta corriente de España

Según el Banco de España, el saldo de la balanza por cuenta corriente de nuestro país se contrajo ligeramente durante el mes de agosto, lo que ha provocado una ligera disminución del superávit a 5.630 millones de euros (vs. 5.790 millones de euros en julio).

IPC de la Eurozona

En octubre, según la lectura preliminar de Eurostat, la tasa de inflación general de la Eurozona aumentó 0,3 pp hasta un 2,0% interanual tras situarse en septiembre en su menor nivel (1,7%) desde abril de 2021. Esta variación estaría apoyada por la persistencia de las tensiones inflacionista de los servicios (3,9%) y por el encarecimiento de los alimentos, el alcohol y el tabaco (2,9% vs. 2,4% en septiembre).

Adicionalmente, en términos mensuales, en octubre, los precios de la cesta de la compra crecieron un 0,3% (vs. -0,1% en septiembre).

Por su parte, la tasa de inflación subyacente de la Eurozona (excluyendo energía y alimentos frescos) se mantuvo estable en un 2,7% en términos interanuales (vs. 2,7% en septiembre), si bien fue 0,1pp superior a lo esperado por el consenso de analistas.

Tasa de desempleo de la Eurozona

Según Eurostat, en septiembre, la tasa de desempleo en la Eurozona se redujo de 0,1pp hasta un 6,3% de la población activa. Así, se sitúa en su nivel más bajo de la serie histórica que comenzó en 1999, y continúa reflejando la resiliencia del empleo a cierre del 3T. Por su parte, los Estados miembros que registraron las menores tasas de desempleo fueron Malta (3,0% de la población activa), Eslovenia (3,4%) y Alemania (3,5%). En contraste, España (11,2%) y Grecia (9,3%) continuaron mostrando los mayores niveles de desempleo.

IPC de Italia

Según la lectura preliminar de Istat, en octubre la tasa de variación interanual del IPC general de Italia se situó en un 0,9%, 0,2 pp superior a su registro del mes anterior de un 0,7% interanual. En términos mensuales no se mostró ninguna variación 0,0% (vs.-0,2% en septiembre).

Evolución del PCE en EEUU

En septiembre, el índice de precios de gasto personal en EEUU (PCE) mostró un mayor ritmo de crecimiento mensual de un 0,2% (vs. 0,1% en agosto). No obstante, en términos interanuales la tasa del PCE general se moderó hasta un 2,1% (vs. 2,3% en agosto), representando su menor registro desde febrero de 2021.

Paralelamente, el avance mensual del PCE subyacente (excluyendo energía y alimentos) fue de un 0,3%, frente al 0,2% registrado en agosto. De esta forma, la tasa del PCE subyacente se mantuvo estable por 2º mes en un 2,7% interanual.

Solicitudes de prestaciones por desempleo en EEUU

Las solicitudes de prestaciones por desempleo en EEUU en la semana pasada han descendido en 12.000 solicitudes hasta 216.000 solicitudes (vs. 228.000 solicitudes en la semana anterior). Un dato que ha estado por debajo de lo estimado por el consenso de analistas (225.000 solicitudes) y que consigue situarse en niveles previos al Huracán Milton en un mercado laboral resiliente.

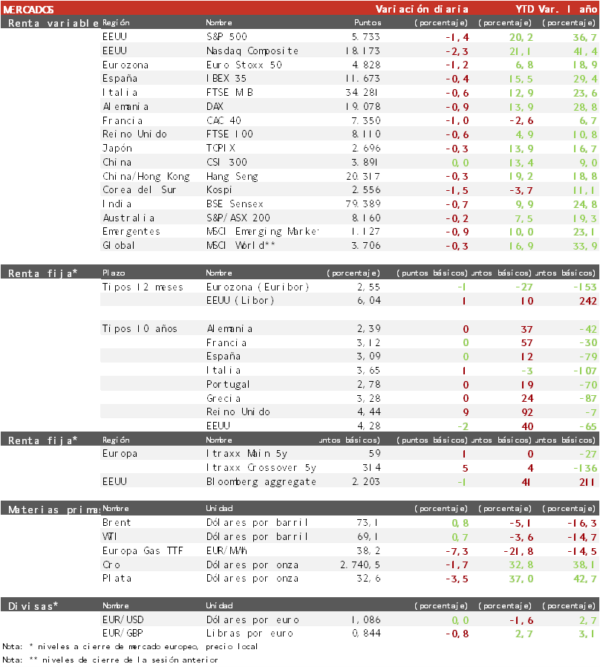

Tablas de datos de mercados

Agenda

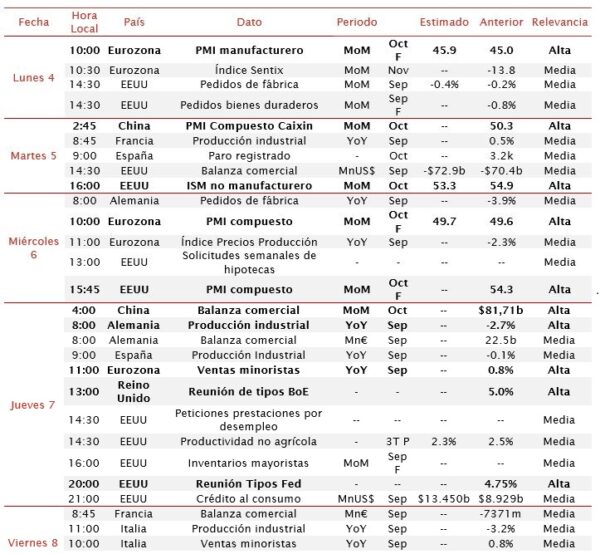

Datos macroeconómicos a destacar

Europa

El comienzo de la semana destacará por la publicación del PMI manufacturero de la Eurozona en octubre, siendo el dato preliminar de 45,9 puntos. Además, también se publicará el índice de confianza Sentix de la Eurozona de noviembre, que mide la confianza en la actividad económica y que el mes pasado mostró una ligera mejora hasta alcanzar su mejor registro en 3 meses de -13,8 puntos.

Al día siguiente, el martes 5 saldrá publicado el paro registrado de nuestro país y el índice de producción industrial de Francia en septiembre. El ecuador de la semana se centrará en la publicación de la lectura final del PMI compuesto de la Eurozona en octubre (49,7 puntos el dato preliminar) y de las principales economías de la zona monetaria europea. Por otro lado, conoceremos el índice de precios de producción de la Eurozona y los pedidos de fábrica en Alemania, clave para evaluar el clima de la industria de la primera potencia europea.

El jueves destacará por la publicación de las ventas minoristas en la Eurozona de septiembre y la reunión de tipos de interés oficiales del Bank of England, en Reino Unido, tras mantenerse sin cambios en un 5,0% desde agosto. Adicionalmente, el foco de atención también se situará en la evolución de la producción industrial de Alemania y de España en septiembre. En el final de la semana, se conocerán los datos de la producción industrial y las ventas minoristas de Italia en septiembre, así como la balanza comercial de Francia de septiembre.

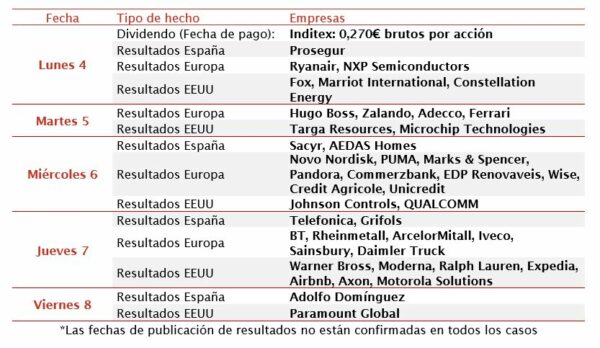

En el ámbito empresarial, destacarán los resultados de Prosegur, Ryanair, Inditex, Rheinmetall, ArcelorMitall, Crédit Agricole y Iveco entre otros.

EEUU

EEUU comenzará la semana con la publicación de los pedidos de fábrica y los pedidos de bienes duraderos de septiembre, con el foco de atención en los resultados electorales. El miércoles 6, conoceremos finalmente el ganador de las elecciones presidenciales que serán clave para evaluar la senda económica, monetaria y geopolítica de cara a 2025. Además, nos centraremos en la publicación del ISM no manufacturero de octubre que registró un incremento hasta 54,9% en septiembre, y en la evolución de la balanza comercial de septiembre.

El miércoles, como todas las semanas conoceremos, las solicitudes semanales de hipotecas, así como la publicación del PMI compuesto de octubre, tras situarse en 54,3 puntos anteriormente. El jueves 7, la atención se centrará en la reunión de tipos de la FED y sí la autoridad monetaria seguirá apostando por la flexibilización de la política monetaria ante la resiliencia de la actividad y una vez despejado quién ocupará la presidencia de EEUU. Paralelamente, destacarán las peticiones por desempleo o el dato del crédito al consumo de septiembre. Para terminar la semana, se publicará la lectura preliminar del índice de confianza de la Universidad de Michigan de noviembre.

En el ámbito empresarial, destacará por la publicación de resultados de compañías como Fox, Moderna, Marriot International, Airbnb y Axon entre otros.

Región Asia-Pacífico

Entre las referencias macroeconómicas de relevancia la próxima semana en la región Asia-Pacífico, destacan en China la publicación del PMI compuesto Caixin y la balanza comercial de octubre.

Agenda Macroeconómica

Agenda empresarial/bursátil

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Rentabilidades pasadas no garantizan rentabilidades futuras. Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.