Mercado bursátil

Jornada plana a la espera de nuevos eventos relevantes la semana que viene

- Los principales índices a nivel global han celebrado en la semana el mensaje de la reunión de la Fed. Así, el Euro Stoxx 50 está cerca de su máximo del 2000, el IBEX 35 continúa acercándose al suyo del 2007, el S&P 500 avanza sobre su máximo histórico (por vigésima vez en el año) y el MSCI AC Asia Pacífico se acerca a su máximo de 2021 (limitado por la bolsa china).

- En la semana, en Europa los sectores cíclicos son los que más han subido, liderados por el sector inmobiliario y el de recursos básicos, ligados a los tipos de interés, seguidos del minorista, ante la expectativa de que los consumidores mejoren su situación. Por su parte, la mayor caída se ha dado en el sector de consumo personal discrecional, ante las peores proyecciones de Kering en China.

- En la región Asia-Pacífico, el Hang Seng hongkonés ha registrado el mayor retroceso (2,2%). Mientras, el Topix japonés continúa su avance con un 0,6%. En China, el Banco Popular ha reducido el tipo de referencia diario, en favor de la depreciación del yuan. En Japón, la inflación se acelera al ritmo más rápido de los últimos cuatro meses, por lo que el mercado permanece atento de si el Banco central subirá los tipos de interés por primera vez desde 2007.

Claves de la sesión

Las reuniones de los bancos centrales han convencido al mercado de que pronto se producirán recortes de los tipos de interés. Positivos datos empresariales hoy en Alemania y mejores ventas minoristas en el Reino Unido.

- El mercado ha estado impulsado por la confianza en que la Reserva Federal consiga un aterrizaje suave de la economía, en un contexto en el que la vivienda, manufactura y mercado laboral mantienen resistente la economía.

- La UE se decide por primera vez a solicitar el alto al fuego en Gaza a l aves que la liberación de rehenes y la entrada de la ayuda humanitaria.

- En el plano empresarial, ha destacado la empresa de paquetería Fedex, ya de que los resultados de su 3T fiscal superan las estimaciones, en gran parte gracias a los márgenes del negocio Express, y ha anunciado un plan de recompra de 5.000 millones de dólares.

Renta fija

Las TIRes de la deuda soberana europea y estadounidense han recortado más de 10 pb en la semana.

- Jornada de ligeras caídas en las TIRes de los principales bonos soberanos, en un contexto marcado por la confirmación de la Fed de bajada de tipos este año, el recorte sorpresa del banco central de Suiza, recortes en México y Brasil y el tono pesimista del Banco de Inglaterra, que lleva a estimar un recorte de 25 pb de los tipos en la reunión de junio. La TIR del Bund a 10 años ha descendido 8 pb a 2,32% y la referencia española 5 pb a 3,15%.

Materias primas y divisas

Tercera jornada consecutiva de ligeras caídas en el Brent

- El barril de Brent se mantiene ligeramente por encima del elevado nivel de 85 dólares, en medio de las tensiones geopolíticas en Oriente Medio, la guerra en Ucrania y la prolongación de los recortes de la OPEP+. El oro ha caído un 0,9% hasta los 2.190 dólares, tras alcanzar 2.210 ayer y haber empezado el año en 2.000.

Noticias empresariales

Nike

La compañía de calzado deportivo más conocida del mundo continua con problemas de demanda y no consigue conectar con sus usuarios como antes. Nike prevé que sus ingresos y beneficios aumenten el próximo año fiscal a pesar de la caída del primer semestre, excluyendo el impacto de un plan plurianual de reducción de costes ante la menor demanda de sus zapatillas y ropa. La compañía esbozó un plan de reestructuración en diciembre para recortar 2.000 millones de dólares en costes en los próximos tres años en respuesta a la debilidad de las ventas. Nike dijo en febrero que recortaría el 2% de su plantilla mundial como parte del plan. La primera parte de este plan ha sido regularizar las existencias con las que sufrieron el año pasado, los inventarios cayeron un 13% en el trimestre.

Principales indicadores macroeconómicos del día

Ventas minoristas en Reino Unido

De acuerdo con la Oficina Nacional de Estadística de Reino Unido, en febrero, las ventas minoristas no mostraron variación en términos mensuales (vs. 3,6% en enero). A su vez, en términos interanuales, las ventas minoristas cayeron un 0,4% (vs. 0,5% en enero).

Encuesta IFO de Alemania

En marzo, el indicador de clima empresarial IFO Institute de Alemania ha aumentado a 87,8 puntos (vs. 85,7 puntos el mes anterior). Un aumento provocado tanto por la subida del subíndice de situación actual (+1,2 puntos hasta 88,1 puntos), como por el del subíndice de expectativas (+3,1 puntos hasta los 87,5 puntos).

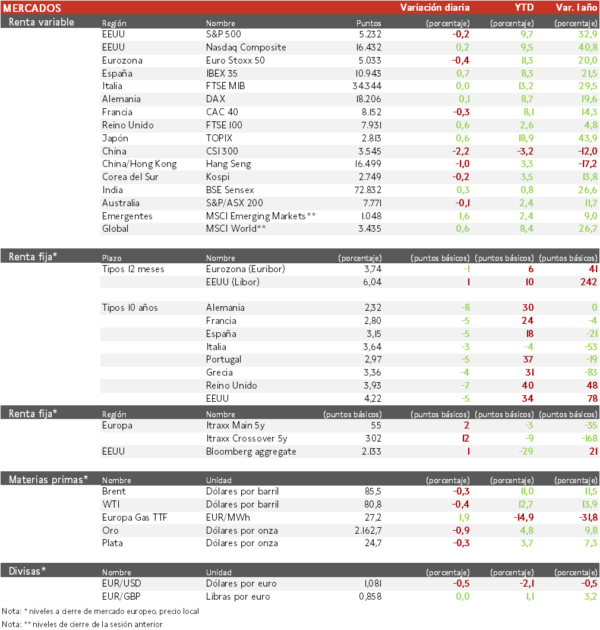

Tablas de datos de mercado

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Rentabilidades pasadas no garantizan rentabilidades futuras. Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.