Mercado bursátil

La escalada de la guerra de Ucrania acentúa los riesgos de la bolsa europea

- Un nuevo factor de riesgo, en este caso ajeno a la victoria de Trump ha provocado hoy descensos de las bolsas europeas que llegaron a ser de cerca del 2%, pero se moderaron al cierre. Ucrania ha llevado a la práctica la autorización por parte de EEUU de lanzar misiles estadounidenses de largo alcance a determinados objetivos en territorio ruso. Por su parte, el gobierno ruso ha aprobado una actualización de la doctrina nuclear que amplía los casos en que puede utilizar el armamento nuclear. Un movimiento de amenaza a la espera del cambio de gobierno en EEUU en enero. Ha destacado el retroceso del FTSE MIB italiano de un 1,3% y del IBEX 35 de un 0,7%. La bolsa del Reino Unido, tradicionalmente más defensiva, ha cedido un moderado 0,1% mientras el Euro Stoxx 50 ha cedido un 0,8%.

- En la región Asia-Pacífico la sesión ha sido alcista con los índices tratando de estabilizarse tras las caídas de los últimos días. Una vez que los mercados han puesto en precio un escenario de mayor inflación y los riesgos arancelarios, parece imponerse una pausa hasta conocer las medidas concretas de la nueva administración.

- En este contexto, el CSI 300 chino ha repuntado hoy un 0,67% y el Hang Seng hongkonés un 0,44%. Por su parte, el Sensex indio ha roto la racha de siete sesiones consecutivas a la baja y hoy repuntaba un 0,31%.

Claves de la sesión

Los inversores se refugian en sectores defensivos

- La escalada de la guerra de Ucrania ha acentuado el sentimiento negativo sobre las bolsas europeas que se había instalado con la victoria de Trump en las elecciones. El pesimismo de los inversores se refleja en que la bolsa europea cotiza con un descuento histórico de un 40% respecto a la de EEUU en términos de PER. El comportamiento sectorial en Europa hoy refleja un claro giro defensivo con sectores cíclicos como Bancos y Autos liderando los descensos, mientras el sector salud ha cerrado en positivo.

- En EEUU la situación de Ucrania no ha tenido un gran impacto y los principales índices han recuperado las pérdidas iniciales. Así, al cierre de la sesión europea, el S&P 500 repuntaba un0,2% y el Nasdaq un 0,5%.

Renta fija

Relajación de las TIRes por el movimiento de aversión al riesgo general

- El giro defensivo de los inversores después de que Ucrania llevara a cabo el primer ataque con misiles sobre territorio ruso ha favorecido hoy una relajación de las rentabilidades a lo largo de toda la curva soberana.

- En este contexto, la TIR del Bund a 10 años hoy ha cedido 3 pb a2,33% y la referencia española 3 pb a 3,04%. Por su parte, la TIR del Treasury a 10 años cedía 4 pb hasta un 4,37%.

Materias primas y divisas

Petróleo y oro estables pese al mayor riesgo geopolítico.

- La escalada bélica en Ucrania no ha tenido un gran impacto en el petróleo ni en el oro, dos activos refugio, y el Brent retrocedía hoy ligeramente hasta 73,00 $/barril. Por su parte, el oro repuntaba un 0,5% hasta 2.625 $/onza.

- El EUR/USD se mantiene fluctuando entre 1,05 y 1,06 en los últimos días, mientras hoy los inversores impulsaban a las monedas refugio como el yen y el franco suizo.

Noticias empresariales

CaixaBank

La entidad financiera ha presentado hoy su nuevo plan estratégico 2025-2027 detallando unos objetivos que en general han estado por encima de las previsiones del mercado. Espera alcanzar un ROTE en 2027 superior al 16%, pese a que prevé un crecimiento cero del margen de intereses. El crecimiento vendrá del aumento del balance de un 4% anual, que favorecerá el crecimiento de los ingresos por servicios (comisiones y otros) de más de un 5% anual. El control de costes y una morosidad del 2% en 2027 se traducirán en un crecimiento del BPA antes de recompras superior al 5% anual. Mantiene la política de destinar un 50-60% del beneficio a dividendos, aunque ha sido algo menos explícito respecto a las recompras, a las que destinará todo el exceso de capital por encima del 12,50% (antes era del 12%). Este último punto ha podido ser el que menos ha gustado favoreciendo la caída de la cotización del 5%, aunque hoy las caídas de los bancos europeos han sido generales en torno a un 2-3% por la escalada de la guerra de Ucrania. Creemos que su valoración actual, con un PER 2025-26 de 7,6x, Precio/Valor contable de 1,0x y rentabilidad por dividendo del 8% anual es atractiva teniendo en cuenta su ROTE 2027e superior al 16%.

Principales indicadores macroeconómicos del día

Balanza por cuenta corriente de la Eurozona

Según el Banco Central Europeo, en septiembre, la balanza por cuenta corriente registró en la Eurozona un superávit de 37.000 millones de € (vs.35.431 millones de € en agosto), por encima de las estimaciones del consenso de mercado (27.000 millones de €).

IPC de la Eurozona

- Según lectura final de Eurostat, en octubre la tasa de variación interanual del IPC general de la Eurozona se sitúo en un 2,0% (vs. 1,7% en septiembre), coincidiendo con su primera estimación y tras registrar en septiembre su menor nivel desde abril de 2021. En una coyuntura en la que en términos mensuales los precios crecieron ligeramente un 0,3% frente a su descenso de un 0,1% en septiembre.

- Este nuevo avance de la inflación general estuvo impulsado por el aumento de los precios de los servicios (+1,77%), seguidos de los alimentos, alcohol y tabaco (+0,56%) y la caída de la energía (-0,45%) en términos interanuales. Además, las variaciones interanuales del IPC general más bajas se registraron en Eslovenia (0,0%), Lituania e Irlanda (ambos 0,1%) y las más elevadas en Rumanía (5,0%), Bélgica y Estonia (ambos situándose en 4,5%).

- Ante esta evolución, la tasa de inflación subyacente se situó en un 2,7% (vs. 2,7% en el mes de septiembre) en términos interanuales.

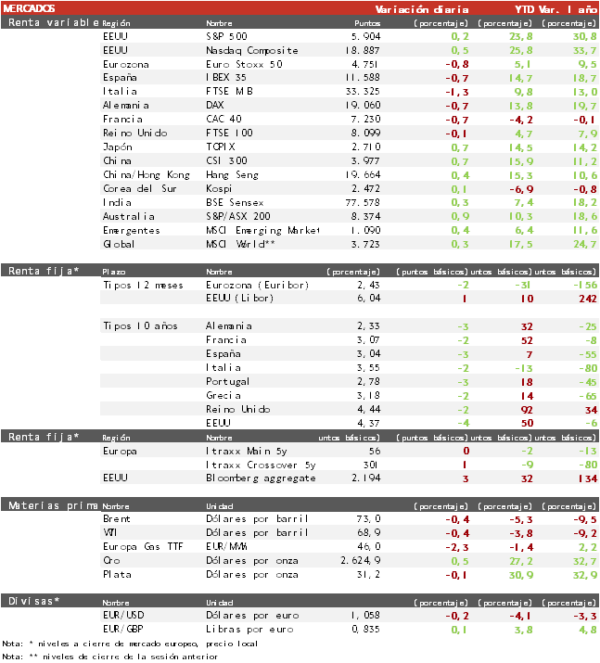

Tablas de datos de mercados

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Rentabilidades pasadas no garantizan rentabilidades futuras. Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.