Mercado bursátil

Jornada dispar en Europa.

- Los principales índices europeos han tenido una sesión de comportamiento dispar. El IBEX 35 cierra con una subida del 0,1%, el DAX es el índice geográfico más castigado en Europa con una pérdida de un 0,4% y el Euro Stoxx 50 se ha dejado un 1,1%.

- En EEUU, el S&P 500 ha llegado a situarse en un PER sobre el BPA de los últimos 12 meses de 25x, el más alto desde noviembre de 2021 y muy por encima de su media histórica (desde 1988 es 18,5x). Desde hace una semana, tras publicarse el dato de inflación de junio, se está produciendo una rotación de sectores y estilos. Las empresas de pequeña capitalización han repuntado, y en el S&P 500 las mayores subidas estos días se han dado automoción, transporte, moda, bienes de capital y bancos, recibiendo estas empresas cíclicas una entrada de capitales desde tecnología y telecomunicaciones ante la mayor confianza en que la Reserva Federal recorte tipos en septiembre.

- En la región Asia-Pacífico, el Hang Seng hongkonés se ha mantenido plano, mientras que el Topix japonés ha continuado avanzando con un 0,4%.

Claves de la sesión

Temor ante nuevas restricciones a China

- Las acciones europeas y estadounidenses se han visto afectadas por el temor a que EEUU implante nuevas medidas para bloquear el acceso de China a la tecnología de chips. Compañías como ASML (China es su mayor mercado) o Tokyo Electron, líderes en proveer a la industria de los semiconductores han liderado las caídas que se han extendido al conjunto del sector tecnológico, continuando las tomas de beneficios de los últimos días.

- Adidas ha subido su guía de Ebit para el año en un 43% hasta 1.000 millones de euros desde 700 millones. Ahora espera mayor beneficio de la reducción de inventario de las zapatillas Yeezy, de la Eurocopa y Copa América y de la divisa. El margen bruto del 2T ha sido de 50%.

Renta fija

Ligero rebote de las TIRes de la deuda soberana europea

- Jornada de ligeras subidas en las TIRes de los principales bonos soberanos, en un contexto en el que la probabilidad de que la Fed realice un recorte de tipos de 25 pb en septiembre ha aumentado a un 100%, desde 68% a cierre semestral.

- Así, la TIR del Bund a 10 años ha descendido 1 pb a 2,42% y la referencia española se mantiene en 3,19%.

- El Treasury a 10 años sube 1 pb hasta un 4,16%.

Materias primas y divisas

Subida en el precio del petróleo tras tres jornadas de caídas

- Subida de la cotización del petróleo, tras tres jornadas de caídas. Las existencias de crudo descendieron en 4,9 millones de barriles la semana pasada, según la Agencia de la Energía de la Administración de EEUU (EIA). En las últimas tres semanas, las existencias comerciales disminuyeron en más de 20 millones de barriles.

Noticias empresariales

ASML

- La tecnológica líder global en máquinas para fabricar semiconductores ha tenido en el 2T 24 unos ingresos superiores a lo esperado, con un margen bruto de 51,5% y de 29,4% en Ebit. Los ingresos han sido un 18% superiores al primer trimestre, pero un 10% menores interanualmente. Los pedidos han sido un 26% superiores hasta 5.700 millones de euros. Ha vendido 100 sistemas litográficos y China supone el 49% de las ventas de sistemas.

- La dirección considera que los fuertes avances en IA seguirán impulsando la mayor parte de la recuperación y el crecimiento de la industria. El riesgo podría venir de restricciones comerciales del Gobierno de EEUU más severas a los chips.

- Por último, han reiterado su guía de ingresos planos en 2024 respecto a 2023, aunque con margen bruto ligeramente inferior, y con grandes avances a partir de 2025.

Principales indicadores macroeconómicos del día

IPC de Reino Unido

De acuerdo con la Oficina Nacional de Estadística de Reino Unido, en junio, la variación mensual del IPC general fue de un 0,1% (vs. 0,3% el mes anterior). Paralelamente, en términos interanuales, la tasa de inflación general se mantuvo estable en un 2,0% (vs. 2,0% en mayo), por encima de lo proyectado por el consenso de mercado (1,9%).

IPP de Reino Unido

Según la Oficina Nacional de Estadística de Reino Unido, en junio, los precios industriales incrementaron un 1,4 % en términos interanuales (vs. 1,7% en mayo). Por su parte, en términos mensuales se contrajeron ligeramente un 0,3% respecto al mes pasado (vs. -0,1% en mayo).

IPC de la Eurozona

- Según Eurostat, en términos interanuales la tasa de inflación general en junio se moderó hasta un 2,5% (vs. 2,6% en el mes de mayo), en línea con lo estimado por el consenso de mercado. Por su parte, en términos mensuales los precios mantuvieron el ritmo de crecimiento respecto al mes anterior (0,2% vs. 0,6% en abril).

- Adicionalmente, la variación interanual de la inflación subyacente (excluyendo energía y alimentos frescos) se sitúo en un 2,8% (vs. 2,9% en el mes anterior).

Solicitudes semanales de hipotecas en EEUU

En la semana finalizada el 12 de julio, las solicitudes semanales de hipotecas mostraron un incremento de un 3,9% (vs. -0,2% la semana anterior). Paralelamente, el tipo de interés hipotecario a 30 años se moderó hasta un 6,87% (vs. 7,00% la semana pasada).

Producción industrial en EEUU

En junio, la producción industrial de EEUU creció un 0,6% en términos mensuales (vs. 0,9% en el mes de mayo), por encima de lo proyectado por el consenso de analistas (0,3%). Por su parte, en términos interanuales registró un avance de un 1,6% (vs. 0,30% en el mes pasado).

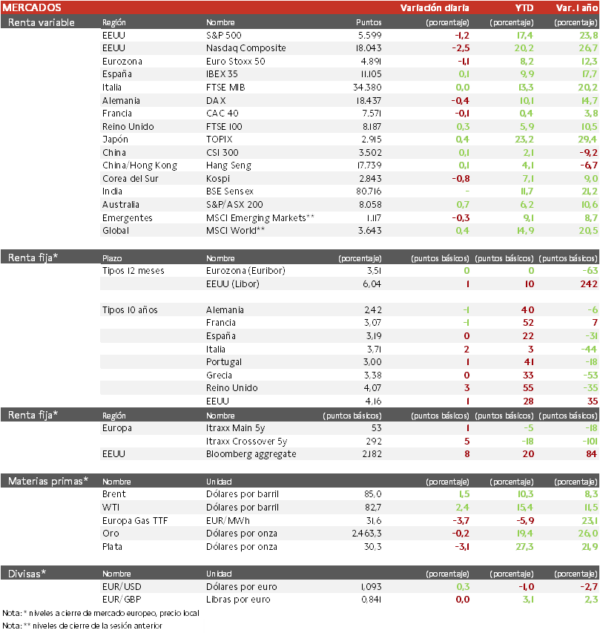

Tablas de datos de mercados

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido.

Rentabilidades pasadas no garantizan rentabilidades futuras.

Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.