Mercado bursátil

La bolsa China vuelve a subir mientras Europa se queda rezagada

- Los principales índices europeos han registrado descensos moderados. En cuanto a los índices, el IBEX 35 ha notado la bajada de las utilities y ha cerrado con una caída del 0,7%. En Francia y Alemania las bajadas han sido más pequeñas, el CAC 40 ha caído un 0,2% y el DAX alemán un 0,2%. El Euro Stoxx 50 también ha cerrado con un retroceso del 0,2%.

- La sesión de Asia-Pacífico estuvo marcada por el nuevo repunte del Hang Seng de Hongk Kong de un 3% y de la bolsa de Shanghai de un 1,3%. En Japón y Corea del Sur no han tenido grandes movimientos y cerraron con ligeras alzas.

Claves de la sesión

Caída en las utilities de España tras conocerse la TRF fijada por la CNMC

- Jornada a la baja en la mayoría de bolsas europeas. Destacamos las caídas de Deutsche Post y Bayer en Alemania que caen cerca del 2%.

- La bolsa española ha tenido una jornada bajista, donde ha destacado la bajada del sector de utilities después de darse a conocer que la propuesta de tasa de retribución financiera (TRF) para las actividades de transporte y distribución de energía eléctrica de cara al tercer período regulatorio 2026-2031. El planteamiento de la Comisión Nacional de los Mercados y la Competencia (CNMC) supera el límite actual del 5,58%, pero no alcanzará las pretensiones del sector, que presionaba para llegar al 7%. La mayoría de las utilities se dejan entre un 2% y un 3%, destacando Acciona y Redeia como las peor paradas.

- En EEUU, conocimos el dato del IPC, con la tasa general moderándose al 2,4% respecto al 2,6% del mes anterior, una décima más de lo esperado, lo que sigue confirmando la ralentización en el ascenso de los precios. Al cierre de la sesión europea, los principales índices registraban caídas: el Nasdaq se encuentra plano y el S&P 500 cede un 0,2%. La peor parte se la lleva el Russell 2000 que cae un 0,8%.

Renta fija

Los bonos a corto plazo bajan su TIR tras el dato del IPC

- Jornada de ligeros repuntes en las TIRes del mercado de bonos soberanos. El bono a 10 años americano ha aumentado su TIR hasta el 4,08%, mientras que el bono a 2 años ha bajado tras conocerse el dato del IPC y se sitúa en el 3,97%.

- En Europa, la TIR del Bund a 10 años se mantiene en el 2,25% y la referencia española se sitúa en el 3%.

Materias primas y divisas

El petróleo al alza ante la posibilidad de una escalada bélica entre Israel e Iran.

- El petróleo ha rebotado al alza y aumenta un 2% hasta los 78,3$ por barril ante el temor de que Irán cierre el estrecho de Ormuz, una zona donde circulan 20 millones de barriles al día.

- El dólar se fortalece. El cruce EUR/USD baja hasta 1,0925.

Noticias empresariales

Repsol

Repsol ha anunciado que alcanzó una producción de 553.000 barriles de petróleo al día en el tercer trimestre de este año, lo que supone que baja un 7,2% su producción respecto al año anterior y recorta un 70,6% su margen de refino, situándolo en los 4$ por barril. La petrolera presentará sus resultados completos del trimestre el 31 de octubre.

Principales indicadores macroeconómicos del día

Producción industrial de Italia

Según ISTAT, en agosto, la producción industrial en Italia se mantuvo prácticamente estable, mostrando un aumento de la actividad de un 0,1% respecto al mes anterior (vs. -1,0% en julio), explicada por una tendencia positiva de consumo y energía. Por su parte, en términos interanuales el índice continúa en contracción, aunque mostrando una ligera mejora situándose en un -3,2% respecto a agosto de 2023 (vs. -3,3% interanual en julio).

IPC en EEUU

- Según la BLS, en septiembre, la variación mensual del IPC general se mantuvo sin cambio por 3er mes consecutivo en un 0,2%, por encima de lo estimado por el consenso de mercado (0,1%). Así, la tasa de inflación general se moderó 0,2pp a un 2,4% interanual (vs. 2,6% en el mes de julio), por encima de lo proyectado por el consenso de mercado de 2,3%.

- Paralelamente, excluyendo las partidas de energía y alimentos, en agosto, los precios del resto de bienes y servicios de la cesta de la compra representativa de los hogares estadounidenses crecieron al mismo ritmo que el mes anterior, un 0,3%. Por su parte, en términos interanuales, la tasa de inflación subyacente (excluyendo energía y alimentos) mostró un incremento hasta un 3,3% (vs. 3,25 en el mes de agosto), por encima de lo estimado por el consenso de analistas (3,2%).

- Ante esta evolución, tras constatarse la resiliencia del mercado laboral estadounidense en el mes de septiembre, y ante las presiones inflacionistas, la Fed rebajará el precio del dinero en su reunión de noviembre a 25pb.

Solicitudes de prestaciones por desempleo en EEUU

Las solicitudes de prestaciones por desempleo en EEUU en la semana pasada han mostrado un notable incremento de 33.000 hasta 258.000 solicitudes (vs. 225.000 solicitudes en la semana anterior), una cifra muy superior a la estimada por el consenso de analistas de 230.000 solicitudes. Estos datos han estado principalmente afectados por el aumento de las solicitudes en los Estados afectados por el huracán Helene, y en menor medida por las huelgas de Boeing. De ahí que previsiblemente tras el impacto del huracán Milton esta cifra vuelva a repuntar las próximas semanas.

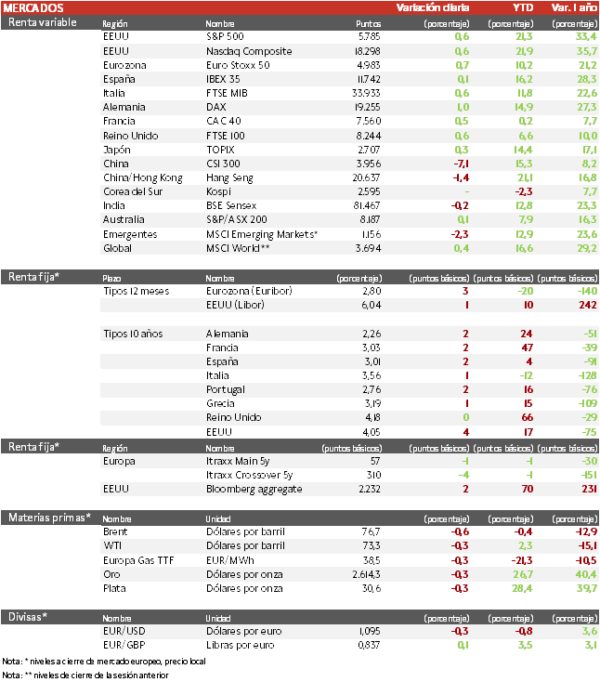

Tablas de datos de mercados

El presente documento, propiedad de SINGULAR BANK, S.A.U. (“Singular Bank”), contiene información obtenida de fuentes consideradas como fiables. Singular Bank no garantiza la exactitud de la misma ni se responsabiliza de errores u omisiones que pudiera haber, siendo su finalidad meramente informativa. Las opiniones y estimaciones aquí realizadas son meramente indicativas, y están sujetas a variaciones por circunstancias del mercado, modificaciones legislativas, o de cualquier otro motivo que puedan producirse, y pueden ser modificadas sin previo aviso y, por tanto, Singular Bank no queda vinculada por éstas. Estos datos solo tienen una finalidad informativa y no deben interpretarse como una recomendación de compra o venta. El inversor debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Singular Bank no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Rentabilidades pasadas no garantizan rentabilidades futuras. Prohibida su reproducción total o parcial o su distribución sin el consentimiento previo por escrito de Singular Bank.