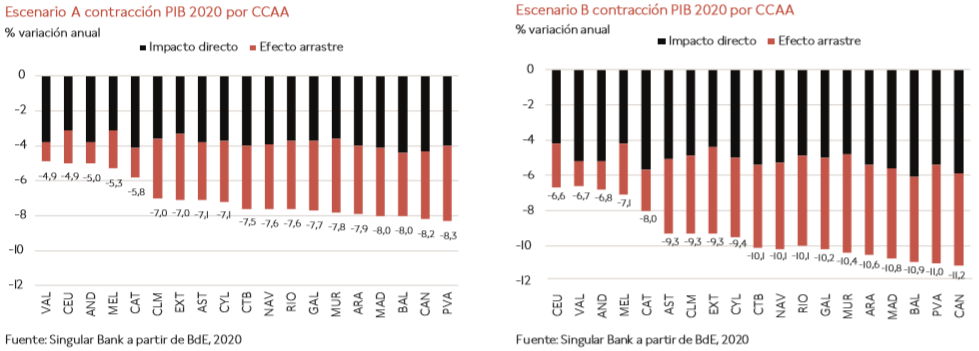

El Banco de España (BdE), según sus últimas estimaciones, prevé que la crisis sanitaria provocará una contracción del PIB español de entre un 9,5% y un 12,4% anual en 2020. Sin embargo, su impacto no será homogéneo en todo el territorio nacional, no sólo ante la diferente incidencia de la pandemia por Comunidades Autónomas (CCAA), sino también por la estructura productiva y las relaciones intersectoriales de cada región.

Las CCAA que proyectan una mayor caída de su VAB (Valor Añadido Bruto) en 2020 presentan las siguientes características:

- Elevada exposición a los sectores más afectados por las medidas de confinamiento y distanciamiento social, como la hostelería, la restauración y el ocio, entre otros.

- Mayor grado de integración en las cadenas de valor globales. En concreto, principalmente destaca la industria del automóvil, no sólo ante el cierre de plantas de producción por la crisis del Covid-19, sino también debido a su efecto arrastre sobre otras ramas de actividad. Así, en las CCAA con un elevado peso de la fabricación de vehículos resulta especialmente relevante la propagación de los shocks a lo largo de la cadena de producción, dada su interrelación con otros sectores.

En este contexto, por el lado de la oferta, entre las regiones donde se proyecta una mayor contracción de la actividad en 2020 se encuentran las islas, donde los sectores de hostelería y restauración representan un 11,4% del valor añadido en Baleares y un 10,7% en Canarias, porcentajes muy superiores al promedio nacional (7,1%). Así, su actividad económica se contraería un 8,0% en Baleares y un 8,2% en Canarias, según el escenario A del BdE (menos adverso), y de un 10,9% y un 11,2%, respectivamente, según el escenario B (más adverso).

A su vez, País Vasco y Madrid también registrarían caídas de su actividad de en torno a un 11% en el escenario más adverso, dado el significativo peso de la industria automovilística y de los servicios de transporte y distribución.

En contraste, en el escenario más adverso (B), los menores retrocesos del VAB en 2020 se registrarían en Melilla (-7,1% anual),

Andalucía (-6,8% anual), Comunidad Valenciana (-6,7% anual) y Ceuta (-6,6% anual).

Evolución económica de las principales economías de la Eurozona

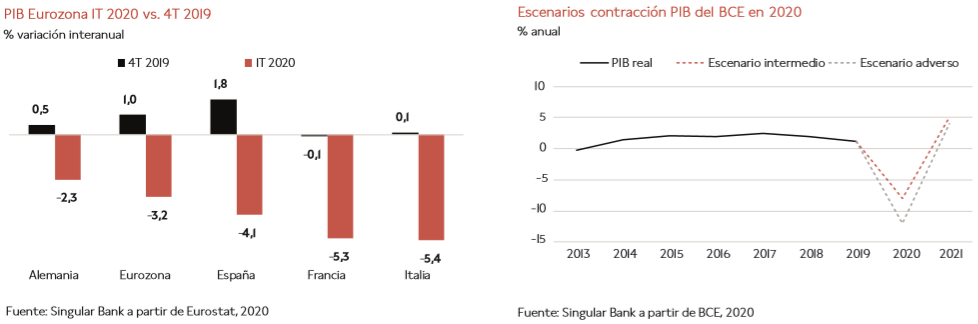

Las perspectivas de contracción del PIB de la Eurozona ante la disrupción de la crisis del Covid-19, según el Banco Central Europeo (BCE), se sitúan actualmente entre un 8% y un 12% anual en 2020, descartando su escenario menos adverso de una caída de un 5% anual, a la espera de dar a conocer sus nuevas previsiones a comienzos de junio.

Las medidas de confinamiento y la paralización de sectores clave como el turismo, que representa en torno al 10% del PIB de la zona monetaria, han provocado un fuerte deterioro de los beneficios empresariales y de la masa salarial, y el repunte de la quiebra de empresas y de las tasas de desempleo, entre otros factores. Todo ello en un escenario global en el que aumentan las tensiones comerciales y geopolíticas entre EEUU y China, especialmente a raíz de la pandemia y de la imposición de la Ley de Seguridad a Hong Kong, y en el que empeoran las proyecciones de crecimiento económico de la potencia asiática. En concreto, el Gobierno chino ha decidido no fijar un objetivo de avance de su PIB en 2020 por primera vez desde 1990, tras situarse anteriormente en el rango 6-6,5% anual en 2019, ante la creciente incertidumbre sobre la evolución de la economía y el comercio mundial.

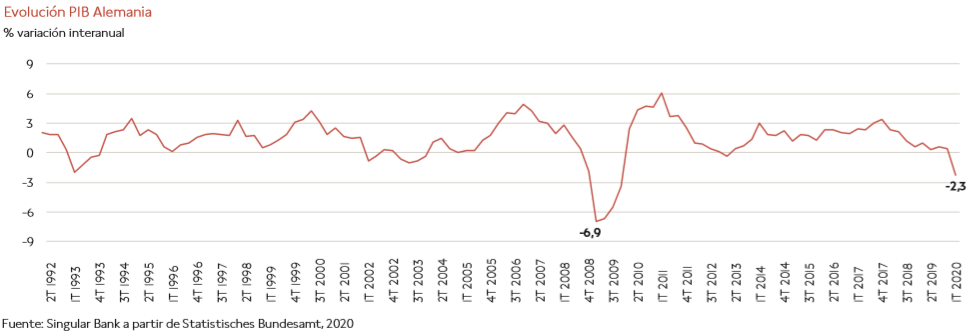

En el 1T de 2020, con tan sólo dos semanas de medidas de confinamiento y de cierre de fronteras, la economía de la Eurozona sufrió una contracción de su PIB de un 3,2% interanual, frente al crecimiento de un 1% interanual registrado en el 4T de 2019. Entre sus 4 grandes economías, la mayor caída del PIB se registró en Italia de un 5,4% interanual, seguida de las de Francia (-5,3%) y de España (-4,1%). Por su parte, la de Alemania (-2,3%), no sólo fue menor respecto a estas 3 economías, sino que también se situó 0,9 pp por debajo de la media de la Eurozona.

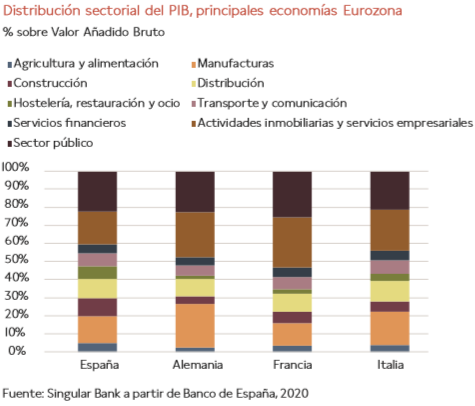

La mayor resiliencia de la economía

alemana ante el doble shock

de oferta y demanda provocado por la pandemia

vendría explicada

principalmente por el mayor tamaño medio de

sus empresas y su composición sectorial,

en la que destaca el peso de su sector manufacturero y una menor exposición al

de hostelería, restauración y ocio. Todo ello

apoyado por su política de suspensión

temporal de empleo y el paquete de estímulos fiscales

diseñado por el Gobierno

alemán, fundamentalmente a través

de líneas de liquidez y garantías (27,2% del PIB).

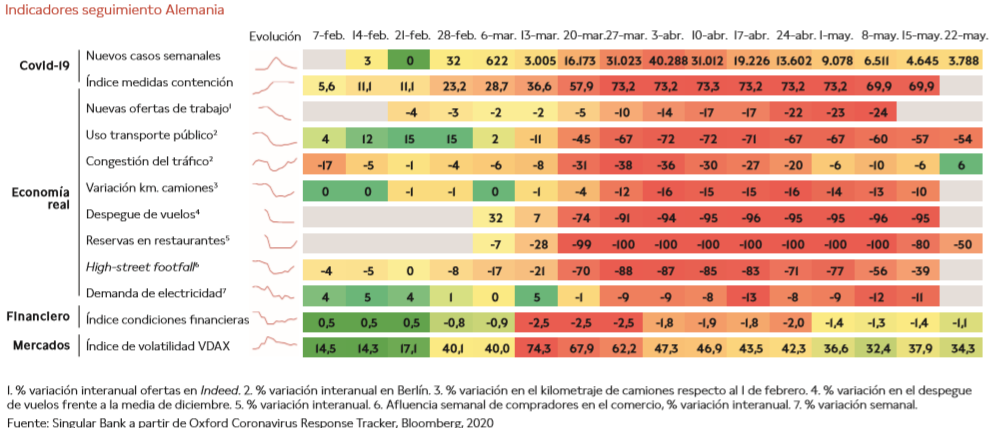

Asimismo, tras registrar la economía alemana en el 1T de 2020 su segunda mayor contracción económica desde 2009, se proyecta que ésta alcance un 10% en el 2T. Por su parte, el Gobierno alemán prevé una caída del PIB de un 6,3% anual en el conjunto de 2020, inferior a la estimada por la Comisión Europea (-6,5%) y al FMI (-7% anual). Una evolución que dependerá no sólo de la eficiencia de la política económica y del desarrollo de la pandemia y su control, sino también del grado de recuperación de su actividad económica y de la confianza de los consumidores a medida que avancen las medidas de desescalada, se eliminen las restricciones de movilidad de pasajeros y se produzca la reapertura de las fronteras.

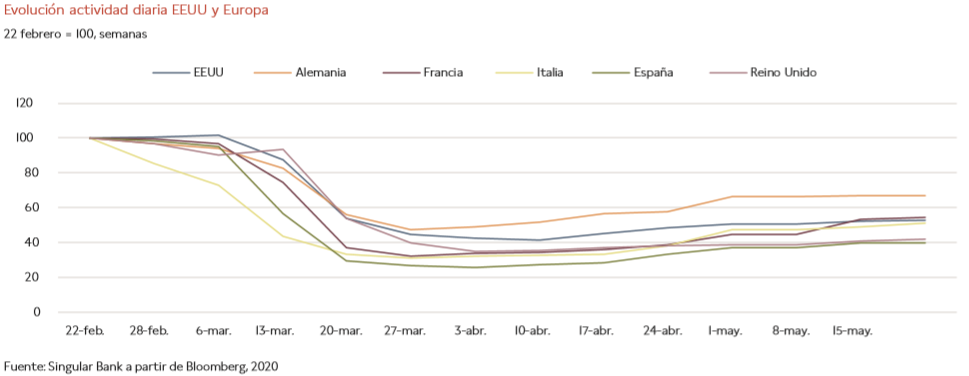

En este sentido, desde el comienzo de los planes de desconfinamiento de la población se observa una reactivación económica mayor en Alemania y Francia, mientras que se está produciendo con menor intensidad en España y Reino Unido.

Fondo de recuperación europeo de la Comisión Europea ante el Covid-19

La Comisión Europea ha propuesto un plan de recuperación para mitigar el impacto de la crisis sanitaria en los próximos 2 años por un importe total de 750.000 millones de euros, distribuidos de la siguiente forma:

- 250.000 millones de euros en préstamos reembolsables.

- 500.000 millones de euros en transferencias directas, en función de la incidencia de la pandemia en cada economía. La deuda se pagará conjuntamente durante 30 años a partir de 2028.

Italia, uno de los países más afectados por el Covid-19, recibiría aproximadamente 172.000 millones de euros, según el primer borrador de la Comisión Europea. En el caso de España, el importe ascendería a 140.000 millones de euros (63.000 millones de euros en préstamos y 77.000 millones de euros en transferencias directas). En esta propuesta inicial, ambas economías recibirían más de un 40% del total de los fondos movilizados para hacer frente a la mayor recisión económica que afrontarán los países miembros de la UE en tiempos de paz.

Indicador de riesgo de empleo en Europa

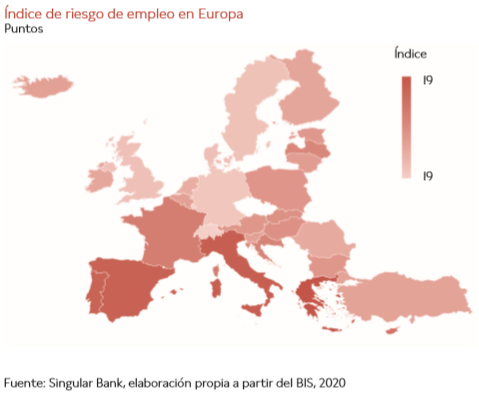

La disrupción del Covid-19 y las medidas adoptadas a nivel global para contener su propagación provocarán en 2020 la mayor contracción del PIB de las economías europeas desde la II Guerra Mundial, que vendrá acompañada de un fuerte repunte de sus niveles de desempleo. En concreto, la Comisión Europea proyecta que la tasa de paro de la Eurozona avance hasta un 9,6% de la población activa, 2,1 puntos superior a la de 2019. En el caso de España, ésta podría situarse por encima del 20% de la población activa (vs. 13,78% en 2019).

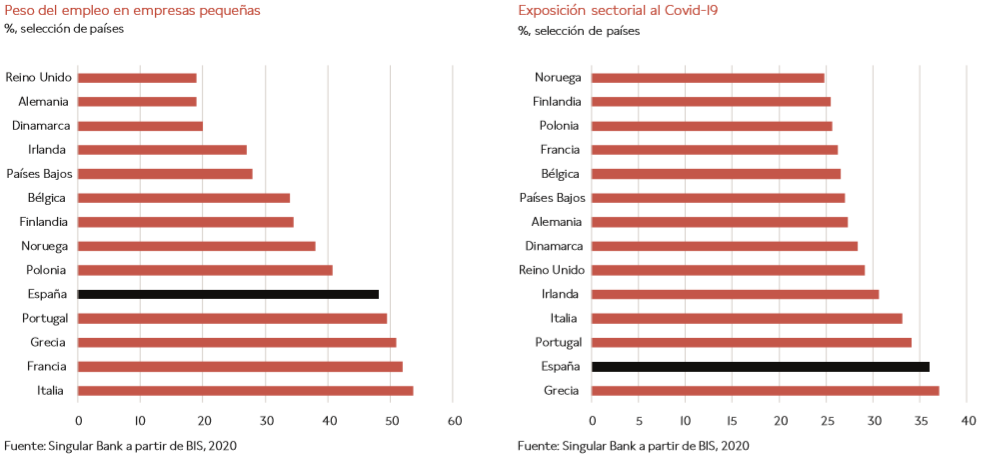

En este contexto, el índice de riesgo de empleo en los países europeos del Banco Internacional de Pagos (BIS) refleja la proporción de puestos de trabajo en peligro a raíz de la crisis del Covid-19, basándose en el peso en sus economías de las pequeñas empresas y de los sectores más expuestos a la pandemia, especialmente los más intensivos en capital humano.

En Europa, el 99% del tejido empresarial está compuesto por compañías de menos de 50 trabajadores (99,3% en nuestro país). El empleo de esta tipología de empresas es menos resiliente ante las crisis económicas, dado su menor acceso a las fuentes de financiación externas y grado de internacionalización y, por consiguiente, su mayor dependencia de la demanda interna.

En promedio, según el BIS, las empresas pequeñas generan el 34% del empleo en los países europeos, si bien con un comportamiento heterogéneo. Entre las principales economías, la mayor proporción se registra en Francia (52%) y en los países del sur de la UE (48% en España, 49% en Portugal, 51% en Grecia, 54% en Italia). En contraste, en Reino Unido y Alemania sólo representan un 19% del empleo total.

A su vez, los sectores más afectados por la pandemia a corto plazo (turismo, transporte de pasajeros, hostelería, comercio minorista, entre otros) concentran en media un 29% del empleo en Europa, destacando su mayor peso en Grecia (37%), España (36%), Portugal (34%) e Italia (33%).

En base a estas características, según el índice del BIS, las regiones del sur de Europa y Francia, que presentan un mayor peso de las pequeñas empresas y exposición sectorial, muestran niveles de riesgo de empleo significativamente superiores al promedio europeo (10 puntos). En concreto, este indicador alcanza 19 puntos en Grecia, 18 en Italia, 17 en España y Portugal y 14 en Francia.

Por el contrario, los países del norte de Europa (Islandia, Finlandia, Dinamarca, Suecia), Alemania (5 puntos) y Reino Unido (5 puntos) son las economías con un menor riesgo de destrucción de empleo.

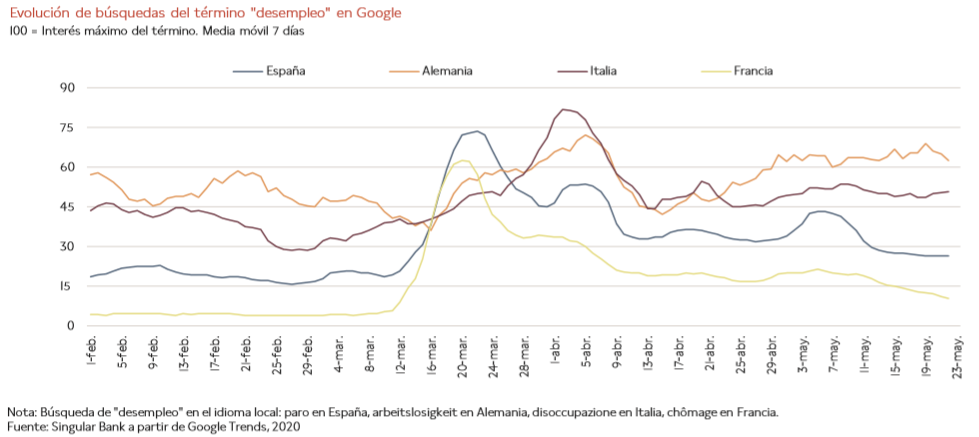

Paralelamente, desde que comenzaron a adoptarse medidas de contención frente a la pandemia, las economías con un índice de riesgo de empleo más elevado han mostrado un mayor incremento en las búsquedas de Google de términos relacionados con el desempleo.

En este sentido, analizando el comportamiento en internet de los ciudadanos de las 4 principales economías de la Eurozona, destaca que en España y Francia las búsquedas de “desempleo” o “paro” en Google se triplicaron durante la segunda quincena de marzo, alcanzando sus máximos los días 16 y 17 del mes, respectivamente. En el caso de Italia, éstas aumentaron de forma más progresiva y extendida en el tiempo, desde febrero hasta finales de marzo, estabilizándose en niveles superiores a los de España y Francia.

Por el contrario, en Alemania, a pesar de presentar a priori un menor riesgo de destrucción de empleo y haber adoptado el mayor paquete de estímulos fiscales de la UE, las búsquedas en Google relacionadas con desempleo se sitúan actualmente en niveles superiores a los del resto de principales países europeos.

Relaciones comerciales entre EEUU y China: Fase I

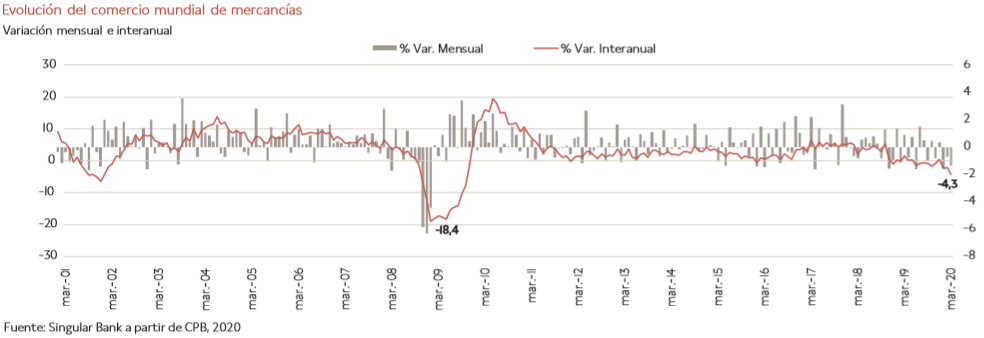

La propagación de la pandemia a nivel global, que dio lugar al gran confinamiento de la población a partir de la segunda semana del mes de marzo, ha provocado una importante disrupción en el comercio mundial. Según el Centro de Análisis de Política Económica de Países Bajos (CPB), en marzo su volumen de intercambio de mercancías globales retrocedió un 1,4% respecto al mes anterior y un 4,3% en términos interanuales, registrando su mayor caída desde 2009.

Por regiones, la mayor contracción del comercio de bienes se registró en la Eurozona¸ retrocediendo un 9% respecto a marzo de 2019, seguida de la de EEUU (-5,2% interanual) y Japón (-2,2% interanual). En el caso de las economías emergentes de Asia-Pacífico su caída promedio fue de un -0,5% interanual, mostrando China un comportamiento divergente tras repuntar su volumen de comercio de mercancías un 2,3% interanual ante la progresiva normalización de su actividad económica. Por su parte, en América Latina éste avanzó un 1,5% interanual.

Actualmente la OMC proyecta un deterioro significativo del comercio mundial durante el 2T de 2020, ya que las medidas de desescalada se han iniciado en las principales economías avanzadas a partir de la segunda quincena del mes de mayo, mientras que repunta la incidencia del Covid-19 en América Latina y en Oriente Medio. En este contexto, éste también podría verse lastrado ante el aumento de las tensiones comerciales entre EEUU y China. Un riesgo geopolítico cuya evolución, unida a la del control de la crisis sanitaria, condiciona las perspectivas del comercio mundial a corto plazo.

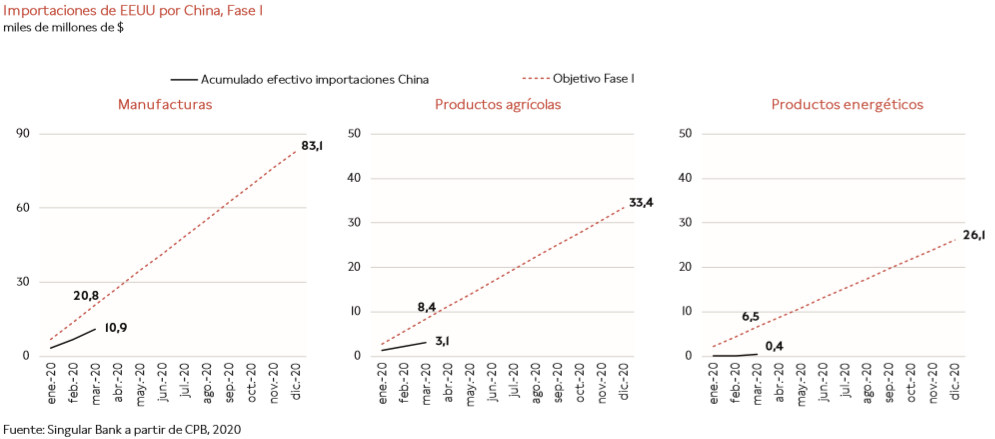

Entre los factores que explican el repunte de las tensiones entre ambas potencias económicas destacan el grado de cumplimiento del acuerdo comercial de Fase I, que entró en vigor el pasado 14 de febrero, en el que China se comprometía a aumentar la compra de bienes y servicios de EEUU en un total de 200.000 millones de $ entre 2020 y 2021, tomando como referencia los niveles de 2017 antes del inicio la guerra comercial. En concreto, según los datos de Census Bureau de EEUU, la economía china debería realizar importaciones de bienes estadounidenses por valor de 142.700 millones de dólares en 2020 para cumplir sus compromisos, lo que representaría un incremento de en torno a un 50% respecto a 2017. Una cuantía en la que los bienes manufactureros representarían un 58,2% del total, y los productos agrícolas y energéticos un 23,5% y un 18,3%, respectivamente.

Hasta marzo, a pesar de la progresiva normalización de la actividad socioeconómica de la potencia asiática, China habría importado bienes por un total de 14.400 millones de $, un 40% menos del objetivo fijado en el 1T de 2020 (35.700 millones de $).

Por categorías de bienes, en el 1T de 2020 el mayor diferencial con el objetivo fijado en el acuerdo de Fase I produjo en las importaciones de manufacturas por parte de China, con un volumen acumulado un 50% inferior a la cifra establecida durante los tres primeros meses del año. Por su parte, en el caso de los productos agrícolas fue un 37% menor, y en los energéticos tan sólo un 7% inferior.

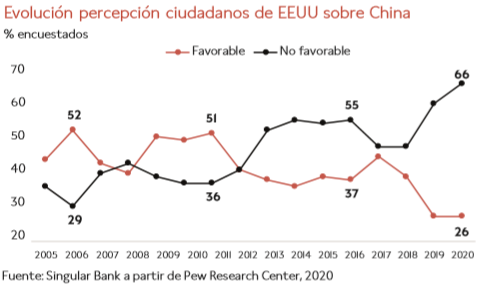

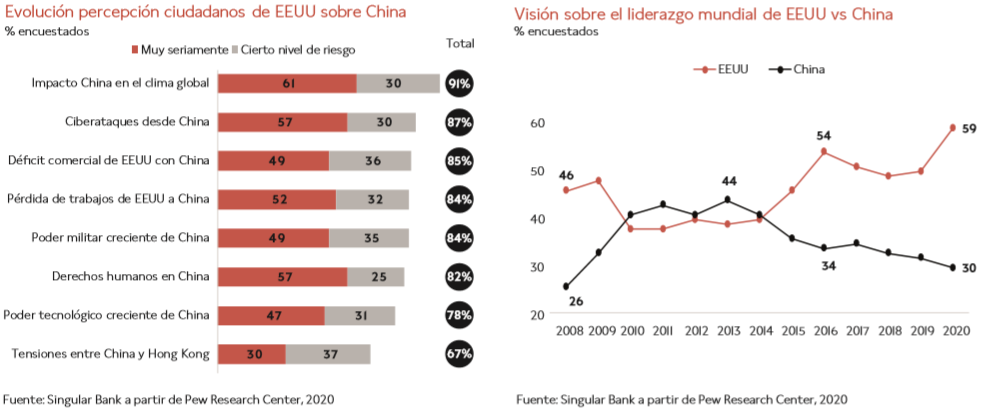

Este nuevo deterioro de las relaciones comerciales y geopolíticas entre EEUU y China se enmarca en un contexto en el que crece la visión negativa de los estadounidenses sobre la potencia asiática. En la encuesta anual realizada por Pew Research Center, el número de encuestados que tienen una opinión desfavorable de China aumenta a un 66% en 2020, representando su mayor nivel histórico desde que comenzó a realizarse este análisis en 2005. Una evolución que no sólo se ha visto acentuada desde 2018, con el inicio de la guerra comercial entre ambos países, sino también a raíz de la disrupción de la crisis del Covid-19 y las tensiones políticas en torno a Hong Kong.

Este repunte de la percepción negativa de los ciudadanos de EEUU hacia China se explica no sólo por factores económicos como el riesgo de pérdida de puestos de trabajo o el déficit comercial, sino también por cuestiones relacionadas con los derechos humanos y el medio ambiente. En concreto, un 61% de los encuestados considera que la política medioambiental de China es un gran problema para EEUU, aumentando 10 pp desde 2018, al mismo tiempo que un 57% destaca los ataques de ciberseguridad procedentes de la potencia asiática. Por su parte, el porcentaje de encuestados que señala como un riesgo los derechos humanos en China aumenta 8 puntos desde 2018 hasta un 57%, mientras que la preocupación por la pérdida de puestos de trabajo en favor de la economía asiática se sitúa en un 52%, 19 pp inferior a su máximo de 2012 (71%).

A su vez, en una coyuntura marcada por las consecuencias socioeconómicas, comerciales y geopolíticas provocadas por la crisis del Covid-19, la visión de los ciudadanos estadounidenses sobre el liderazgo mundial de su país aumentó significativamente respecto a China, Japón y la UE, situándose en un 59% frente a un 50% en 2019, su mayor incremento desde que se incluyera esta pregunta en 2008. En contraste, sólo un 30% destacó el rol de la economía china a nivel global, tras alcanzar su máximo nivel de un 44% en 2013.

Mercados financieros

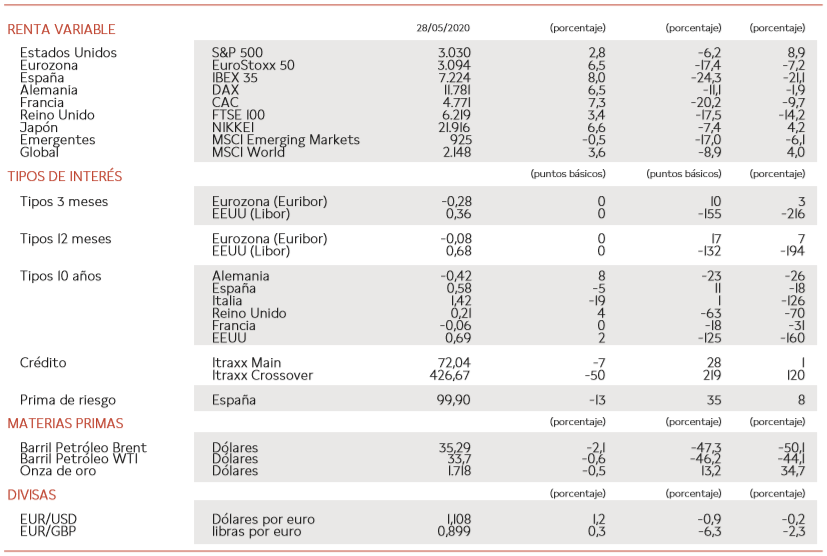

En la semana entre el 21 y el 28 de mayo, los principales mercados financieros de Europa y EEUU han experimentado significativas revalorizaciones, fundamentalmente apoyadas en la progresiva reapertura de las economías avanzadas y los avances en la creación de un fondo de recuperación de la Comisión Europea. Todo ello en un contexto en el que mejoran ligeramente la confianza empresarial y de los consumidores, tanto en la Eurozona como en EEUU. Sin embargo, en estas sesiones bursátiles no ha influido el repunte de las tensiones geopolíticas entre EEUU y China, agravadas no sólo por la crisis del Covid-19, sino también por la imposición de una Ley de Seguridad Nacional a Hong Kong que limita parcialmente su autonomía.

Hasta el jueves 28 de mayo, los mayores avances se han registrado en las bolsas de la Eurozona, liderando las revalorizaciones el IBEX 35 (+8,0%), seguido del CAC francés (+7,3%) y del DAX alemán (+6,5%). En el conjunto de la Eurozona, el EuroStoxx 50 ha repuntado un 6,5%, en línea con el Nikkei japonés (+6,6%). Por su parte, las subidas del Footsie inglés (+3,4%) y del S&P 500 (+2,8%) han sido inferiores a los del MSCI World (+3,6%). Finalmente, las bolsas emergentes han mostrado un comportamiento divergente, perdiendo un 0,5% a lo largo de la semana.

En renta fija, en el mercado de deuda soberana han predominado las caídas de TIRes en los países del sur de Europa ante la propuesta de la Comisión Europea de un fondo de recuperación de 750.000 millones de euros, de los cuales más de un 40% podrían destinarse a Italia y España a través de préstamos reembolsables y transferencias directas. Así, la rentabilidad del bono italiano a 10 años ha retrocedido 19 pb hasta un 1,42% y la del bono español a 10 años 5 pb hasta un 0,58%. En contraste, la TIR del Bund alemán a 10 años ha repuntado 8 pb hasta un -0,42%. Fuera de la Eurozona la TIR del Treasury estadounidense a 10 años ha avanzado a 0,69% (+2 pb) y la rentabilidad del Gilt británico a 0,21% (+4 pb).

En materias primas, el precio del petróleo, tras las subidas de las últimas semanas, ha moderado su revalorización principalmente ante las crecientes tensiones entre EEUU y China y la posibilidad de que Rusia reduzca sus recortes de producción a partir del mes de julio. En este contexto, el precio del Brent ha retrocedido un 2%, si bien se mantiene por encima de 35 dólares por barril. Sin embargo, su evolución en las próximas semanas estará condicionada a las decisiones de futuros recortes de la OPEP+ y al grado de reactivación de la actividad económica, especialmente en China, EEUU y Europa.

Por otro lado, el precio de la onza de oro se sitúa en torno a 1.718 dólares (-0,5%).

En el mercado de divisas, el euro ha continuado con su senda de apreciación superando el umbral de 1,10 dólares por euro (hasta 1,108 dólares por euro, +1,2% respecto a la semana anterior), tras el anuncio del programa de recuperación de la Comisión Europea del Covid-19. A su vez, la divisa europea se ha apreciado un 0,3% frente a la libra esterlina.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.