En el primer trimestre del año, la actividad de las empresas españolas sufrió una fuerte contracción a pesar de que la declaración del estado de alarma por la crisis sanitaria del Covid-19 (14 de marzo) afectó únicamente a las últimas dos semanas del periodo analizado.

Según el Banco de España (BdE), los resultados de la Central de Balances Trimestral (CBT) correspondientes al 1T de 2020 evidenciaron una significativa caída tanto de la actividad empresarial y el empleo como de los beneficios y los niveles de rentabilidad.

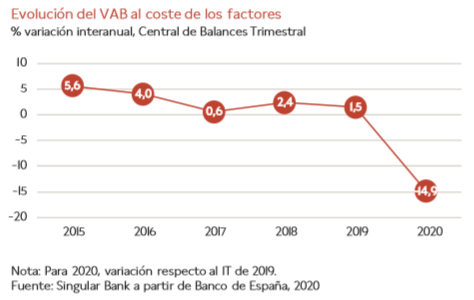

La paralización de la actividad socioeconómica ante la situación de confinamiento y, por consiguiente, la fuerte disminución de la demanda en las dos últimas semanas de marzo provocó una reducción del Valor Añadido Bruto (VAB) de las compañías españolas de un 14,9% interanual en el 1T de 2020, frente al aumento de un 4,4% registrado en el mismo periodo del año anterior y de un 1,5% en el conjunto de 2019. Esta evolución reflejó la reducción tanto de la cifra de negocios (-12,5% interanual) como de los consumos intermedios de las empresas (-15,4% interanual).

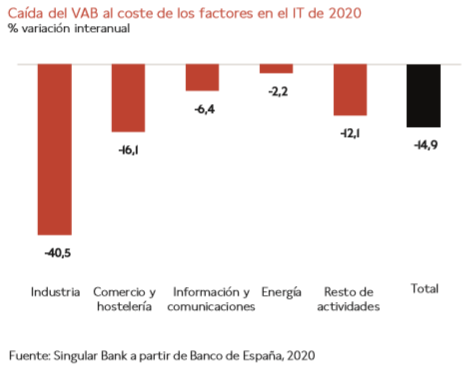

Si bien todas las ramas de actividad mostraron descensos de su VAB, se observó un comportamiento heterogéneo por sectores:

- El mayor retroceso se produjo en la industria (-40,5% respecto al 1T de 2019). Por subsectores, destacaron especialmente los descensos de la industria química y refino, este último afectado además por la caída de los precios del petróleo. En contraste, el VAB de la fabricación de productos de alimentación, bebidas y tabaco aumentó un 5,8% interanual, siendo la única rama de actividad que registró tasas de crecimiento positivas.

El VAB de comercio y hostelería se contrajo un 16,1% interanual, ante las medidas de cierre de negocios y aislamiento de la población adoptadas por el Gobierno.

- Las compañías de información y comunicaciones redujeron su producción un 6,4% frente al 1T de 2019.

- El sector de energía sufrió un menor impacto en el 1T de 2020, limitándose la reducción de su VAB a un 2,2% interanual.

La significativa caída de la actividad, unida a la moderada reducción de los gastos de personal (-0,3% interanual) ante la disminución del empleo, provocó una contracción del resultado económico bruto de explotación (REB) de un 29,4% en el primer trimestre, tras crecer un 5,9% en el mismo periodo del año anterior y un 0,3% a cierre de 2019.

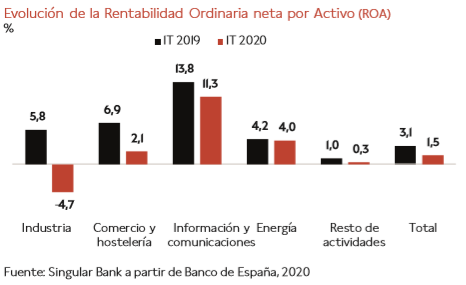

En este contexto, las ratios de rentabilidad experimentaron un significativo deterioro generalizado. En concreto, un 35,1% de las empresas de la CBT presentaron una rentabilidad ordinaria neta por activo (ROA) negativa hasta marzo, un porcentaje 6,8 pp superior al del mismo periodo de 2019. Así, el ROA del conjunto de empresas de la CBT disminuyó de un 3,1% a un 1,5% en el 1T de 2020.

Por sectores, la mayor caída se concentró en la industria, situándose su ROA promedio en un -4,7%, frente a un 5,8% en el primer trimestre del año pasado. Por su parte, en comercio y hostelería se redujo 4,8 pp, hasta un 2,1%, y en información y comunicaciones 2,5 pp hasta un 11,3%. Las empresas energéticas se mostraron más resilientes en el primer trimestre del año, reduciendo su ROA ligeramente a un 4% frente a un 4,2% en el 1T de 2019.

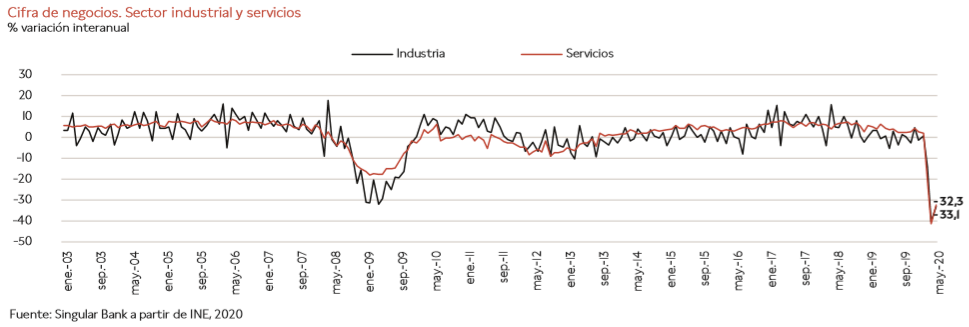

Tras las caídas registradas en el 1T, la paralización casi total del tejido empresarial ante el cierre de los negocios no esenciales entre el 30 de marzo y el 9 de abril acentuó las caídas de la facturación de las compañías españolas. En concreto, en abril la cifra de negocios del sector industrial registró una contracción de un 40,5% interanual (vs. -13,8% en marzo), al mismo tiempo que los ingresos del sector servicios se redujeron un 41,4% interanual (vs. -19,9% el mes anterior). Sin embargo, la progresiva reactivación de la actividad económica a raíz del levantamiento de las medidas de confinamiento moderó la caída de la cifra de negocios en mayo hasta un -33,1% en las empresas manufactureras y un -32,3% en las de servicios.

Senda de recuperación de China

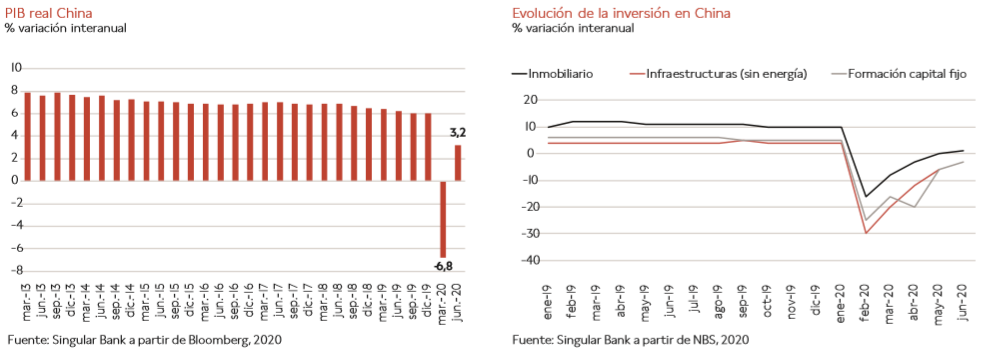

La potencia asiática continúa su senda de recuperación, proyectándose como la única de las principales economías a nivel global que podría registrar un avance de su PIB en un rango entre un 1% y un 2% anual en 2020. Sin embargo, la pandemia global situará su tasa de crecimiento no sólo en su menor nivel desde 1980, sino también hasta 6,7 pp por debajo de su promedio anual de la última década (7,7% anual entre 2010 y 2019).

Tras la revisión a la baja del FMI del avance del PIB de China a un 1% anual en 2020, frente a su estimación anterior de abril de un 1,2% anual, Oxford Economics ha elevado en 1,2 pp su crecimiento hasta un 2% anual (anterior 0,8%). Esta mejora de las perspectivas se apoya principalmente en el aumento de la inversión en infraestructuras e inmobiliaria y en la resiliencia de su sector exportador.

Una proyección que se produce al registrarse un repunte del PIB de un 3,2% interanual en el 2T de 2020, superando las estimaciones del consenso del mercado de un 2,4%, frente a la contracción histórica de un 6,8% en el 1T de 2020.

En junio el volumen de exportaciones de China superó las expectativas del consenso del mercado, aumentando un 0,5% interanual, tras retroceder un 3,3% interanual el mes anterior. Una evolución que permitió registrar un ligero incremento de un 0,1% interanual en el 2T de 2020, frente a su contracción de un 13,3% interanual en el 1T de 2020. Este repunte se explica fundamentalmente por la expansión de las ventas al exterior de material textil (+56,7% interanual), especialmente sanitario, de maquinaria de procesamiento de datos (+16,1 interanual) y de productos de alta tecnología (+4,9% interanual).

Por destinos, las exportaciones a EEUU y la UE aumentaron un 1,4% interanual y un 10,5% interanual, respectivamente, ante la demanda de material sanitario y la reactivación progresiva de la actividad tras la relajación de las medidas de confinamiento. En contraste, las ventas a Japón retrocedieron un 10,5% interanual.

Paralelamente, el volumen de importaciones chinas aumentó un 2,7% respecto a junio de 2019, tras desplomarse un 16,7% interanual en mayo, reflejando tanto el aumento de la demanda del sector industrial (+6,5% interanual) como del consumo de los hogares (+4,9% interanual). A pesar de ello, las importaciones cayeron un 9,7% en términos interanuales en el 2T de 2020, tras retroceder un 2,9% en el 1T de 2020.

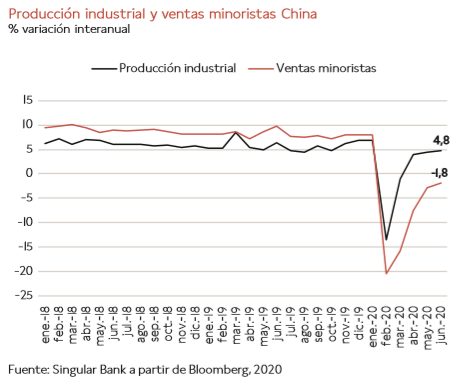

El buen comportamiento del sector exterior apoyó el repunte de la producción industrial de un 4,8% interanual en junio, continuando con su senda al alza iniciada en abril (+3,9% en abril y +4,4% en mayo).

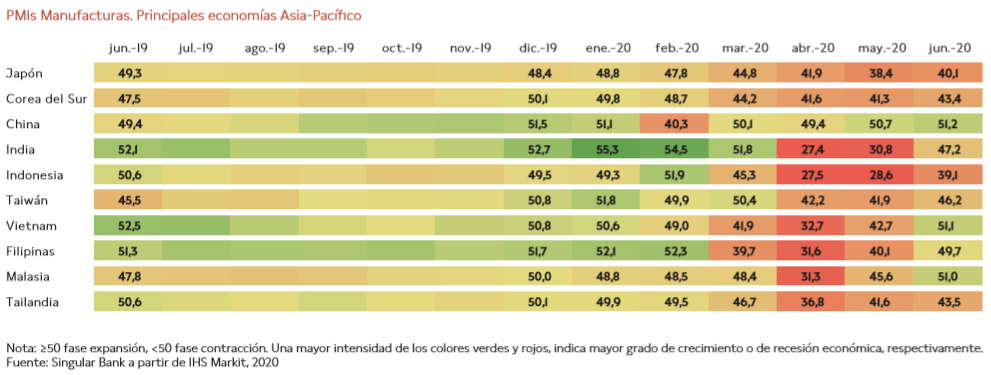

Todo ello en un contexto en el que en junio el indicador adelantado PMI manufacturero en la potencia asiática avanzó nuevamente hasta 51,2 puntos, consolidándose por segundo mes consecutivo en fase de expansión y en niveles superiores a los de principios de año (51,1 puntos en enero). Una evolución que coincide con la mejora de las expectativas del sector en la región Asia-Pacífico, situándose nuevamente en fase de expansión en Malasia y Vietnam, mientras que los PMIs manufactureros de Japón (40,1 puntos) y Corea del Sur (43,4 puntos) siguen sin alcanzar sus registros previos a la disrupción de la crisis del Covid-19.

Sin embargo, en términos de la demanda interna, la recuperación del consumo de los hogares muestra un menor dinamismo como señalan la evolución de los indicadores de movilidad y de las ventas minoristas, que retrocedieron un 1,8% interanual en junio frente al incremento previsto de un 0,5%, encadenando así 5 meses en terreno negativo.

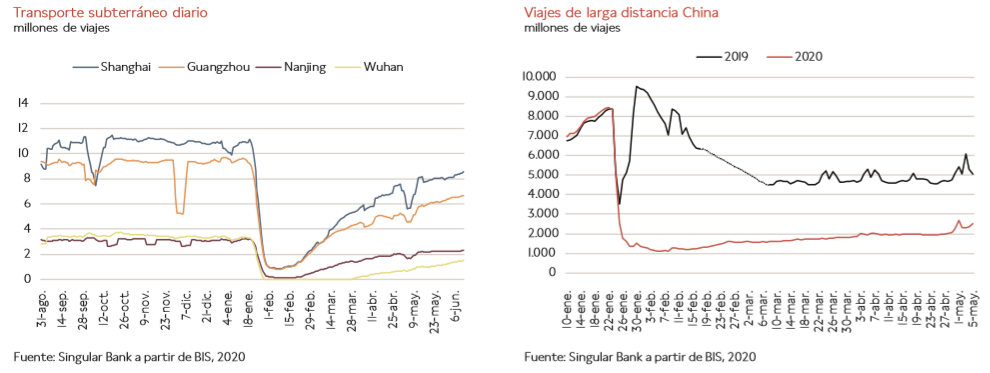

Por su parte, los datos de transporte en metro y viajes de larga distancia reflejan que sus niveles se mantienen por debajo de los previos a la crisis sanitaria. En concreto, en junio el número de viajes en el metro de Shanghai fue un 22% inferior a los registrados en diciembre de 2019, mientras que en el caso de Wuhan, epicentro del origen de la pandemia, se redujeron un 57%. Paralelamente, los viajes de larga distancia se contrajeron un 50% respecto a junio de 2020, tras repuntar tan sólo un 20% desde que se inició la reapertura de Wuhan (8 de abril). Una evolución que muestra no sólo la menor reactivación de sectores de consumo social como el transporte, la hostelería o el turismo, sino también las peores perspectivas de la situación del mercado laboral de China.

En el segundo semestre de este año se espera que la recuperación económica se vea principalmente impulsada por los estímulos fiscales diseñados por el Gobierno de China y por las mejores perspectivas del comercio mundial, si bien condicionada no sólo a la evolución de la pandemia sino también al repunte de las tensiones geopolíticas tanto con EEUU como con Europa. En este contexto, el Gobierno de Xi Jinping podría diseñar reformas para mejorar el entorno de negocios de China con el objetivo de impulsar la inversión extranjera directa productiva, evitar la relocalización de empresas internacionales y frenar el desarrollo de normativas en las economías avanzadas que aumenten la supervisión sobre las compañías chinas.

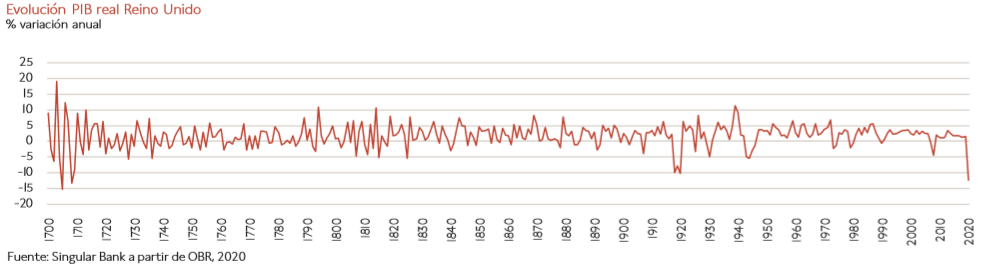

Reino Unido: la mayor recesión económica en 300 años de historia

Reino Unido afronta su peor recesión en 300 años ante un escenario en el que se proyecta que la crisis del coronavirus provocará una contracción de su PIB por encima de un 10% anual en 2020, sólo superada por las de 1705 y 1708 (-15,3% anual y -13,4% anual, respectivamente). Todo ello en un contexto marcado por las negociaciones del acuerdo de salida final de la UE y el repunte de las tensiones con China.

El pasado día 14 de julio su organismo de supervisión Office for Budget Responsibility (OBR) actualizó las perspectivas económicas y presupuestarias de Reino Unido condicionadas principalmente a:

- La evolución de la pandemia y del desarrollo de tratamientos y vacunas efectivas contra el virus.

- La rapidez y eficiencia del Gobierno para controlar la crisis sanitaria y reducir las restricciones de movilidad y distanciamiento social.

- La respuesta de los ciudadanos y las empresas en el cumplimiento de las normas sanitarias.

- La efectividad de las políticas fiscales y monetarias para garantizar la viabilidad de las empresas y la estabilidad futura del empleo.

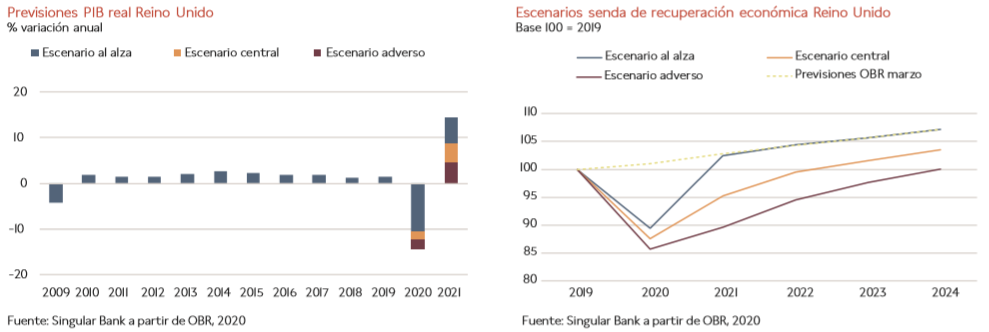

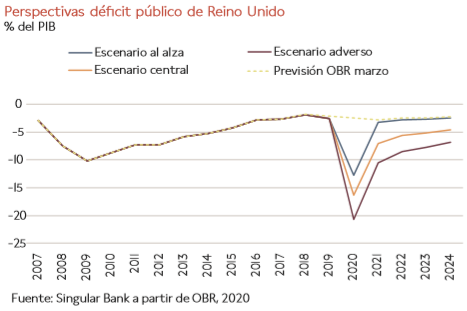

La OBR bajo estos supuestos proyecta 3 posibles escenarios para la economía británica:

- Escenario central, en el que se produciría una contracción de su PIB de un 12,4% anual en 2020, 2,2 pp superior a la estimada por el FMI (10,2% anual), registrándose posteriormente un avance de un 8,7% anual en 2021 y de un 4,5% en 2022. Una senda de crecimiento que no permitiría recuperar los niveles de riqueza previos a la disrupción del Covid-19 hasta finales de 2022, y en los que éstos se mantendrían en 2025 todavía un 3% por debajo de su estimación previa del pasado mes de marzo.

- Escenario al alza, explicado por una reactivación de la actividad socioeconómica mayor de la esperada, que permitiría moderar la caída de la producción hasta un 10,6% anual en 2020. Por su parte, en 2021 se produciría un fuerte repunte del PIB de un 14,5% anual, seguido de un 1,9% anual en 2022, lo que permitiría recuperar los niveles pre-Covid-19 en el primer trimestre de 2021.

- Escenario adverso, marcado por la materialización de los riesgos a la baja, en el que la contracción del PIB alcanzaría un 14,3% anual, seguida de una recuperación económica con menor dinamismo que no permitiría superar los niveles de producción de finales de 2019 hasta el 3T de 2024. En concreto, en 2021 se registraría un crecimiento económico de un 4,6% anual, seguido de un 5,4% anual en 2022.

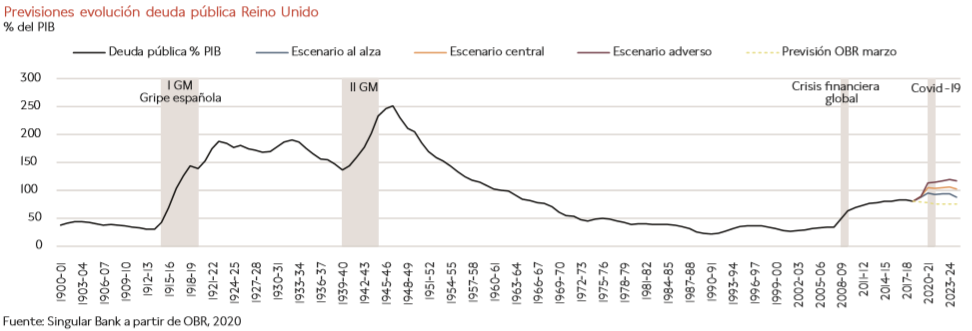

Esta negativa coyuntura económica sin precedentes provocaría un incremento del peso de la deuda pública de entre 13 pp y 21 pp, según el escenario, hasta superar un 100% de su PIB en 2020 (vs. 88,5% del PIB en 2019), su mayor nivel desde 1960.

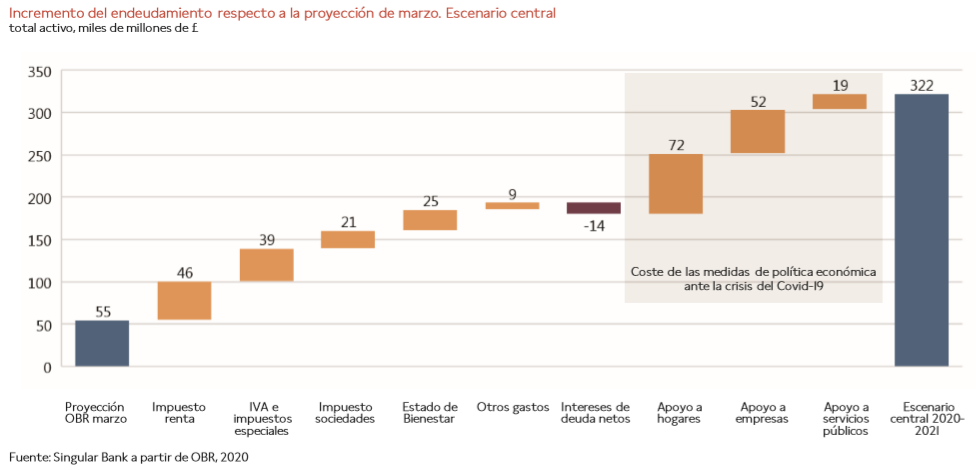

En su proyección central, este significativo repunte del endeudamiento público vendría explicado por una caída de la recaudación tributaria de un 10% y un aumento de un 20% del gasto público respecto al presupuesto de 2019. En concreto, las necesidades de financiación aumentarían hasta 322.000 millones de £, frente a 55.000 millones de £ previstas antes de la crisis sanitaria, destinando un 44% de su total a medidas directas para apoyar a familias, empresas y servicios públicos.

Así, el déficit público alcanzaría un 16,4% en 2020, 13,8 pp superior al del año anterior (2,6% del PIB en 2019), su mayor nivel desde la II Guerra Mundial.

En este contexto, la OBR señala que garantizar la sostenibilidad presupuestaria requerirá un ajuste fiscal anual de un 2,9% de su PIB, aproximadamente 60.000 millones de £ al año, para situar nuevamente el nivel de deuda pública estable en un 75% del PIB en 2070.

Respuesta de los bancos centrales ante la crisis del Covid-19: el balance del BCE

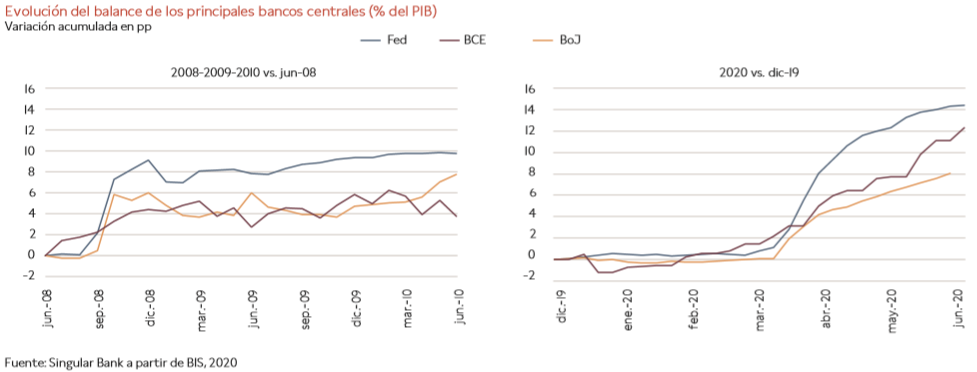

La crisis del Covid-19 ha provocado un fuerte deterioro presupuestario a nivel global ante la contracción de la recaudación tributaria y las medidas de estímulo fiscal adoptadas por los Gobiernos para mitigar el impacto económico de la pandemia. En este contexto, los principales bancos centrales han diseñado paquetes de estímulos monetarios sin precedentes, superando los desarrollados durante la Gran Recesión de 2009.

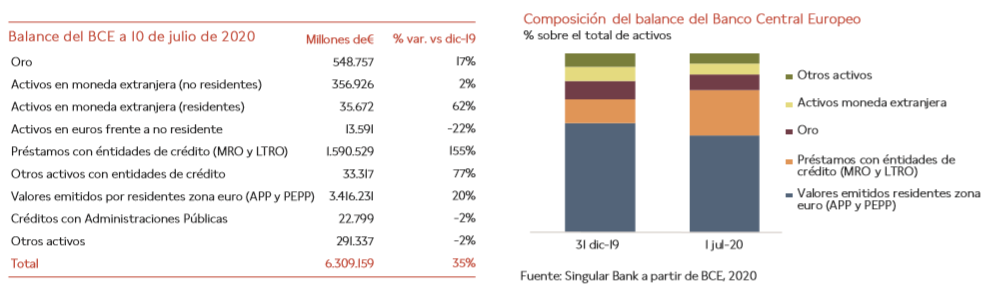

En el caso del Banco Central Europeo (BCE), en su reunión de política monetaria celebrada este jueves 16 de julio ha decidido mantener sin cambios su tipo de interés oficial (0%) y sus tasas de facilidad marginal de crédito (0,25%) y de depósito (-0,5%), así como sus compras en el marco del Programa de Compras de Emergencia Pandémica (PEPP). Éste fue aprobado el pasado 18 de marzo por una cuantía inicial de 750.000 millones de €, y ampliado posteriormente el 4 de junio en 600.000 millones hasta un total de 1,35 billones de €, prolongando además su vigencia hasta junio de 2021. Así, el PEPP se une al PSPP (Public Sector Purchase Programme) iniciado en 2015 dentro de su Programa de Compra de Activos (Asset Purchase Program, APP).

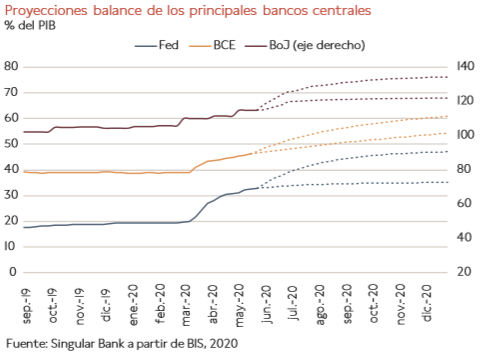

En este contexto, en el primer semestre del año el balance del BCE como porcentaje del PIB de la Eurozona se ha incrementado en 8 pp frente a diciembre de 2019, un avance equiparable al registrado durante 2 años en la pasada crisis financiera de 2008-2009. En términos absolutos, los activos del BCE han aumentado un 35% hasta junio, si bien por debajo del repunte del balance de la Reserva Federal de EEUU (+70%).

En la composición actual del balance del BCE (a 10 de julio), los valores emitidos por residentes de la Eurozona, incluyendo tanto deuda soberana como corporativa adquirida a través de sus programas APP y PEPP, ascienden a más de 3,4 billones de €, equivalente a un 54% del total de sus activos. A pesar de que esta partida se ha incrementado un 20% desde comienzos de año, su peso dentro del balance ha disminuido 7 pp respecto a finales de 2019.

Esta evolución se explica principalmente por el fuerte incremento de un 155% de los préstamos con entidades de crédito hasta 1,6 billones de €, por lo que su peso en el balance se ha elevado a un 25% (vs. 13% en 2019). En concreto, en la 4ª subasta dentro del programa de TLTRO-III del BCE del pasado 18 de junio, los bancos de la Eurozona demandaron la cifra récord de 1,31 billones de € a tipos de interés negativos (-1%).

Por otro lado, en el primer semestre del año el volumen de oro en el balance ha aumentado un 17% hasta 550.000 millones de €, representando un 9% del total de activos a 10 de julio.

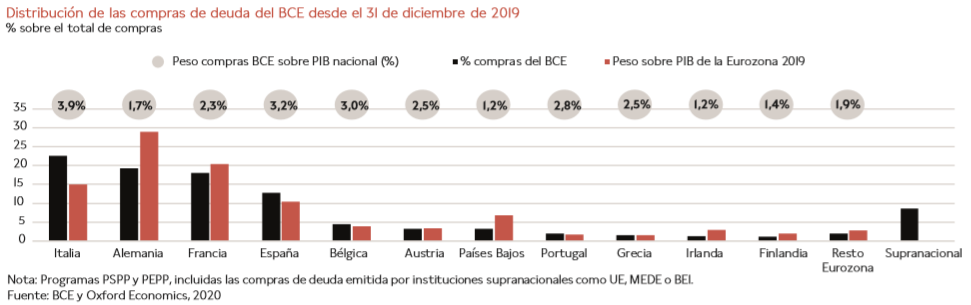

Dentro de los programas PSPP y PEPP, desde el 31 de diciembre de 2019 hasta finales de mayo (últimos datos disponibles), el BCE ha adquirido deuda soberana por un total de 308.984 millones de € (superior al PIB de Portugal). Entre los países miembros de la zona monetaria, ha destacado el protagonismo de las compras de deuda pública italiana (23% del total adquirido), un porcentaje 8 pp superior a su peso en el PIB conjunto de la Eurozona de 2019, seguido de los bonos soberanos alemanes (19%), franceses (18%), y españoles (13%). En el caso de España, el BCE ha adquirido 39.360 millones de €, equivalente a un 3,2% del PIB español a cierre de 2019.

En el ámbito del PEPP, desarrollado a raíz de la crisis del Covid-19, entre abril y junio el promedio mensual de las compras de bonos ha sido de 113.000 millones de €, por lo que de mantenerse este ritmo el importe total destinado actualmente al programa (1,35 billones de €) se agotaría a mediados de marzo de 2021. Es decir, tres meses antes del plazo de vigencia aprobado por el BCE (junio de 2021). No obstante, durante este mes de julio el BCE ha moderado su volumen semanal de compras de deuda hasta prácticamente la mitad desde el máximo de la primera semana de mayo (34.097 millones de €), en un contexto marcado por la progresiva reactivación económica.

En este escenario, el BIS (Banco Internacional de Pagos) ha proyectado que el balance del BCE se situaría entre un 54% y un 61% del PIB de la Eurozona a finales de 2020, frente a un 39% en 2019. En el caso de la Fed, su balance podría alcanzar entre un 35% y un 47% del PIB de EEUU (vs. 19% el año anterior).

Mercados financieros

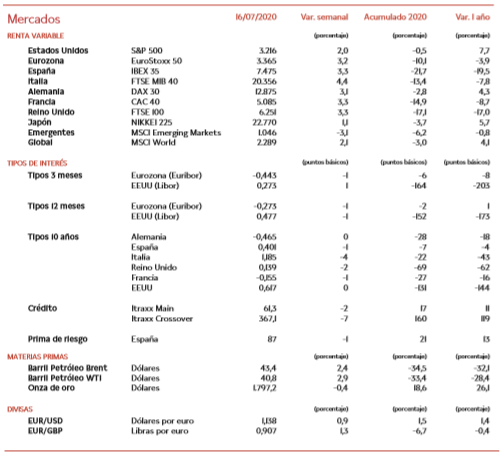

Entre el 9 y el 16 de julio, los principales mercados de renta variable de las economías avanzadas han mostrado una evolución positiva, apoyados principalmente en el optimismo ante los avances en el desarrollo de tratamientos y vacunas contra el coronavirus, en un contexto en el que continúan aumentando los casos diarios de contagio a nivel global. En el ámbito macroeconómico ha destacado especialmente la publicación de los datos de China a cierre del 2T de 2020, que han constatado el inicio de la senda de recuperación de la potencia asiática (PIB 2T 2020: +3,2% interanual), si bien su indicador de ventas minoristas ha mostrado un menor dinamismo, disminuyendo por quinto mes consecutivo (-1,8% interanual en junio). Asimismo, los últimos datos disponibles en la Eurozona (mayo) y EEUU (junio) han confirmado el repunte de la producción industrial y las ventas minoristas ante la progresiva reactivación de la actividad económica.

Hasta el jueves 16 de julio, entre los principales índices bursátiles de la Eurozona ha destacado la mayor revalorización del FTSE MIB italiano (+4,4%), seguido del IBEX 35 y el CAC francés, ambos con un 3,3%, y del DAX 30 alemán (+3,1%). Así, el EuroStoxx 50 ha avanzado un 3,2%, por encima de la subida del MSCI World (+2,1%) y del S&P 500 (+2,0%). Por su parte, el índice japonés Nikkei 225 ha registrado ganancias más moderadas de un 1,1%. En contraste, los mercados emergentes han mostrado una evolución divergente principalmente ante la caída de la bolsa chinas, retrocediendo el MSCI Emerging Markets de un 3,1%.

En renta fija, el mercado de deuda soberana ha registrado variaciones de yield poco significativas tanto en Europa como en EEUU, aunque en la Eurozona han predominado las compras ante las expectativas de la reunión de política monetaria del BCE de ayer y la reunión del Consejo Europeo que se inicia hoy, en la que se negociará el fondo de recuperación de la UE. En concreto, el BCE ha cumplido las expectativas y ha mantenido inalterados tanto sus tipos de interés oficiales como las compras dentro de su programa de emergencia pandémica (PEPP). En este contexto, la rentabilidad del bono italiano a 10 años ha retrocedido 4 pb hasta 1,185% y la de los bonos francés y español a 10 años 1 pb hasta -0,155% y 0,401%, respectivamente. En contraste, la TIR del bono alemán a 10 años se ha mantenido estable en -0,465%, al igual que la del Treasury estadounidense a 10 años en 0,617%.

En materias primas, el petróleo Brent se ha revalorizado un 2,4% hasta 43,4 dólares por barril, en una semana principalmente marcada por el mayor optimismo del mercado sobre el desarrollo de una vacuna contra el Covid-19, la reducción de las reservas de crudo en EEUU y la reunión del Comité de la OPEP+ para revisar los actuales recortes de producción. Tras la actualización al alza de la Agencia Internacional de la Energía de sus proyecciones de demanda de petróleo para 2020 el pasado viernes, hasta 92,1 millones de barriles diarios (mbd) (+0,4 mbd respecto a su anterior previsión), esta semana se ha conocido una significativa reducción de los inventarios de crudo de EEUU (-7,5 millones de barriles). En este escenario, la OPEP+ ha confirmado que reducirá sus recortes de producción a partir de agosto a 7,7 mbd, cumpliendo con el pacto inicial y con las expectativas del consenso del mercado, frente al recorte de 9,7 mbd que ha aplicado en los meses de mayo, junio y julio.

Por otro lado, el precio del oro ha roto su tendencia alcista tras superar la semana pasada el umbral de 1.800 dólares por onza por primera vez desde septiembre de 2011, retrocediendo ligeramente hasta 1.792 dólares por onza (-0,4%). Desde comienzos de año, el oro acumula una revalorización de un 18,6%.

En el mercado de divisas, el euro se ha apreciado un 0,9% frente al dólar hasta 1,138 dólares por euro. Paralelamente, la divisa de la Eurozona se apreciado un 1,3% frente a la libra esterlina superando nuevamente el nivel de 0,9 libras por euro, a la espera de conocer más detalles sobre las negociaciones del Brexit.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.