Hace unos años, nadie habría creído posible abrirse una cuenta bancaria sin visitar una sucursal. Hace unos meses, nadie habría creído posible hacer transferencias instantáneas entre distintos bancos a través del móvil y sin comisiones. Y hace unas semanas, nadie habría creído posible pagar desde la aplicación de un banco usando cuentas de otras entidades. ¿Qué ocurrirá en unos días?

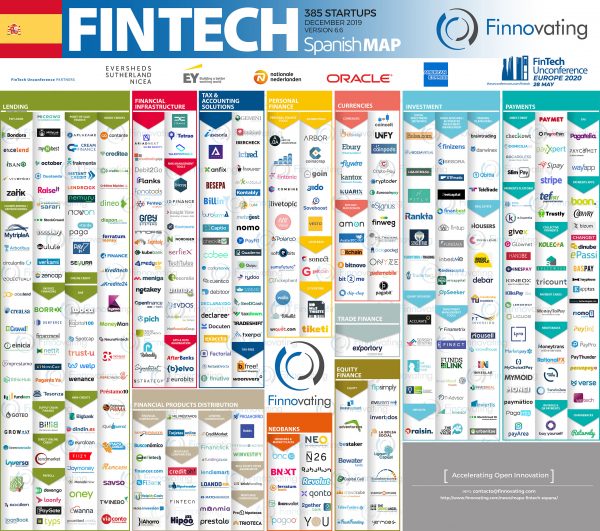

A estas alturas, casi todos sabemos (o intuimos) que FinTech significa ‘Financial Technology’. Pero además, FinTech significa ‘oportunidades’, ‘libertad’, ‘inversión inteligente’ o ‘facilidad de ahorro’ que todavía no han asimilado, sobre todo, muchas grandes corporaciones.

FinTech, cuatro años de rápido avance

Cuando aparecieron las FinTech nadie les daba mayor importancia, las subestimaron. Luego empezaron a conseguir clientes e inversión, y empezaron a generar recelos. Así, en 2015, la primera vez que preguntamos desde Finnovating a las entidades financieras cómo veían a estas nuevas compañías, más del 70% aseguraban que eran su competencia, un riesgo. Sin embargo, en el último Barómetro de Innovación Financiera, solo un 8,2% de los directivos de banca las considera una amenaza.

Las FinTech nacen con la vocación de mejorar la experiencia del cliente a través de la implantación de tecnologías disruptivas que las grandes corporaciones no estaban desarrollando. Y su forma de conseguirlo es, en su mayoría, a través de la colaboración con esas mismas corporaciones. Las cifras extraídas por el Observatorio FinTech, muestran que el 74% de las startups ya colaboran con, al menos, una empresa tradicional, y un 48% con 3 o más.

Entre las principales áreas de desarrollo, y donde podemos ver algunos de los ejemplos reales más destacados, encontramos la gestión de finanzas personales, la financiación, y el ahorro e inversión.

¿Cómo ha mejorado la operativa del usuario gracias a las FinTech?

En primer lugar, cada vez existen más soluciones financieras digitales que permiten a los usuarios tener el control de la gestión de sus finanzas personales. Desde un mismo sitio, pueden agregar información de distintas entidades bancarias, mostrando un análisis del estado del ahorro y gastos, así como de su evolución.

Para facilitar su uso y la adaptación a estas nuevas herramientas, utilizan técnicas de gamificación, es decir, envuelven la salud financiera en un halo de juego, haciéndolo más atractivo y permitiendo la comparación de la salud financiera con otros usuarios, y ofreciendo retos para mejorar sus finanzas, por ejemplo. Además, añaden recomendaciones sobre si se debe reducir deuda, aumentar el ahorro o invertir, teniendo en cuenta temas fiscales.

En segundo lugar, encontramos múltiples herramientas en torno a la financiación que ofrecen la posibilidad de financiarse mediante microcréditos, créditos al consumo o financiar hipotecas de forma más rápida y con mejores condiciones.

En tercer lugar, existen soluciones desarrolladas por FinTech enfocadas en el ahorro y la inversión. Herramientas que dan mayor acceso al usuario sin conocimiento especializado a la inversión de una forma fácil e intuitiva, ajustándose siempre a su nivel de riesgo. Estas soluciones permiten, por ejemplo, un ahorro periódico y automatizado, ajustable a la situación económica en cada periodo.

También existen FinTech que ofrecen inversión en activos alternativos, en general dirigidos a inversores con mayor conocimiento, como inversión inmobiliaria, inversión en startups o en facturas de empresas, todo ello desde cantidades muy pequeñas, democratizando un sector que hasta hace poco parecía estar restringido a unos pocos privilegiados.

FinTech, ¿qué está por venir?

Hacer una previsión en este ecosistema tan cambiante es prácticamente imposible, pero la llegada de la normativa PSD2 plantea algunas reflexiones. Gracias a ella, las entidades de pago deben facilitar el acceso de forma obligatoria a terceros proveedores a una serie de servicios específicos: iniciación de pagos, información sobre las cuentas y confirmación en disponibilidad de fondos. Esto acelerará el uso de alternativas financieras aumentando la competencia, algo muy positivo para el cliente.

No tanto en términos de gestión patrimonial o de ahorro e inversión, pero sin duda con un gran impacto en la experiencia del cliente, encontramos varias tecnologías que van a ir ganando protagonismo. Una de las más útiles, sin duda, es la aplicación de la biometría. Gracias a ella, podemos abrir una cuenta en un banco digital, por ejemplo, y simplificar procesos de verificación de clientes. El siguiente paso, a medio plazo, y del que ya vemos nuevos desarrollos, es hacerlo a través de la voz o el escaneo de iris.

Otra realidad tecnológica que ya está cambiando la banca y que se prevé que lo haga aún más, es el Internet of Things, o internet de las cosas. Se estima que para 2020 habrá 25.000 millones de dispositivos inteligentes conectados, incluyendo smartphones, relojes inteligentes y wearables. Este dato, sin duda, refleja la relevancia que posee la conectividad ya a día de hoy, y la que tendrá en el corto plazo.

Y no podemos olvidar la importancia de construir un sector financiero más sostenible en el largo plazo, una de las grandes preocupaciones, sobre todo, de los inversores y ahorradores más jóvenes. Ha llegado una nueva ola de soluciones tecnológicas para ayudar a cumplir los 17 Objetivos de Desarrollo Sostenible (ODS) marcados por Naciones Unidas. Las “FinTech for Sustainability” tendrán un papel esencial en la relación presente y futura con la inversión, la financiación, la inclusión y democratización financiera. Todo ello tendrá un alto impacto en nuestras vidas, diseñando sistemas de pensiones, ahorro, consumo y gasto más sostenibles que nunca. Desde Finnovating hemos identificado ya más de un centenar de FinTech que han nacido para ayudar a las compañías en estos objetivos, y que reuniremos el 6 de febrero de 2020 en una nueva edición de nuestras Unconferences.

En definitiva, vivimos en momento muy dulce en términos de innovación. Desde hace años, estamos trabajando en el desarrollo y consolidación de ecosistemas tecnológicos en torno al sector financiero y en la aplicación de metodologías de Innovación Abierta en grandes corporaciones. Y aunque, lamentablemente, abunda el teatro en torno a las FinTech, y algunos bancos, aseguradoras y otras entidades destinan más presupuesto a marketing que a la implantación real de las soluciones que éstas ofrecen, también hemos participado en apuestas valientes que se centran en la puesta en marcha de iniciativas que impactan en el negocio. Gracias a nuestro contacto con los emprendedores, sabemos con certeza que las opciones y las posibilidades que presenta la colaboración entre empresas tradicionales y las FinTech son casi infinitas.

Nombrado entre los 17 mayores FinTech Influencers y los 35 influencers InsurTech a nivel mundial, es fundador y CEO de Finnovating, Plataforma Internacional de Innovación Abierta que acelera la transformación digital de las grandes corporaciones a la vez que ayuda a las startups a escalar e internacionalizarse. Ha trabajado en compañías como Citibank, Barclays Bank, Banesto o Renault. Es presidente de la Asociación Española de FinTech e InsurTech, cofundador y vicepresidente de la Alianza FinTech IberoAmérica y cofundador de la Alianza FinTech Europea. También ha fundado varias FinTech y ha invertido en más de una quincena desde FinTech Ventures, vehículo de inversión que cofundó en 2016. Aunque Ingeniero Industrial en Robótica y Electrónica de formación, ha pasado por la London School of Economics, el IEB y es Director Ejecutivo Programas Digitales en AFI escuela de Finanzas.