La Autoridad Independiente de Responsabilidad Fiscal (AIReF) ha presentado su Informe sobre la Actualización del Programa de Estabilidad 2020-2021, en el que proyecta dos escenarios sobre el impacto económico y fiscal de la crisis del Covid-19 en España.

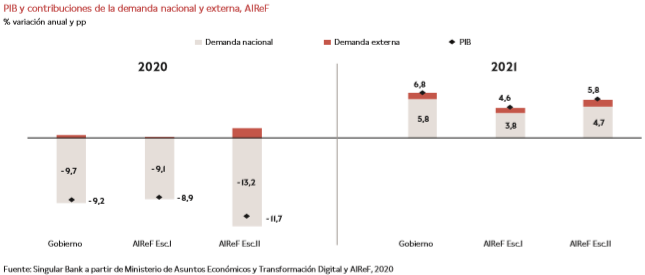

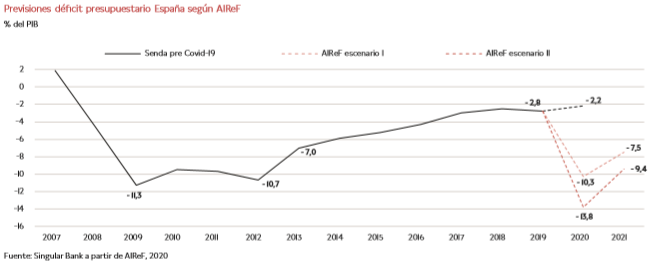

En el escenario I, bajo la hipótesis de que los resultados epidemiológicos permitirían comenzar a relajar las restricciones a mediados de mayo, la economía española sufriría una contracción de su PIB de un 8,9% anual en 2020, estimación ligeramente inferior a la del Gobierno (-9,2%) y a la de la Comisión Europea (-9,4%). Según la AIReF, la declaración del estado de alarma habría supuesto una pérdida de 0,8 pp de crecimiento económico por cada semana de confinamiento de la población, y de 1,5 pp por cada semana de paralización de las actividades no esenciales. En este contexto, el déficit de las AAPP se situaría en un 10,9% del PIB (2,8% en 2019), explicado principalmente por las medidas aprobadas hasta el momento (+3,3 pp), la contracción de la actividad (+4,6 pp) y una caída de la recaudación tributaria de en torno a 30.000 millones de euros en términos nominales (2,5% del PIB español). A su vez, la deuda pública alcanzaría un 115% del PIB en 2020.

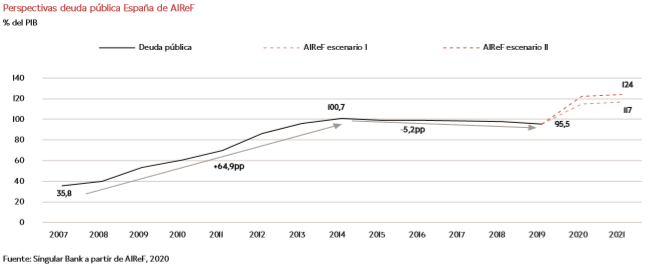

En 2021, España registraría un avance del PIB de un 4,6% anual, 2,2 pp inferior al proyectado por el Gobierno (6,8% anual) y 2,4 pp al de la Comisión Europea (7% anual). El déficit público retrocedería hasta un 7,5% del PIB, mientras que la deuda pública avanzaría 2 pp hasta un 117% del PIB.

En el escenario II, más adverso, construido bajo las circunstancias de que las medidas de confinamiento y de restricción de las actividades económicas se prolonguen un mes más, el PIB retrocedería un 11,7% anual en 2020, 0,7 pp por encima de las estimaciones más negativas del Banco de España de un -12,4% anual. Este fuerte deterioro de la coyuntura económica elevaría el déficit público hasta un 13,8% del PIB y la deuda pública a un 122% del PIB. Por su parte, a pesar de que la economía española registraría un crecimiento económico de un 5,7% anual en 2021, nuestro país mantendría un significativo deterioro presupuestario con unos niveles de déficit y deuda públicos de un 9,4% del PIB y de un 124% del PIB, respectivamente.

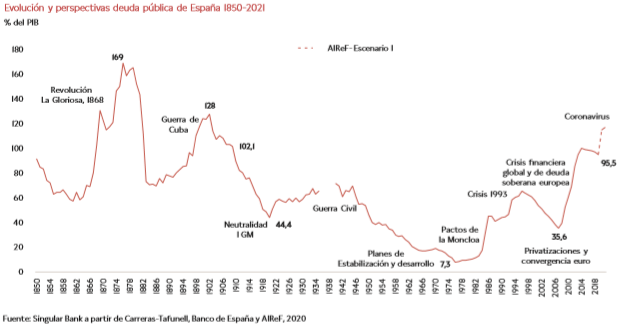

Así, la deuda pública alcanzaría su mayor nivel desde principios del siglo XX. Por ello, la AIReF considera que para lograr no sólo estabilizar su nivel en torno a 120% del PIB en 2030, dados los niveles de déficit estructural y primario, sino también alcanzar un equilibrio presupuestario sería necesario realizar un esfuerzo fiscal promedio de un 0,9% del PIB anual.

La recuperación económica de nuestro país está condicionada por algunos factores estructurales como sus elevados niveles de deuda y déficit públicos, su especialización productiva, la dualidad del mercado laboral y el reducido tamaño medio del tejido empresarial español, en el que un 99,3% del total son micro y pequeñas empresas con menos de 50 trabajadores. De ahí, que proyecte que nuestro país no recuperará los niveles de producción previos hasta 2022.

Perspectivas presupuestarias en la Eurozona

La Comisión Europea (CE), según su escenario base, proyecta una contracción del PIB de la Eurozona de un 7,7% anual en 2020 ante la disrupción de la pandemia del Covid-19, seguida de una recuperación en forma de U con un crecimiento económico del 6,3% anual en 2021.

Esta recesión sin precedentes ha llevado a los Estados miembros a aprobar importantes paquetes de estímulo fiscal, principalmente a través de líneas de crédito y ayudas directas, para evitar la destrucción del tejido empresarial y del empleo en los sectores económicos más afectados por las medidas de confinamiento y el cierre de fronteras a pasajeros. En concreto, los Gobiernos han desarrollado líneas de liquidez equivalentes al 22% del PIB de la UE. Estas medidas de política fiscal expansiva, junto a una fuerte caída de la recaudación tributaria y el fuerte aumento del gasto social, provocarían un significativo deterioro presupuestario, si bien con un patrón divergente entre sus principales economías.

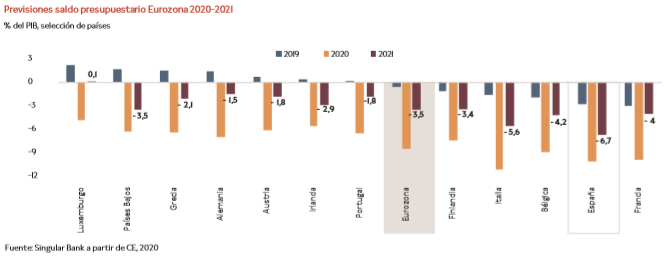

En 2020, el déficit público de los Estados miembros de la Eurozona avanzaría en promedio 8 pp, situándose el del conjunto de la zona monetaria en un 8,5% del PIB frente al 0,5% en 2019.

Las principales economías de la Eurozona que presentarían un avance de su déficit menor al promedio serían Luxemburgo (4,8% del PIB), Irlanda (5,6%) y Austria (6,1%). Por su parte, en Grecia se situaría en un 6,4% del PIB, en Portugal en un 6,5% del PIB y en Alemania en un 7% del PIB, frente al superávit registrado en 2019 (+1,4% del PIB).

En contraste, los países que mostrarían un mayor déficit presupuestario serían Italia (11,1% del PIB), España (10,1%) y Francia (9,9%), explicado no sólo por la abrupta contracción de sus PIB, sino también por su débil posición en términos de déficit y deuda públicos previa a la crisis del Covid-19. En 2019, en el ámbito del saldo presupuestario del conjunto de la Eurozona destacó:

- Francia registró el mayor déficit de la Eurozona de un 3% del PIB, seguido del de España de un 2,8%. En el caso de Italia éste ascendió a un 1,6%, el cuarto mayor tras el de Bélgica (1,7%), y 1 pp superior al promedio de la zona monetaria de un 0,6% del PIB.

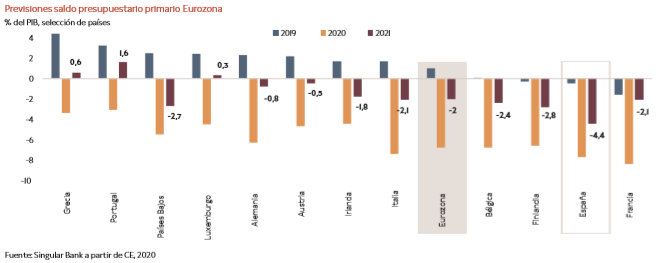

- El mayor déficit estructural, aislando el efecto del ciclo económico, se produjo en España (4% del PIB), seguido del de Francia (2,8%). Por su parte, el de Italia se situó en 1,5%, 0,4 pp superior al de la media de la Eurozona (1,1% de su PIB).

- Sólo tres países miembros presentaban déficit primario, excluyendo el pago de intereses de la deuda pública. En concreto, Francia (1,5% del PIB), España (0,5%) y Finlandia (0,3%), sin alcanzar la recomendación de la OCDE de mantener un superávit primario continuado de al menos un 1% del PIB para acelerar la consolidación fiscal y la reducción de los niveles de deuda pública.

Por el contrario, Grecia presentó el mayor superávit primario de un 4,4% del PIB, seguido del de Portugal (3,2%). Por su parte, los de Alemania e Italia fueron de un 2,3% y un 1,7%, respectivamente. Todos ellos superiores al del promedio de la zona monetaria de un 1% de su PIB.

En 2021, a pesar del contexto de previsible recuperación económica con un avance del PIB de la Eurozona de un 6,3% anual, se produciría una corrección asimétrica de los déficits públicos de sus principales economías. Mientras que su nivel retrocedería más de 5 pp en Francia, Italia y Alemania, España no sólo mostraría una menor reducción (3,4 pp), sino que también alcanzaría su mayor nivel en el conjunto de la zona monetaria (6,7% de su PIB). Asimismo, tanto la economía italiana como la francesa mantendrían su déficit público por encima del objetivo del 3%, al mismo tiempo que el de Alemania caería hasta un 1,5%. En un escenario en el que nuestro país continuaría presentando los mayores niveles de déficit público estructural y primario en el conjunto de la Eurozona de un 5,2% y un 4,4% de su PIB, respectivamente.

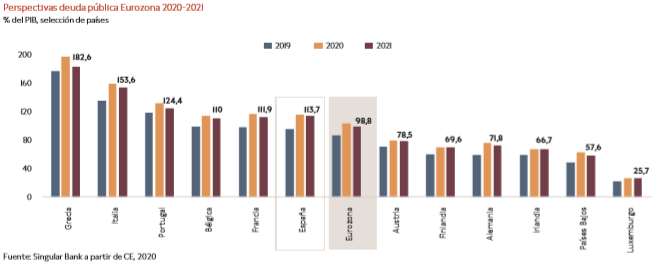

Esta evolución presupuestaria situaría la deuda pública de la Eurozona en un 98,8% de su PIB en 2021, 3,9 pp inferior a la de 2020 (102,7%), superando en 12,8 pp su nivel pre-crisis del Covid-19 (86% en 2019). Los Estados miembros que presentarían mayores niveles de endeudamiento público serían Grecia, Italia, Portugal y España. En el caso de nuestro país (113,7%) y la economía italiana (153,4%) se mantendrían 18,2 pp y 18,8 pp por encima de su nivel de 2019, mientras que en Grecia y Portugal repuntarían en torno a 6 pp.

Finalmente, la Comisión Europea advierte que este escenario presupuestario está construido bajo los supuestos de una progresiva relajación de las medidas de confinamiento, el control sanitario de la pandemia, y la eficiencia de las medidas fiscales y monetarias adoptadas por las autoridades económicas para paliar su impacto socioeconómico.

Evolución de la inflación: principales economías avanzadas y China

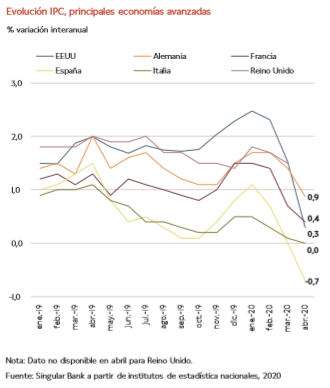

La contracción de la actividad económica, el deterioro de la masa salarial y de la confianza de los consumidores y la evolución a la baja del petróleo son las principales causas que explican el significativo descenso de los precios, especialmente en el mes de abril.

Desde comienzos de año, entre las principales economías avanzadas las mayores caídas en el IPC se han registrado en EEUU (-2,2 pp) y España (-1,8 pp), situando su inflación en un 0,3% y un -0,7% interanual en abril, respectivamente.

En el caso de EEUU, la inflación retrocedió un 0,8% respecto a marzo, su mayor contracción mensual desde diciembre de 2008. Esta evolución se explica principalmente por la caída de los precios de la gasolina (-20,6% mensual). En contraste, los de los alimentos aumentaron un 2,6% mensual, su mayor incremento desde 1974, siguiendo la misma tendencia que en las principales economías de la Eurozona.

A su vez, la inflación subyacente, que excluye alimentos frescos y energía, retrocedió hasta un 0,4% mensual en abril, registrando su mayor caída histórica desde que comenzó a elaborarse la serie en 1957. Destacan los descensos de los precios de los seguros de vehículos (-7,2% mensual) y de las tarifas aéreas (-15,2% mensual). Así, en términos interanuales la inflación subyacente se situó en un 1,4%, 0,7 pp inferior a la de marzo (2,1% interanual).

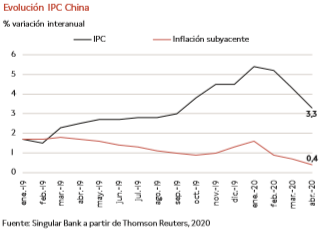

Esta evolución de precios a la baja también se observó en China, a pesar de su progresiva reactivación económica tras la eliminación de las medidas de confinamiento. En abril, su inflación se redujo hasta un 3,3% interanual, frente al 4,3% registrado el mes anterior, reflejando la debilidad de su demanda tanto interna como externa.

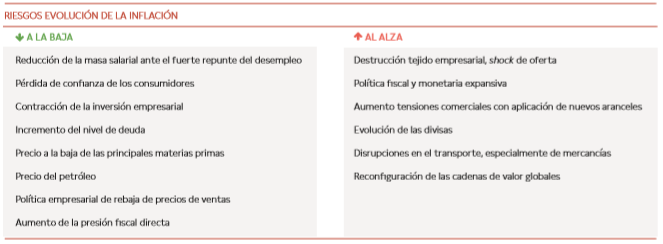

La tendencia a la baja de los precios tanto en las principales economías avanzadas como en las emergentes muestra un riesgo creciente de deflación a corto plazo, en un entorno de fuerte recesión económica marcada por una significativa reducción de la masa salarial, la pérdida de confianza de los consumidores, la caída del precio del petróleo y la contracción de la inversión empresarial, entre otros factores. Si bien, a medio plazo, existen factores que podrían impulsar su crecimiento en un escenario de recuperación a partir de 2021.

Expectativas de comportamiento de los consumidores ante el Covid-19

La crisis sanitaria del coronavirus ha supuesto una disrupción sin precedentes tanto en el ámbito económico como social, donde las medidas de confinamiento adoptadas por los Gobiernos han alterado nuestra actividad diaria.

A medida que los países avanzan progresivamente en sus planes de desescalada, los consumidores y las empresas comienzan a mostrar expectativas más positivas respecto al control de la pandemia y la gradual reactivación económica en los próximos meses. En EEUU, según el indicador de la Federación Nacional de Negocios Independientes (NFIB), un 29% de los propietarios de pequeñas empresas se mostró optimista respecto a una mejora de la situación económica en los próximos 6 meses, alcanzando el mayor porcentaje desde octubre de 2018.

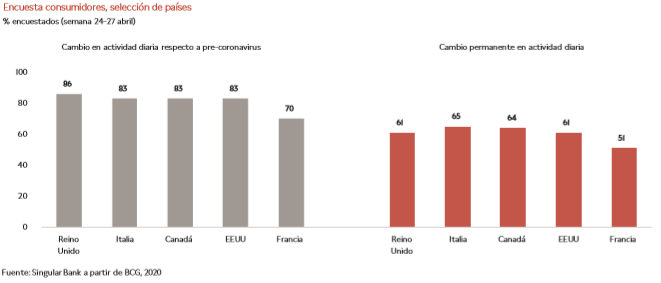

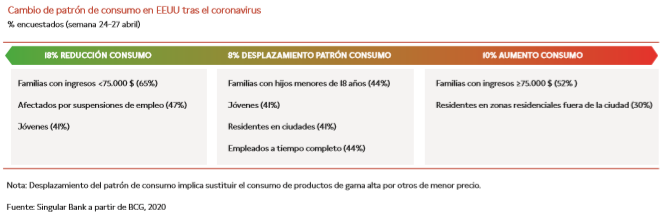

Sin embargo, desde el inicio de la pandemia se han producido significativos cambios en el comportamiento y en el patrón de consumo de los hogares que determinarán la configuración de una nueva normalidad a corto plazo. Según Boston Consulting Group (BCG) en una encuesta realizada entre el 24 y el 27 de abril en 5 economías avanzadas (Reino Unido, Italia, Canadá, EEUU y Francia), más del 70% de los consumidores considera que sus actividades diarias han cambiado en esta crisis sanitaria, y más de un 50% de ellos prevé que estos cambios serán permanentes, respuestas enmarcadas en un contexto de incertidumbre y fuerte deterioro de sus expectativas.

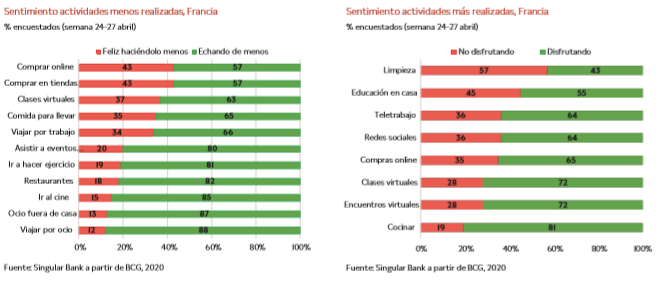

Sin embargo, si bien en las últimas semanas se han producido numerosos cambios en los patrones de comportamiento y gasto, el sentimiento de los consumidores ante las actividades que realizan menos durante el confinamiento anticipa que muchos de ellos no se han consolidado. Por tanto, previsiblemente éstas se retomarán paulatinamente tras la desescalada y a medida que se recupere la confianza hacia el futuro. Entre ellas, destacan los viajes, las actividades de ocio fuera de casa (conciertos, museos, ect.), ir al cine y a restaurantes o asistir a eventos deportivos. Adicionalmente, se verán reforzadas las áreas relacionadas con las tecnologías de la información y el comercio electrónico.

La recuperación de la actividad en los sectores de servicios más afectados por la pandemia estará condicionada al control de la crisis sanitaria y a la eficiencia de las políticas económicas adoptadas, y no tanto, a priori, por cambios profundos en los hábitos de consumo. Según BCG, hasta el momento un 64% de los encuestados en EEUU no ha manifestado cambios en su patrón de consumo, mientras que un 18% lo ha reducido y un 10% lo ha aumentado. A su vez, un 8% ha sustituido el consumo de productos de gama alta por otros de menor precio.

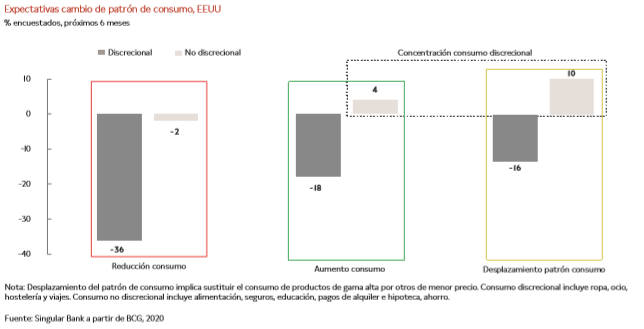

Los cambios en el patrón de consumo en los próximos 6 meses implicarán previsiblemente un aumento del consumo básico (alimentos, seguros, educación, pagos de alquiler o hipoteca, educación, ahorro, entre otros), mientras que tenderá a reducirse el consumo discrecional (ropa, ocio, hostelería, viajes).

Mercados financieros

Entre el 7 y el 13 de mayo, los principales mercados financieros de Europa y EEUU han registrado un comportamiento bajista, en una semana marcada por el temor a una nueva ola de contagios, tras la relajación de las medidas de confinamiento y los repuntes en Corea del Sur, China y Alemania. Un escenario que podría generar una contracción económica todavía mayor de la proyectada por los organismos internacionales. En este contexto, en EEUU se ha abierto un debate sobre la posibilidad de que la Reserva Federal pudiera situar su tipo de interés oficial en terreno negativo. Sin embargo, esta opción ha sido descartada por su presidente, Jerome Powell, quien ha advertido sobre la necesidad de adoptar nuevos estímulos fiscales ante el deterioro de sus perspectivas económicas y laborales.

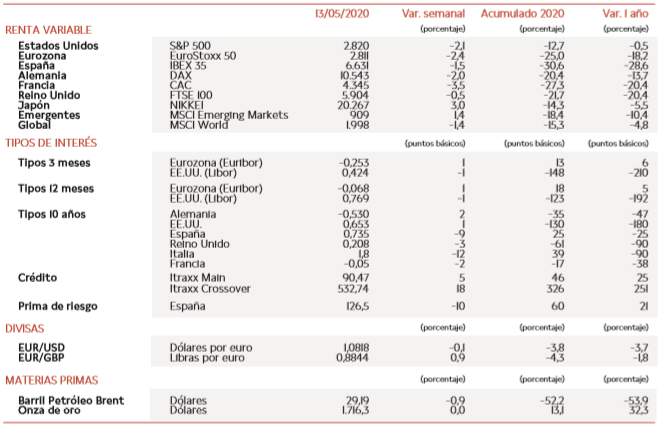

Hasta el miércoles 13 de mayo, los mayores retrocesos de las principales bolsas europeas se han registrado en Francia (-3,5%), Alemania (-2%) y España (-1,5%). En el conjunto de la Eurozona, el EuroStoxx 50 ha caído un 2,4%, en línea con el S&P 500 (-2,1%), ambos índices con pérdidas superiores a las del MSCI World (-1,4%). Por su parte, el Footsie inglés ha mostrado un descenso más moderado, de un 0,5%. En contraste, el Nikkei 225 japonés y el MSCI Emerging Markets se han revalorizado un 3% y un 1,4%, respectivamente.

En renta fija, en el mercado de deuda soberana europea han predominado las caídas de TIRes, a excepción del bono alemán, tras el apoyo de la Comisión Europea al BCE el pasado fin de semana, defendiendo la legalidad de su programa de compra de deuda pública ante la sentencia del Tribunal Constitucional de Alemania. En concreto, la rentabilidad del bono italiano a 10 años ha retrocedido 12 pb hasta un 1,8% y la del bono español a 10 años 9 pb hasta un 0,735%. En contraste, la TIR del Bund alemán ha repuntado 2 pb hasta un

-0,53%. Fuera de la Eurozona, la TIR del Treasury americano a 10 años se ha situado en un 0,653% (+1 pb) y la del Gilt británico en un 0,208% (-3 pb).

En materias primas, el precio del petróleo Brent ha retrocedido ligeramente (-0,9%) hasta 29,19 $ por barril, en una semana en la que la OPEP ha actualizado a la baja sus estimaciones de la demanda global de crudo, alertando de un mayor impacto de la pandemia en el 2T de 2020 que podría contraer la demanda en 9 millones de barriles diarios (mbd), frente a su anterior proyección de 6,85 mbd. Todo ello a pesar del anuncio de nuevos recortes de producción por parte de Arabia Saudí (1 mbd), Emiratos Árabes Unidos (100.000 barriles diarios) y Kuwait (80.000 barriles diarios), y de la reducción de los inventarios semanales de crudo de EEUU (-0,745 millones de barriles), frente al aumento de 4,59 millones en la semana anterior.

Por otro lado, el precio de la onza de oro se ha mantenido en torno a 1.716 dólares. En el mercado de divisas, marcado por la negativa de la Fed a recortar sus tipos de interés oficiales por debajo del 0% por primera vez en su historia y el temor a un rebrote de la pandemia, el cruce eurodólar se ha estabilizado en torno a 1,08 dólares por euro (-0,1%). En contraste, la divisa europea se ha apreciado un 0,9% frente a la libra esterlina.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.