¿Te has preguntado alguna vez por qué hay muchos inversores que pierden sistemáticamente su dinero al invertir? ¿has pensado que una parte del fracaso puede ser nuestra propia naturaleza?

Nos dicen que la economía es una ciencia y que los mercados son eficientes. Entonces, si esto es así y todo está regido por las matemáticas ¿por qué se emplean términos como euforia y pánico para explicar los vaivenes de la Bolsa?

El factor humano se está estudiando cada vez más y es que conocer nuestras limitaciones y cómo influyen en la toma de decisiones nos ayudará a invertir mejor. Para empezar, no somos tan racionales como creemos ser, si lo fuéramos, nadie fumaría, haríamos deporte a diario y seguiríamos a raja tabla todos los consejos para una vida sana, ¿no?

Por tanto, vamos a ver los errores en los que podemos incurrir, precisamente, por ser humanos:

- Errores por autoengaño: cuando tomamos una decisión no somos críticos y consideramos que es lo mejor que podíamos hacer, de manera que buscamos siempre los argumentos que ratifiquen dicha decisión.

- Errores por procesamiento de la información: muy relacionada con la anterior, nos dice que prestamos una atención selectiva y procesamos la información de lo que confirma nuestras decisiones y creencias. ¿Y por qué hacemos esto? Para alimentar nuestro ego y seguir justificando que la decisión fue correcta de manera que no nos exponemos a la información contraria y persistimos en el error.

- Errores por miedo: lo que vienen a decir este tipo de errores es que somos resistentes al cambio por naturaleza, lo que hace que caigamos en la trampa de ser muy asustadizos ante lo desconocido y profundamente conservadores en nuestras convicciones aunque éstas no tengan base o sean erróneas. O dicho de otro modo, somos impacientes a corto plazo y muy tolerantes a largo plazo.

- Errores por influencia social: ¿dónde va Vicente? donde va la gente… y es que somos seres sociales, nos fijamos en lo que hacen los demás y copiamos sus conductas creyendo que si todo el mundo lo hace, será por algo. Damos más peso a lo que piensa/hace la mayoría simplemente por ser mayoría y pensamos que nosotros somos los que estamos equivocados.

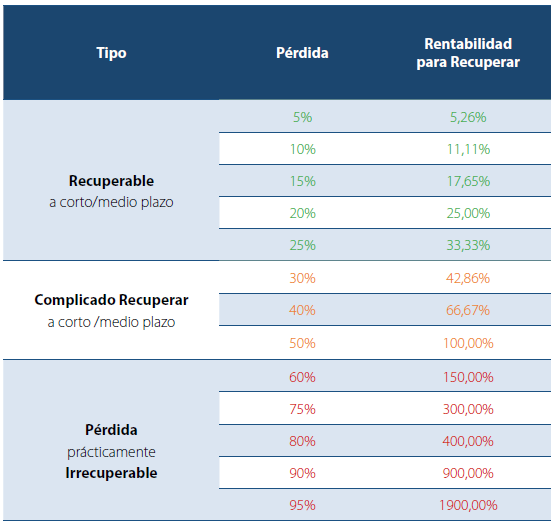

Ahora que ya sabemos un poco más de nosotros mismos, hay un error a evitar ya que puede ayudarte a minimizar las pérdidas y que quizá nadie te haya dicho hasta ahora, el concepto de pérdida irrecuperable: una vez tomada la decisión, seguimos buscando motivos para mantener la inversión y además, cuanto mayor es la pérdida, más nos resistimos a vender y cuanto más la mantenemos, más perdemos ¿te suena? ¿te ha pasado alguna vez? Pues he aquí un consejo para evitar este error: no hay rentabilidad esperada por la que merezca la pena asumir tanto riesgo, porque a partir de un determinado porcentaje de pérdida, se necesitaría un rebote de la bolsa de 3 dígitos y esto no es algo en absoluto común. Creélo, es imposible ganar siempre en bolsa, ni el mejor de los inversores lo hace. En realidad, el inversor de éxito no es aquel que no pierde mucho, sino el que pierde poco cuando la evolución de la acción le es desfavorable y, en cambio, gana mucho cuando su pronóstico es acertado.

Por tanto, para evitar que caigas en este error, esperamos que esta tabla te ayude a discernir y a controlar mejor el riesgo.

Esperamos que la próxima vez que inviertas, tengas esto en cuenta y sigas el consejo de Warren Buffet:

Para invertir en bolsa, no se trata de ser el más inteligente, sino el más disciplinado.

Ahora, ¿quieres probar si tu mente a ti también te juega malas pasadas? Haz este test y descúbrelo.