The Walt Disney Company (NYSE; DIS; US2546871060) es un conglomerado de empresas dedicada a los estudios de cine, parques temáticos, televisión y servicios de streaming. Es líder mundial en cuanto a la parte de parques temáticos y cruceros con temática familiar. Adicionalmente, distribuye de merchandising a través de tiendas online y comercio tanto minorista como mayorista. En este post presentamos los resultados de Disney, del segundo trimestre.

Disney presentó ayer los resultados correspondientes a su tercer trimestre fiscal de 2024. El beneficio neto del trimestre fue de 2.651 millones USD, mientras en el mismo trimestre el pasado ejercicio había obtenido unas pérdidas de 460 millones. El BPA asciende a 1,43 USD, frente a los -0,25 USD del mismo trimestre de 2023. Los ingresos crecieron un +3,7% interanual, hasta los 23.155 millones USD, superando ligeramente las previsiones.

Resultados 3T 2024

La empresa destacó el buen desempeño del segmento de Entretenimiento, que logró en el trimestre unos ingresos de 10.580 millones USD (+4% interanual), impulsado por un incremento del +15% interanual en los ingresos del negocio DTC (directo al consumidor, es decir, servicios de entretenimiento vía streaming), hasta los 5.805 millones, reduciendo las pérdidas del trimestre a -19 millones frente a los -505 del 3T 2023. El beneficio reportado por el segmento de entretenimiento creció un +194% hasta los 1.201 millones USD.

El número de suscripciones a Disney+ creció +1%, hasta los 118,3 millones, mientras que Hulu lo hizo +2% hasta los 51,1 millones.

El segmento de deportes, donde se incluye ESPN, logró unos ingresos de 4.558 millones (+5% interanual), pero su beneficio se redujo un -6%.

En cuanto al segmento de Experiencias (incluye parques temáticos, cruceros, etc), el negocio de los parques temáticos en EEUU ha visto cómo se ha desacelerado la demanda. No obstante, los ingresos han crecido un +2% hasta los 8.386 millones USD, si bien el beneficio aportado por este segmento ha disminuido un -3% interanual, hasta los 2.222 millones.

Pese al buen desempeño de la división de entretenimiento durante el trimestre, las previsiones para el cuarto trimestre son de un crecimiento modesto en el número de suscriptores a Disney+. Además, la compañía espera una moderación de la demanda en el segmento de Experiencias, por lo que prevé que sus ingresos disminuyan en el próximo trimestre en términos interanuales, por la menor demanda en EEUU, los Juegos Olímpicos de París (que implican una reducción de los viajes convencionales) y la situación económica de China.

La acción cerró la sesión de ayer con una caída del -4,43% tras la presentación de resultados, ya que las modestas previsiones y la posible debilidad del segmento de Experiencias no han convencido al mercado.

Análisis fundamental

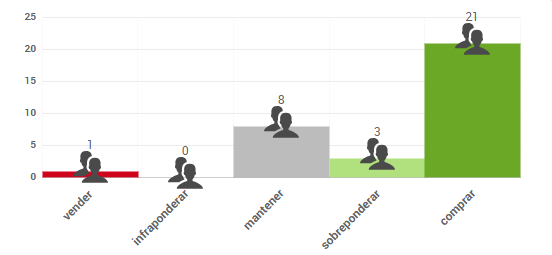

Según el consenso de analistas que recoge FactSet, el precio objetivo promedio se sitúa en 124 $, lo que supondría un potencial de revalorización del 44%. Las opiniones de los analistas que publica FactSet se distribuyen de la siguiente forma:

Análisis técnico

El valor cotiza dentro de un amplio rango lateral, entre la zona de 79 y la zona de 126. A corto plazo, ayer perdió el soporte de 88,69, por lo que podríamos situar un objetivo bajista en la zona de 79, en las cercanías de su soporte de largo plazo.

Nicolás López se incorporó al equipo de Singular Bank en 2020 como Director de Análisis en Renta Variable. Experimentado Gerente de Inversiones con un historial demostrado de trabajo en la industria de servicios financieros.

Fuertes habilidades analíticas con experiencia como analista, administrador de carteras y fondos y asesor de inversiones.