Uno de los motivos principales que lleva a la mayoría de pequeños inversores a preocuparse por la inversión es para velar por su seguridad económica tras llegar a la edad de jubilación. Aunque en España tenemos un sistema garantizado de pensiones, muchos pequeños ahorradores sospechan que necesitarán complementar su renta al jubilarse para poder mantener el mismo nivel de vida al que han estado acostumbrados durante sus años laborales.

La importancia de una buena planificación

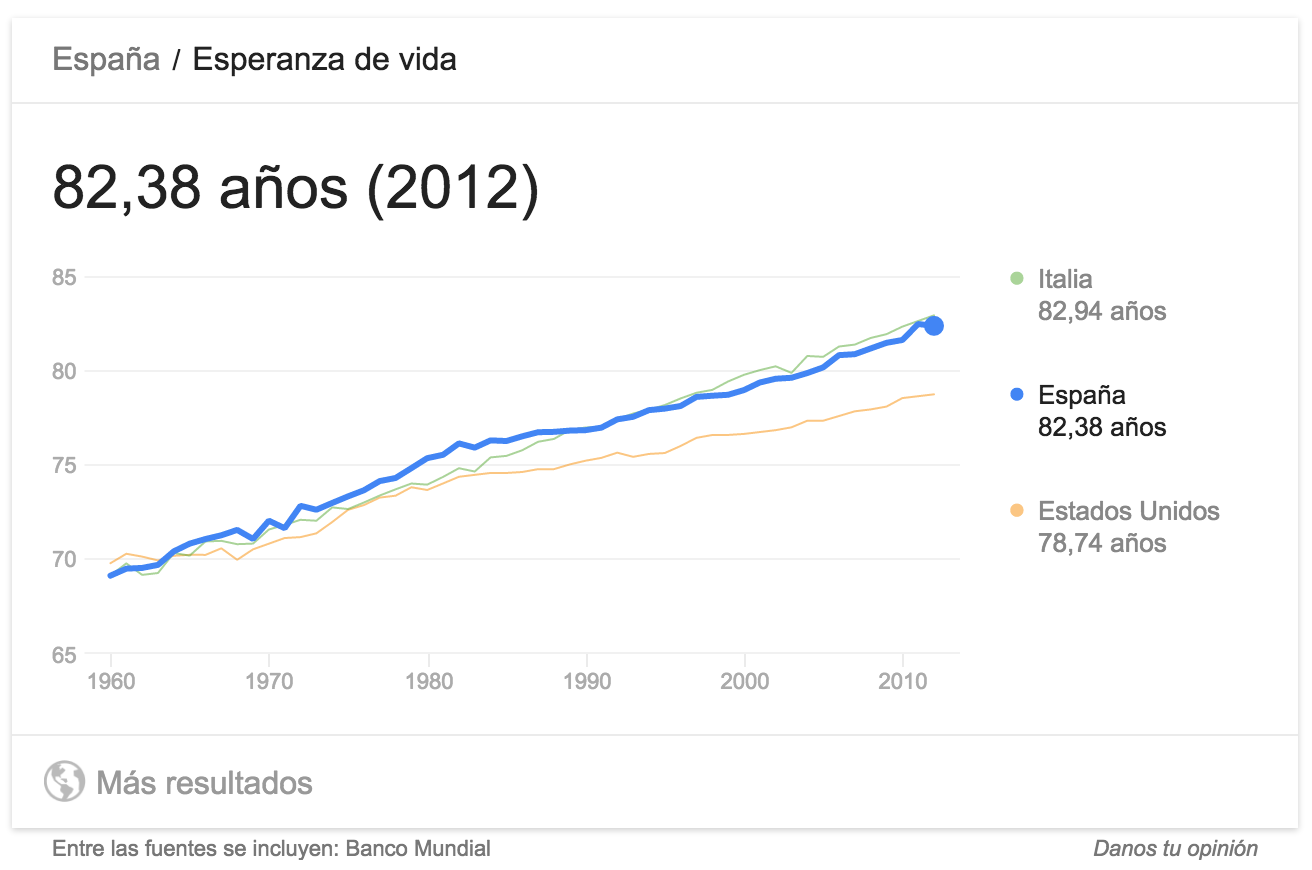

A la hora de establecer un plan para poder cubrir nuestras necesidades llegada la jubilación uno de los factores claves es tener en cuenta cuántos años debemos estirar nuestro capital ahorrado. La esperanza de vida en España es de un poco más de 82 años, según el Banco Mundial. Sin embargo hay que tener en cuenta que este dato es una media y que es posible que vivamos bastantes más años. Además, la media ha ido aumentando paulatinamente de forma continuada, y es muy probable que lo siga haciendo gracias a los avances tecnológicos, farmacéuticos y de calidad de vida en general.

(Fuente: Google)

(Fuente: Google)

Para complicar más el tema, con la edad pueden aparecer gastos necesarios con los que ahora no contamos (residencias, cuidadores, tratamientos…). La industria de la salud ha aumentado muchísimo su oferta en los últimos años y en la actualidad disponemos de servicios que pueden ser interesantes, pero estos servicios vienen a un coste, y no suele ser económico. Si estamos todavía lejos de la jubilación, podemos contar con que de aquí a que llegue el momento la industria habrá avanzado y nos ofrecerá todavía más servicios.

Atentos a los peligros

La mayoría de inversores a la hora de planificar su jubilación centra su atención en cómo ahorrar lo suficiente durante su vida laboral. Se preocupan por acumular una cantidad suficiente para que llegado el momento puedan pasar de ahorrar a poco a poco disponer de ese capital e ir complementando su correspondiente pensión en función de sus necesidades.

Sin embargo hay un problema mucho más común en la planificación de la jubilación y menos evidente. El problema está relacionado con cómo gestionamos el dinero una vez llegados al momento de la jubilación. Durante los años laborales muchos inversores son conscientes de las ventajas de la renta variable a largo plazo y optan por tolerar un poco más de volatilidad en su cartera, buscando la rentabilidad ya sea mediante la inversión en acciones individuales o en fondos de renta variable siguiendo una estrategia activa o pasiva.

Cuando llegamos a la edad de jubilación muchos inversores cambiamos nuestra forma de pensar y optamos por reestructurar nuestro patrimonio sobreponderando activos históricamente menos volátiles como pueda ser la renta fija. Esto nos da la seguridad de que si la renta variable sufre alguna fuerte oscilación, nuestro patrimonio no se verá tan fuertemente mermado.

El inconveniente con esta forma de pensar es que si el plazo de nuestra jubilación pasa a ser de 30 años (en el caso de que nos jubilemos a los 65 y vivamos hasta los 95), es posible que necesitemos niveles de rentabilidad más altos que los que podemos obtener con la renta fija para cubrir nuestras necesidades. Los trabajadores que se han jubilado recientemente han constatado esta realidad de forma forzosa, ya que con los tipos de interés a niveles históricos tan bajos se han visto obligados a buscar rentabilidad en otra clase de activos.

El pequeño inversor dispone actualmente de muchos vehículos para poder estructurar de forma inteligente su patrimonio, tanto antes como tras llegar a la jubilación. Hay inversores que prefieren recurrir a productos pensados específicamente para la jubilación, como los planes de pensiones y todas sus variantes. Otros prefieren utilizar productos más genéricos como fondos de inversión tradicionales. En cualquier caso, lo importante es asegurar que nuestras necesidades quedan cubiertas y que nuestras expectativas se ajustan a la realidad.

Conclusión

La planificación para la jubilación es algo a lo que le tenemos que dedicar tiempo. Parte del éxito depende de considerar todas las variables que pueden ser relevantes llegado el momento. Conviene evitar caer en algunos errores comunes como son pensar de forma excesivamente cortoplacista al llegar a la jubilación. Con una esperanza de vida cada vez más amplia es importante no subestimar nuestras necesidades futuras, encontrar una relación sensata entre riesgo y rentabilidad, y hacer una planificación coherente.