Muchas veces las personas que se inician en el mundo del Trading, se sorprenden de la importancia de la psicología en el proceso operativo. Ya nos lo enseñó Benjamin Graham, el profesor de Warren Buffett, en su brillante obra “El inversor inteligente”, explicando que el mercado es un maníaco depresivo, al que metafóricamente denomina Mr. Market.

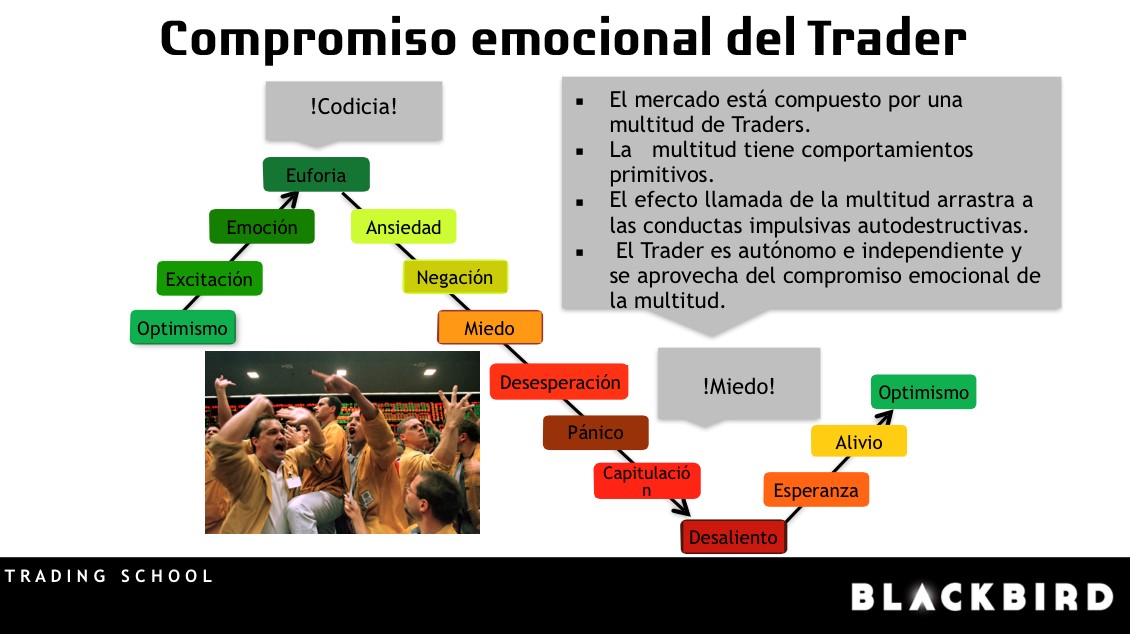

En el mundo de la inversión, el componente emocional es absolutamente clave y de hecho, en Blackbird, hablamos siempre del compromiso emocional del Trader cuando analizamos nuestros gráficos. Las pautas chartistas tratan de identificar el pensamiento propio del mercado y, de algún modo, son patrones conductuales de un grupo, lo que se traduce en psicología de masas. Este suceso hace que los precios se muevan por impulsos y correcciones, lo que se traduce en procesos tales como optimismo, excitación, euforia, codicia, miedo, negación de la evidencia, desesperación, angustia, capitulación, alivio y esperanza. El mercado es una multitud de gente en un entorno especialmente hostil, en el que estamos todos compitiendo y con un ruido mediático que complica siempre la toma de decisiones.

Este año, el mercado ha arrancado, por ejemplo, con una fuerte subida del 20% en el primer trimestre del año, lo que significa que el ritmo anualizado de subidas era cercano al 80%, algo altamente improbable. Estos procesos impulsivos suelen desarrollarse en momentos de excitación, muchas veces provocados por noticias positivas y por un entorno mediático suave que permite a los inversores ganar confianza a medida que los precios se van desarrollando y, por supuesto, llegando a zonas cada vez más altas. El estado emocional se retroalimenta, y el Trader se siente más cómodo habitualmente cuando más peligro hay. Por supuesto, los procesos impulsivos llegan a puntos de saturación y poco a poco el mercado va tomándose descansos.

Charles Dow, en 1920 nos enseñó la primera teoría de análisis técnico y en dicha obra enseñaba aquello de que las tendencias se componen por la suma de impulsos y correcciones, con duraciones de entre 1 y 3 meses y en retrocesos sobre los movimientos dominantes, de un tercio, la mitad o dos tercios del movimiento previo. Esto explica la importancia del control emocional en el mercado, puesto que si miramos el dinero como objetivo final de nuestra operativa, probablemente no logremos gestionar de manera correcta nuestras emociones.

Si antes decíamos que la codicia y la complacencia se apoderan del precio a medida que se desarrolla y que, por lo tanto, los momentos emocionalmente más simples de entrar en el mercado suelen ser los más peligrosos, en los procesos correctivos pasa lo inverso. Las primeras correcciones del mercado suelen negarse y verse simplemente como un pequeño ajuste para seguir subiendo, hasta que la negación de la evidencia se convierte en miedo, y como sabemos, ¡el miedo paraliza!

Es en este entorno en el que poco a poco entramos en fases que pueden llegar incluso a la desesperación y el pánico, momento en el que vendemos nuestras acciones, sin otra razón que aliviar nuestro dolor. Un Trader profesional no puede tomar decisiones aleatorias, ni dejarse llevar por las emociones. Un Trader profesional debe entender el proceso operativo como un conjunto de reglas a desarrollar, sabiendo que lo importante es tener una ventaja estadística que nos permita maximizar la rentabilidad mediante el cociente rentabilidad riesgo.

Como operadores profesionales, tratamos de comprender el compromiso emocional del mercado, buscando puntos de compra y de venta en los momentos en los que el compromiso emocional es más débil y sabiendo cuál es el lado ganador.

Por ejemplo, analicemos en un mercado bajista un inversor que está atrapado en la caída de los precios. Cada nuevo mínimo, el precio le provoca dolor y desesperación. El inversor se siente arrepentido de la decisión tomada y queda atrapado en ver cómo su capital se reduce en cada sesión. A veces, si la volatilidad del mercado es extrema, el inversor puede capitular y vender, como consecuencia de un dolor insoportable.

Cuando el precio rebota y los mínimos cesan, el inversor se siente aliviado, puesto que el miedo se convierte en esperanza, lo que provoca una sensación cercana al optimismo, como consecuencia de un proceso de alivio y esperanza. Sin embargo, este compromiso emocional es débil y si el mercado vuelve a girar, el inversor novel suele recordar nuevamente esa sensación dominante de dolor y arrepentimiento, lo que provoca que se deshaga de manera rápida de sus posiciones.

Es precisamente en estas zonas de alivio y esperanza en las que el inversor más experimentado suele buscar sus puntos de entrada, puesto que este proceso emocional débil es el principal catalizador de que las tendencias se retroalimenten mientras el ciclo económico se expande o se contrae, formando tendencias alcistas o bajistas respectivamente.

Por este motivo, yo me especialicé en Psicotrading, y es esencial en un proceso especulador completo, puesto que entender el chartismo como una ciencia de análisis que interpreta las conductas del grupo ayuda a gestionar nuestras emociones, con el único propósito de aplicar las reglas de nuestro sistema de Trading bajo una estricta disciplina para poder lograr lo único que buscamos diariamente: ¡la consistencia!

Trader profesional & Markets Analyst. Economist & MBA. Entrepreneur, Co-Founder CEO of BLACKBIRD Wealth Management