BANKINTER (BME; BKT; ES0113679I37) es el sexto banco por tamaño del sistema financiero español, el cuarto por capitalización bursátil y el primero por rentabilidad y por calidad de activos. Con presencia en España, Portugal, Irlanda y Luxemburgo, Bankinter basa su estrategia en diferentes líneas de negocio complementarias entre sí.

Resultados Bankinter 4T 2023

Bankinter ha publicado unos sólidos resultados de 2023 que confirman la positiva evolución de su negocio en el conjunto del año. El beneficio neto en 2023 ha crecido un 51%, impulsado por el aumento del margen de intermediación y el crecimiento en todas las geografías y líneas de negocio. El margen de intermediación ha crecido un 44% gracias al aumento de los tipos de interés. El margen antes de previsiones ha crecido un 43% en el conjunto del año. El ROE en 2023 es del 17% y la tasa de morosidad se mantiene baja, en el 2,1%, con una cobertura del 65%.

Los resultados del 4T reflejan la tendencia a la desaceleración del margen de intermediación, como consecuencia de la estabilización de los tipos de interés, con un crecimiento del 1% respecto al trimestre anterior. Por su parte, las comisiones registran una aceleración del crecimiento y crecen un 6,5% respecto al trimestre anterior. La caída de ingresos por operaciones financieras en el 4T (de carácter más volátil), se traducen en una caída de los ingresos totales de un 10% respecto al 3T.

El factor más negativo en el 4T ha sido el fuerte crecimiento de los gastos de explotación. El banco lo atribuye por un lado a las dinámicas propias del contexto inflacionista, pero aumentado por factores no recurrentes, como han sido los pagos de una retribución variable superior a la presupuestada por los objetivos alcanzados y el impacto de la puesta en marcha de una Joint Venture con Sonae en Portugal. El comportamiento de la morosidad sigue siendo positivo, con el coste del crédito muy estable y unas provisiones en el 4T ligeramente por encima del 3T.

Expectativas 2024: el crecimiento de la actividad toma el relevo del aumento de los tipos de interés como motor del crecimiento

Las previsiones del banco para 2024 muestran un beneficio neto superior al obtenido en 2023, en todas las geografías y líneas de negocio, con una recuperación en hipotecas tras la caída de 2023.

Asimismo, se prevé un crecimiento de los depósitos de un dígito medio y resiliencia en el margen de clientes, pese a posibles rebajas de tipos. Espera que el aumento de la actividad permita una margen de intermediación estable o ligeramente positivo.

El crecimiento previsto por Bankinter en los ingresos por comisiones es de un dígito alto, mientras espera que el crecimiento de los costes sea de un dígito medio-bajo, en línea o inferior a los ingresos.

Las previsiones muestran un coste del riesgo estable y un ROE sostenible en los próximos años por encima del 15%.

Este escenario se basa en las expectativas de que el BCE rebaje los tipos de forma moderada en 2024, entre 1 y 3 rebajas en el año.

Una vez que el proceso de subidas de tipos queda atrás, el escenario para los próximos años sería de un nivel moderadamente más bajo de los tipos de interés, pero superior al de la década anterior. En este contexto, la clave para Bankinter es que sea capaz de mantener las tasas de crecimiento de la actividad en todos sus negocios de en torno al 5% anual, como es su objetivo. En un contexto de estabilidad económica y fortaleza del mercado laboral, que mantenga estable el coste del crédito, este escenario permitiría mantener un crecimiento del beneficio estable del orden del 5% anual en los próximos años, quizás con la excepción de 2024 en que podría ser algo inferior por el ajuste sufrido por el Euribor al final de 2023.

La valoración actual, con un PER estimado para 2024 de 6x y rentabilidad por dividendo del 8% para un ROE sostenible >15%, sería muy atractiva en ese escenario, que estaría descontando una tendencia a la baja del beneficio en los próximos años en un contexto de rebajas de tipos más agresivas. En consecuencia, en nuestro escenario base en que los tipos de interés se estabilizan en niveles relativamente altos, Bankinter ofrece una rentabilidad potencial para el accionista superior al 10% anual en los próximos años.

Análisis fundamental

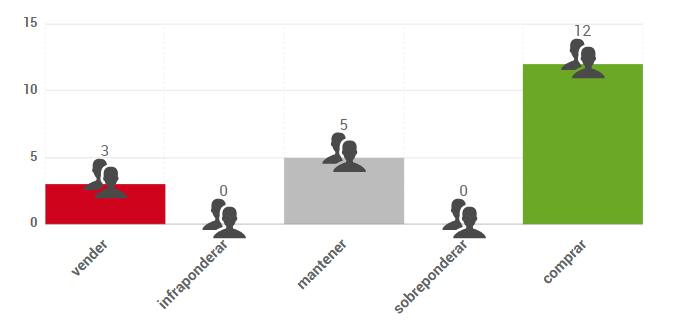

El consenso de analistas de FactSet otorga al valor un precio objetivo de 7,86 €, lo que supondría un potencial de revalorización del 37%. Las opiniones de los analistas se distribuyen de la siguiente forma:

Análisis técnico

Bankinter cotiza en el rango 5 – 6,95, aunque en los últimos meses estaba consolidando por encima de la zona de 5,75. Será relevante ver si este nivel de soporte funciona para frenar la caída tras la presentación de resultados, si lo pierde, podría ir a testear niveles inferiores de soporte. De mantenerse por encima, no habría cambios en el rango lateral y podríamos fijar un primer objetivo alcista a corto plazo en 6,20 y potencialmente en 6,50 y 6,90 a medio-largo plazo.

Singular Bank no está recomendando la compra de este valor en concreto. Este comentario tiene fines exclusivamente informativos, no pudiendo ser considerado en ningún caso como un elemento contractual, una recomendación, un asesoramiento personalizado o una oferta de inversión. El presente informe, propiedad de SINGULAR BANK S.A.U (Singular Bank), contiene información obtenida de fuentes consideradas como fiables. Las opiniones y estimaciones aquí realizadas pueden ser modificadas sin previo aviso. Rentabilidades pasadas no son un indicador fiable de rentabilidades futuras. Esta información tampoco puede considerarse como sustitutiva de los Folletos del Emisor o de cualquier otra información legal preceptiva, por lo que te recomendamos que consultes dicha información antes de llevar a cabo cualquier decisión de inversión. Dicha información legal está a tu disposición en www.cnmv.es.

Nicolás López se incorporó al equipo de Singular Bank en 2020 como Director de Análisis en Renta Variable. Experimentado Gerente de Inversiones con un historial demostrado de trabajo en la industria de servicios financieros.

Fuertes habilidades analíticas con experiencia como analista, administrador de carteras y fondos y asesor de inversiones.