Es el operador del sistema eléctrico español, hasta 2008 constituía un monopolio legal y sus ingresos son en mayor parte regulados por el gobierno y la CNMC. Emplea a más de 1.800 personas. Aunque su operativa se da en más de un 80% en España, también opera en otros países como Perú, Brasil y Chile.

Situación de la compañía

Tomando como referencia los resultados que presentó a cierre del primer trimestre del ejercicio 2023, observamos unos ingresos ligeramente por encima de lo esperado. Batió las expectativas de resultado neto gracias a unos menores gastos por depreciaciones y amortizaciones. Los ingresos crecieron en un 3% en variación interanual, su línea de negocio de mayor contribución al total de ingresos procede de la gestión y operación de infraestructuras eléctricas, cuyos ingresos ascienden a 409 millones de euros, siendo el total de la compañía de 516,9 millones. Su segmento que más crece es Transmisión eléctrica internacional, que con respecto al año anterior se ha incrementado en un 43% hasta los 38 millones de euros.

La fuente de energía que más ha sido demandada dentro de la generación nacional ha sido la eólica, aunque es reseñable el crecimiento que está teniendo la energía solar, gracias al aumento en un 43% de la generación eléctrica basada en estas tecnologías. Asimismo, la energía hidroeléctrica ha presentado un fuerte impulso, aumentando un 70% con respecto al año anterior.

Por otra parte, presentó un incremento en sus partidas de gasto, en parte fomentados por los costes del proyecto Chira-Soria, el cual consiste en una central hidroeléctrica cuyos costes han ascendido a 13,3 millones de euros, iniciado en el primer trimestre de este año, por lo que la diferencia de costes operativos se cifra en un incremento de un 3%. Otras inversiones con fuerte presencia en el primer trimestre del año se han dado dentro del negocio regulado en España y en su área satelital. Por la parte de la gestión y operación de infraestructuras eléctricas en España, la cifra de inversiones acometidas asciende a 114 millones de euros, un 33% superiores con respecto al año anterior. Por otro lado, el negocio satelital ha presentado inversiones por más de 29 millones de euros, explicado por el lanzamiento del satélite Amazonas Nexus, el cual brinda servicios de movilidad y telecomunicaciones.

A cierre del primer trimestre, la totalidad de la deuda financiera reportada por la empresa estaba situada en vencimientos a largo plazo. El saldo medio de la deuda financiera bruta se reduce en más de 400 millones con respecto al año anterior. No obstante, existe un encarecimiento de esta, siendo el coste medio un 2% superior, compensado por unos mejores ingresos financieros derivados de la tesorería.

El resultado neto de la compañía se situó en 180,4 millones de euros, ligeramente inferior en variación interanual, en parte explicado por la variación de los resultados atribuidos a intereses minoritarios. Cabe recordar que este tipo de compañías se encuentran fuertemente afectadas por los cambios en los sistemas regulatorios, tanto en su división nacional como en otros países. De la misma forma, los cambios en el marco fiscal pueden afectar de igual manera en la obtención de resultados de la compañía. Otros riesgos asociados a su evolución los podemos situar en las condiciones climáticas.

La rentabilidad por dividendo es elevada, superior al 6,50% a los precios actuales. La compañía presentará el próximo 26 de julio los resultados correspondientes a la primera mitad del año.

Análisis fundamental

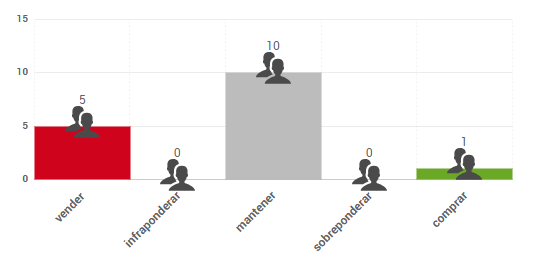

El consenso de analistas de Factset otorga a la acción un precio objetivo de 16,68 €, con un potencial de revalorización del 11%. La mayoría de las opiniones de los analistas que siguen el valor se concentran en “Neutral/Mantener”:

Análisis técnico

La tendencia es bajista, desde el doble techo que marcó en agosto. En las últimas dos sesiones, el valor parece estar intentando rebotar sobre un soporte relevante en los 14,68, nivel donde se detuvo la fuerte caída que tuvo entre agosto y octubre del año pasado. El objetivo a corto plazo sería volver a su resistencia en 16,70, nivel que no ha logrado superar en los últimos meses.

De perder la zona de 14,68, no encontramos soportes hasta los 13,55. Una posible estrategia sería una entrada a los precios actuales con stop por debajo de 14,68 y objetivo en las proximidades de 16,70.

Singular Bank no está recomendando la compra de este producto en concreto. Este comentario tiene fines exclusivamente informativos, no pudiendo ser considerado en ningún caso como un elemento contractual, una recomendación, un asesoramiento personalizado o una oferta de inversión. El presente informe, propiedad de SINGULAR BANK S.A.U (Singular Bank), contiene información obtenida de fuentes consideradas como fiables. Las opiniones y estimaciones aquí realizadas pueden ser modificadas sin previo aviso. Rentabilidades pasadas no son un indicador fiable de rentabilidades futuras. Esta información tampoco puede considerarse como sustitutiva de los Folletos del Emisor o de cualquier otra información legal preceptiva, por lo que te recomendamos que consultes dicha información antes de llevar a cabo cualquier decisión de inversión. Dicha información legal está a tu disposición en www.cnmv.es.

Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank S.A.U.

En Singular Bank desde el año 2009, actualmente como Responsable de Oferta Digital de Productos de Trading. Cuenta con la licencia de Operador de Bolsa y Operador de Derivados y está titulado por AFI como Asesor Financiero. Ha colaborado como formador en diferentes cursos y másteres relacionados con los mercados financieros, el análisis técnico y los productos complejos.