La adopción de medidas de confinamiento en las principales economías avanzadas tras la propagación del Covid-19 a nivel global ocasionó una paralización de la actividad socioeconómica sin precedentes concentrada fundamentalmente en la primera mitad de marzo y en abril.

Si bien se han observado fuertes desplomes de la actividad económica en la mayoría de los países europeos, España ha destacado entre las economías con caídas más significativas tanto de producción industrial como de ventas minoristas desde que se declaró el estado de alarma el pasado 14 de marzo, y especialmente ante el cierre de los negocios no esenciales entre el 30 de marzo y el 9 de abril.

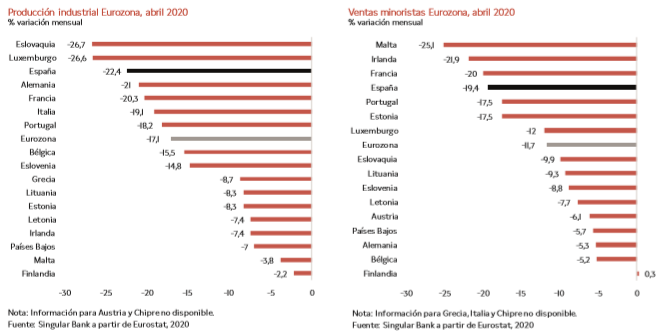

En abril la producción industrial del conjunto de la Eurozona se contrajo un 17,1% respecto al mes anterior, su mayor caída histórica desde que comenzó a elaborarse la serie en 1991, y más de cuatro veces superior a los retrocesos registrados durante la pasada crisis financiera (-4,1% en enero de 2009). En el caso de España, según Eurostat, el desplome alcanzó un 22,4% mensual, sólo superado por los de Eslovaquia (-26,7%) y Luxemburgo (-26,6%).

Paralelamente, el volumen de comercio minorista en España se redujo un 19,4% en abril, 7,7 pp por encima del promedio registrado en la Eurozona (-11,7% mensual).

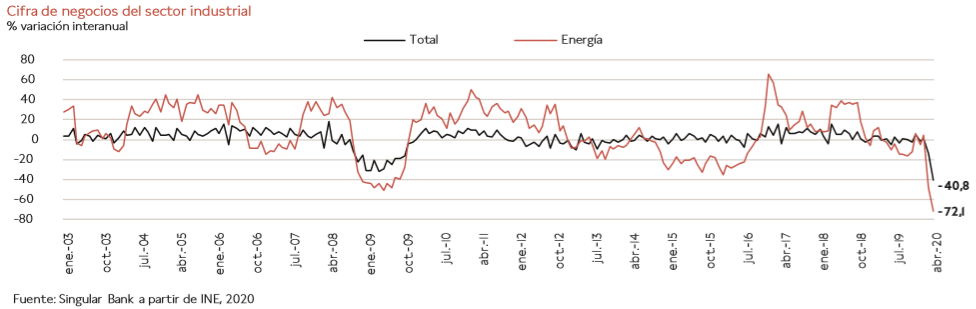

En este contexto, las empresas españolas han experimentado caídas históricas de sus ingresos y sus cifras de facturación. La disminución de la demanda ante la situación de confinamiento y la paralización casi total del tejido empresarial en la primera mitad del mes de abril provocó una reducción de la facturación de las compañías de un 40% interanual, frente a un 18,4% en marzo.

En el sector manufacturero, la cifra de negocios disminuyó un 40,8% interanual. Destacó principalmente la de la industria energética (-72,1% interanual) condicionada por la menor actividad de las refinerías y la bajada de los precios del petróleo.

Por ramas de actividad, la más afectada fue la industria automovilística, cuya facturación disminuyó un 90,5% interanual en abril ante el cierre de plantas de producción. Asimismo, las compañías de fabricación de ropa, joyas y bisutería, calzado y muebles experimentaron descensos en sus cifras de negocio superiores al 70% interanual. Por su parte, la industria alimentaria registró una disminución más moderada de un 6,4% frente a abril de 2019. En contraste, la de productos farmacéuticos aumentó su facturación un 5% interanual.

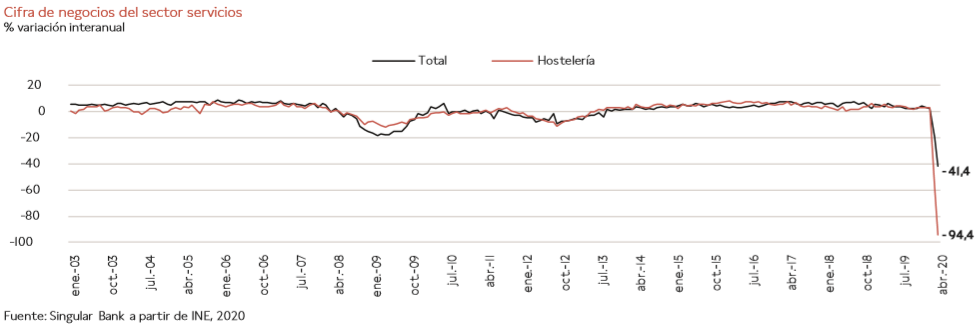

Al mismo tiempo, los ingresos de las compañías del sector servicios, que ya habían sufrido un fuerte impacto en marzo con dos semanas de confinamiento, profundizaron su contracción en abril hasta un 41,4% interanual (frente a -19,9% interanual el mes anterior), superando la del sector manufacturero. A pesar de que algunos sectores pudieron reincorporarse paulatinamente a la actividad desde mediados de abril, los establecimientos de hostelería, restauración y comercio permanecieron cerrados al público, si bien algunos prestaron servicios online o a domicilio.

Las actividades vinculadas con el turismo redujeron su facturación más de un 90% respecto al mes anterior, destacando los servicios de alojamiento (-95,9%), restaurantes (-93,7%) y agencias de viajes y operadores turísticos (-92,3%). Por su parte, en la rama de comercio la actividad más afectada fue la venta de vehículos y motos (-84,4%). En transporte, los ingresos de los servicios de pasajeros (terrestre, ferrocarril, aéreo, taxi) disminuyeron más de un 70% interanual.

Previsiones del Fondo Monetario Internacional (FMI)

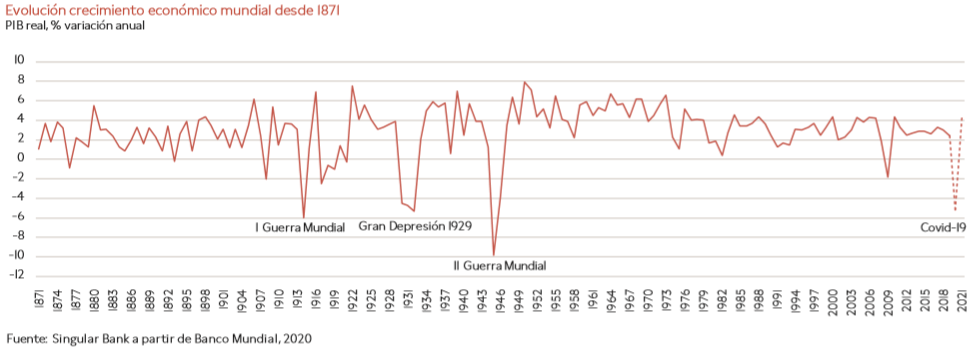

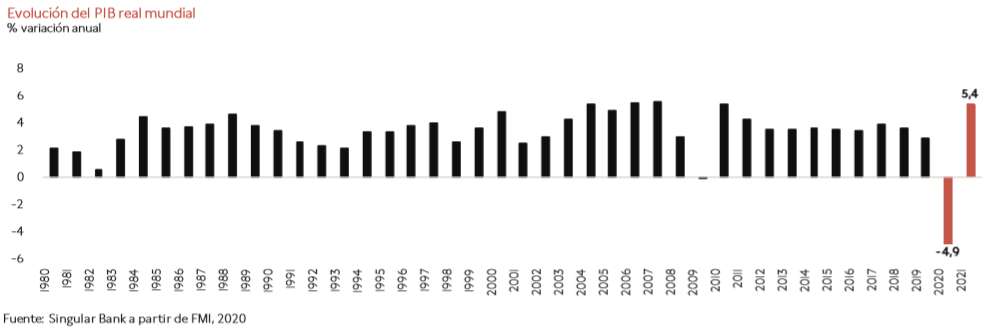

La actualización de las previsiones de crecimiento económico mundial del FMI ha confirmado, al igual que la OCDE y el Banco Mundial, que el mundo afronta la crisis sincronizada más profunda en tiempos de paz desde 1871.

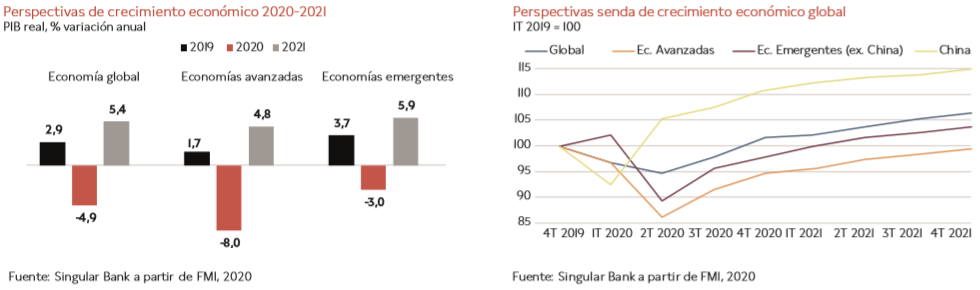

En concreto, el organismo internacional proyecta que la contracción del PIB global alcance un 4,9% anual en 2020, 1,9 pp superior a su estimación de abril, y 1,1 pp inferior a la de la OCDE (6% anual en su escenario menos adverso). Una revisión a la baja explicada principalmente por un mayor impacto del previsto sobre la actividad socioeconómica del gran confinamiento global adoptado para frenar la expansión y las consecuencias humanas de la pandemia, y una recuperación más gradual a la esperada ante la necesidad de mantener las medidas de distanciamiento social durante la segunda mitad de este año. Esta senda daría lugar a un avance del crecimiento económico de un 5,4% anual en 2021, 0,4 pp inferior al de sus anteriores proyecciones, en línea con la OCDE, condicionada a la evolución de la pandemia y a que se mantengan las condiciones financieras actuales.

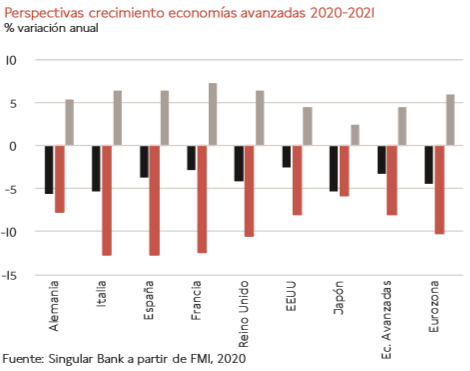

Las economías avanzadas registrarían la mayor contracción del PIB de un 8% anual en 2020, proyectándose que avance un 4,8% anual en 2021, una tendencia de crecimiento que no permitiría recuperar sus niveles de producción pre-Covid-19 hasta 2022. Por su parte, la caída del PIB de las economías emergentes sería de un 3% anual, seguida de un repunte de su tasa de crecimiento de un 5,9% anual en 2021.

Entre las economías avanzadas, la mayor contracción del PIB se proyecta en la Eurozona de hasta un 10,2% anual, junto a Reino Unido (-10,2%), seguida de la de EEUU (-8%). En la Eurozona, Italia y España registrarían ambas el mayor retroceso de un 12,8% anual, en contraste con Alemania con una caída de su PIB de un 7,8% anual. Por su parte, el FMI estima que en 2021 la Eurozona avance un 6% anual, 1,5 pp superior al de EEUU (4,5%), liderando el crecimiento Francia (7,3%), España (6,3%) e Italia (6,3%).

Por su parte, entre las economías emergentes, el mayor impacto económico se produciría en los países de América Latina, destacando las caídas del PIB de México y de Brasil de un 10,5% anual y un 9,1% anual, respectivamente. En el caso de China, sería la única de las principales economías que lograría evitar entrar en recesión con una tasa de crecimiento de un 1% anual este año, la menor de la actual serie histórica desde 1980, que repuntaría hasta un 8,2% anual en 2021.

Este escenario central global está sujeto a elevados niveles de incertidumbre y riesgos, destacando principalmente:

- La duración de la pandemia, cuya evolución determinará si es necesario adoptar nuevas medidas de confinamiento.

- La persistencia de las medidas de aislamiento social y el factor miedo de los agentes económicos con efectos negativos en el consumo privado, especialmente en los sectores más afectados por la crisis del Covid-19.

- El aumento de la morosidad y las quiebras empresariales, y sus consecuencias estructurales sobre el mercado laboral.

- La reconfiguración de las cadenas de valor, que puede generar a corto plazo disrupciones en la provisión de bienes intermedios.

- El repunte de las tensiones comerciales de EEUU tanto con China como con Europa.

Una crisis económica sin precedentes que ha llevado a los gobiernos a desarrollar importantes planes de estímulo fiscal para afrontar la crisis sanitaria, sostener los sistemas sanitarios y minimizar su impacto sobre la economía real, en términos de destrucción de empleo y de tejido empresarial. El aumento de los estímulos fiscales a nivel global (11 billones de $ hasta junio, en torno a un 13% del PIB mundial de 2019), unido a la caída de los ingresos tributarios, provocaría un incremento de la deuda pública a nivel mundial de 18,7 pp hasta un 101,5% del PIB global en 2020. En un escenario de la pandemia más adverso, la evolución futura de los niveles de déficit y endeudamiento públicos podría generar crisis de liquidez y crediticias, especialmente en los países que presentaban una débil posición presupuestaria antes de la disrupción del coronavirus.

EEUU: progresiva reactivación económica

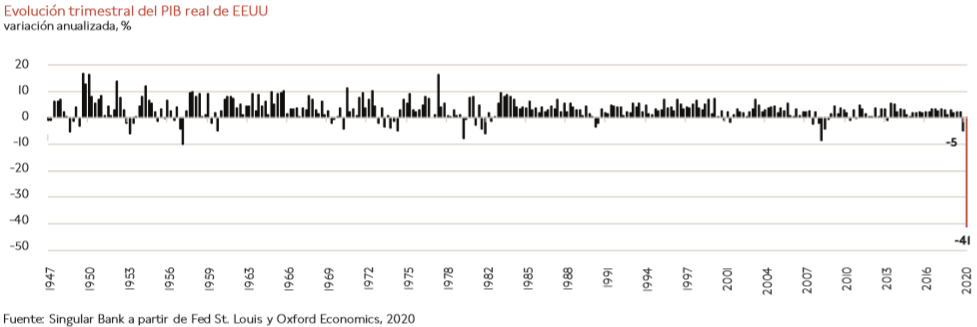

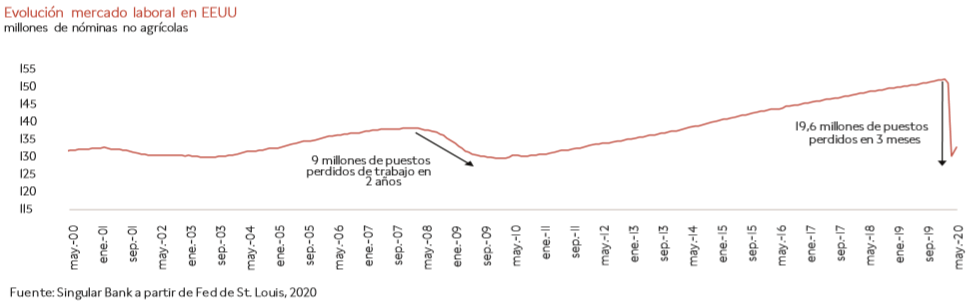

La crisis global del Covid-19 ha puesto fin al ciclo expansivo más largo de la economía de EEUU desde 1854. Un periodo en el que se registraron tasas de crecimiento positivas durante 128 meses consecutivos, desde junio de 2009 hasta febrero 2020, superando el anterior récord de 120 meses entre marzo de 1991 y marzo de 2001.

Tras registrar una contracción del PIB anualizada del 5% en el 1T de 2020, como consecuencia del impacto de la pandemia y la adopción de medidas de confinamiento y restricciones de movilidad, se proyecta que la economía de EEUU podría sufrir un fuerte desplome anualizado de hasta un 41% en el 2T de 2020, equivalente a una caída de su PIB de en torno a un 16% interanual, la mayor desde la II Guerra Mundial.

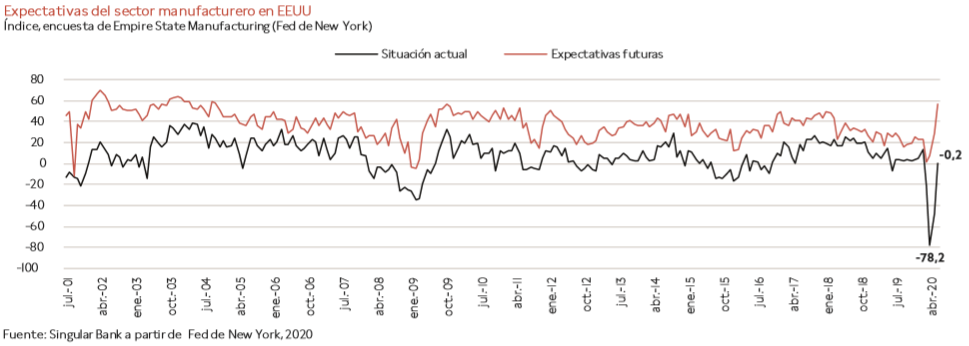

En un contexto de relajación de las medidas de confinamiento y de gradual reapertura de negocios, desde comienzos de mayo EEUU ha iniciado la progresiva reactivación de su actividad socioeconómica, principalmente apoyada por los importantes paquetes de estímulos fiscales y monetarios adoptados, en una coyuntura marcada por el significativo deterioro del mercado laboral desde el inicio de la crisis sanitaria. En este entorno se ha producido una mejora de la confianza del sector privado y de la evolución de la producción industrial, el consumo de los hogares y el mercado laboral, entre otros indicadores.

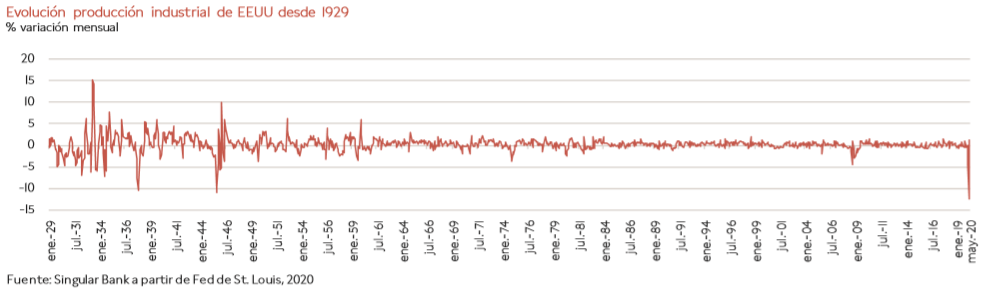

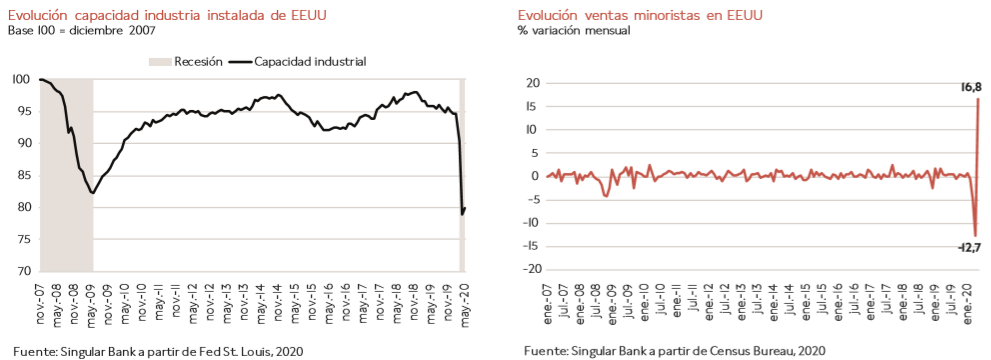

La producción industrial, tras registrar en abril una caída de un 12,5% respecto al mes anterior, su mayor desplome desde 1945 al finalizar la II Guerra Mundial, registró un avance de un 1,4% mensual en mayo, el más significativo desde 1950. Una tendencia al alza que continuará este mes según anticipa el PMI preliminar manufacturero de IHS Markit. En junio, este indicador adelantado ha repuntado hasta 49,6 puntos, frente a 37 puntos en el mes anterior, su mayor nivel desde marzo y sólo a 0,4 puntos de situarse en fase de expansión. Sin embargo, la capacidad productiva industrial se situó en torno a un 80%, 2 pp inferior a su anterior mínimo de junio de 2009.

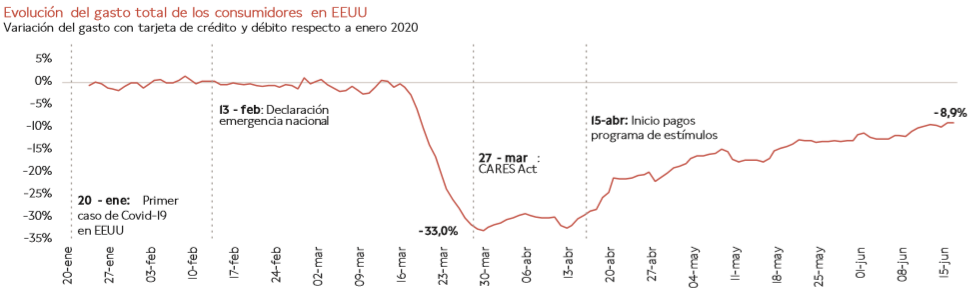

Por su parte, el consumo privado resurgió durante mayo principalmente apoyado por el progresivo avance de los planes de desescalada, el aumento del ahorro y los paquetes de estímulos fiscales aprobados por el Gobierno de EEUU. En concreto, la tasa de ahorro se incrementó hasta un 33% en abril (último dato disponible), frente a un 7,3% promedio en la última década. A su vez, el porcentaje de la renta personal que proviene de ayudas federales ascendió a un 30,4%, 12,8 pp más que antes de la disrupción de la pandemia (17,6% en marzo, según el Bureau of Economic Analysis). Así, en mayo las ventas minoristas repuntaron un 16,8% mensual, frente a la contracción registrada en abril de un 12,7% respecto al mes anterior.

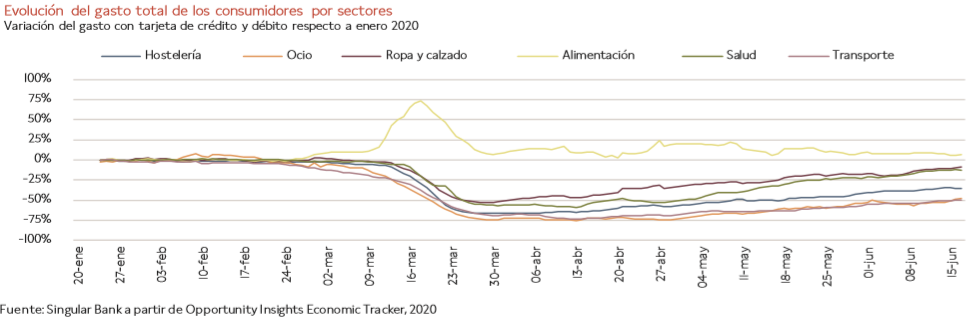

Una tendencia que se mantiene a lo largo del mes de junio, según los datos de movilidad Opportunity Insights (Universidad de Harvard, Brown y Fundación Melinda Gates), impulsada especialmente por el inicio a partir del 15 de abril del paquete de ayudas directas a familias y contribuyentes por un valor de 800.000 millones de $ (4,2% PIB de 2019). A pesar de ello, hasta el 17 de junio el gasto de los consumidores se sitúa todavía un 8,9% por debajo de sus niveles de enero de 2020, tras contraerse un 33% el 30 de marzo. Si bien, se observa una evolución divergente entre las principales ramas del comercio minorista, manteniéndose fuertemente lastrado el gasto en transporte (-49,5% respecto a enero 2020), ocio (-47%), y hostelería (-35,6%) ante el efecto miedo al contagio y la vigencia de las medidas de distanciamiento social.

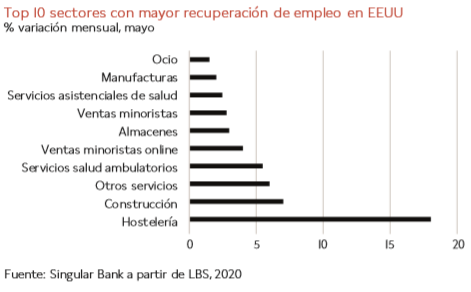

Paralelamente, el mercado laboral experimentó una mejora inesperada al aumentar el número de nóminas no agrícolas en 2,5 millones en mayo, retrocediendo la tasa de desempleo hasta un 13,3% de la población activa, frente al 14,7% en abril, máximo histórico desde 1948. Por sectores, los mayores incrementos se produjeron en hostelería, construcción y otros servicios, mientras que los menores avances se registraron en servicios asistenciales de salud, manufacturas y ocio.

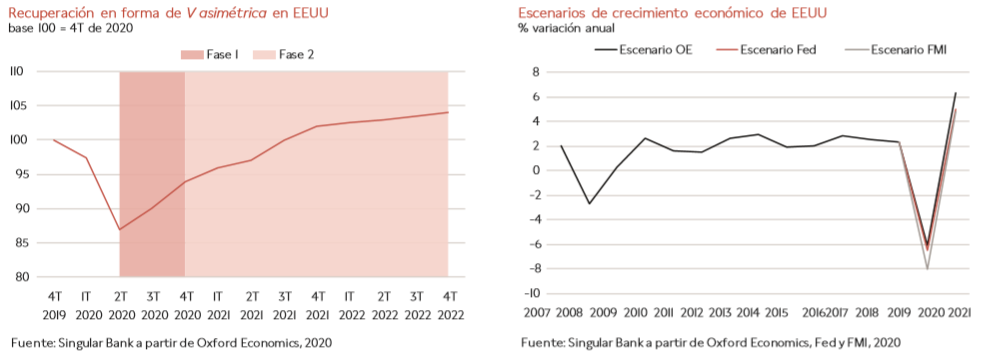

Una coyuntura económica que señala que EEUU ha iniciado la fase inicial de su recuperación económica, condicionada a la evolución de la pandemia ante el repunte de los casos de contagio en algunos Estados y, en una segunda etapa, a las consecuencias reales de la crisis sanitaria sobre la destrucción del empleo y del tejido empresarial. De confirmarse esta tendencia, según Oxford Economics, la contracción del PIB de EEUU podría situarse en su escenario central en un 6,1% anual, ligeramente inferior a la estimación de la Reserva Federal (-6,5% anual), proyectando en 2021 una tasa de crecimiento de un 6,3% anual, 1,3 pp superior a la de la FED (5% anual). En contraste, el FMI ha presentado unas perspectivas más negativas de la economía estadounidense, estimando una caída de su PIB de un 8% anual este año.

Una senda de crecimiento que permitiría alcanzar

los niveles de producción pre-Covid-19 antes de 2022, si bien en un entorno marcado por el fuerte deterioro de la situación presupuestaria en términos de

déficit y deuda públicos.

Evolución al alza del precio del oro

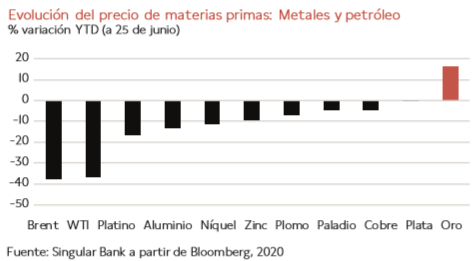

Los mercados mundiales de materias primas continúan mostrando elevados niveles de volatilidad ante la incertidumbre sobre la evolución de la pandemia y su impacto final en la economía global. Desde la disrupción del Covid-19 los productores de materias primas se enfrentan a un doble shock de oferta y demanda que ha desencadenado acusados descensos en sus cotizaciones en lo que va de año, a excepción del oro.

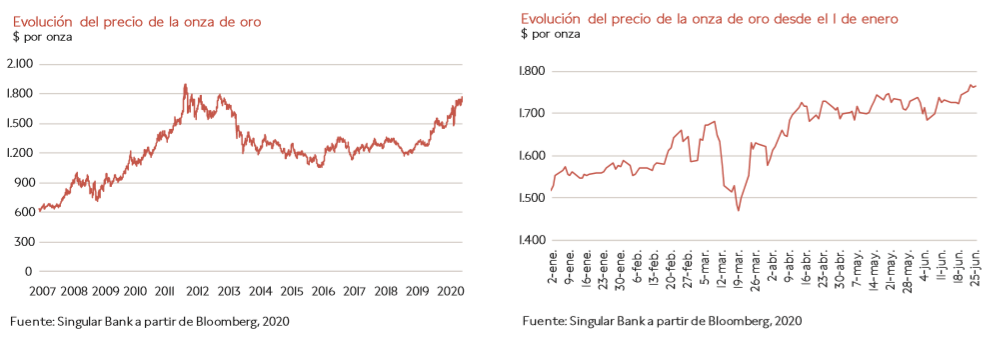

Hasta el 25 de junio, la onza de oro, en su condición de activo refugio, acumula una revalorización de un 16,2% desde comienzos de año. Así, se sitúa en 1.764 $ por onza, si bien todavía por debajo de los niveles máximos alcanzados a cierre del 5 septiembre de 2011 de 1.900 $ por onza.

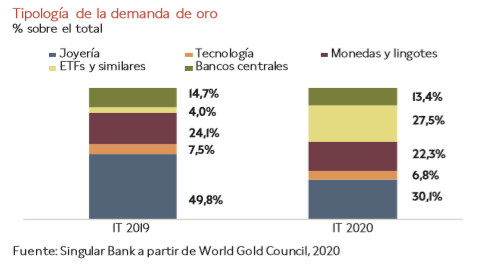

En el 1T de 2020, en un escenario marcado por la disrupción del Covid-19, la demanda de oro a nivel global aumentó un 1% respecto al mismo periodo de 2019, ascendiendo a un total de

1.083 toneladas (más de 38.000.000 de onzas), según los datos de World Gold Council.

Por tipología de la demanda, la de la industria de joyería, que alcanzaba casi el 50% de las compras de oro en el 1T de 2019, retrocedió hasta un 30% del total en el primer trimestre del año, principalmente lastrada por la contracción de las compras del mercado chino (en torno a -65%).

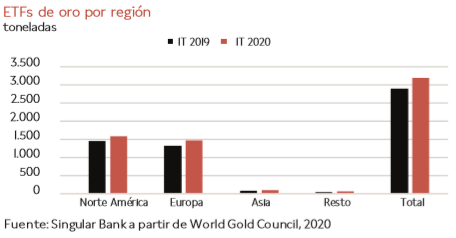

Adicionalmente, el repunte de la aversión al riesgo a raíz de la crisis sanitaria global provocó un significativo incremento de las posiciones de los inversores en ETF de oro. En concreto, pasaron de un 4% de su demanda total en el 1T de 2019 a un 27,5% en el 1T de 2020, alcanzando su máximo histórico de 3.185 toneladas (+26% interanual). Por regiones, Norteamérica (1.569 toneladas) y Europa (1.472 toneladas) concentran más del 95% de las posiciones totales en ETF de oro a nivel global.

A su vez, la inversión en oro a través de ETF a nivel global ya supera las reservas físicas nacionales de este metal precioso (22,3% del total de la demanda), con la única excepción de EEUU entre las principales economías.

En el 1T de 2020, la demanda de oro en monedas y lingotes se contrajo un 6% respecto al mismo periodo del año anterior (hasta 242 toneladas), principalmente ante el descenso de las compras de lingotes (-19% interanual), a pesar del significativo aumento de las de monedas como valor refugio (+36% interanual).

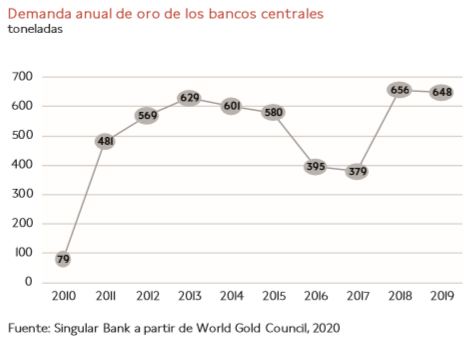

Paralelamente, la demanda de oro de los bancos centrales registró una contracción de un 8% interanual (hasta 145 toneladas), reduciendo su peso sobre el total global hasta un 13,4% (vs. 14,7% en el 1T de 2019). Todo ello en un contexto en el que las autoridades monetarias multiplicaron por 7 sus reservas de oro en la última década.

Esta tendencia a la baja podría verse agudizada ante la decisión de Rusia de suspender a partir del 1 de abril su programa de compras de oro a largo plazo, tras incrementar sus reservas de oro en aproximadamente 40.000 millones de $ desde 2015.

Actualmente, Rusia se sitúa como la 6ª economía con mayores reservas del metal precioso (2.300 toneladas en el 2T de 2020). Un ranking liderado por EEUU con más de 8.000 toneladas, seguido con un gran diferencial por Alemania (3.364 toneladas) y el FMI (2.814 toneladas), que utiliza los ingresos procedentes la venta de oro para ampliar su capacidad de otorgar líneas de crédito a las economías emergentes y en desarrollo.

Mercados financieros

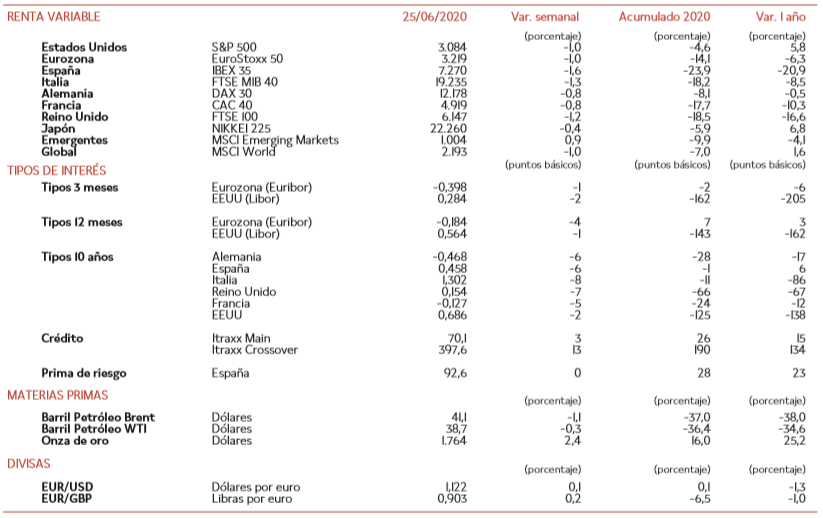

Entre el 18 y el 25 de junio, los principales mercados financieros globales han experimentado retrocesos de en torno a un 1%, revirtiendo sus avances de la semana pasada. Esta tendencia a la baja ha venido explicada fundamentalmente por la incertidumbre asociada al repunte del número de casos en EEUU y los nuevos rebrotes en Europa, y las tensiones comerciales de EEUU tanto con China como con las principales economías europeas. En concreto, la Administración Trump ha anunciado que podría imponer aranceles adicionales a productos europeos por valor de 3.500 millones de dólares, que afectarían a Francia, Alemania, España y Reino Unido. Todo ello en un contexto de progresiva recuperación de la actividad económica, reflejada en el significativo repunte de los indicadores adelantados preliminares PMIs del conjunto de la Eurozona, Alemania, Francia, Reino Unido y EEUU, situándose ya en fase de expansión en la economía francesa (>50 puntos). Sin embargo, el Fondo Monetario Internacional (FMI) ha revisado a la baja sus perspectivas económicas globales, proyectando una contracción del PIB mundial de un 4,9% anual en 2020 (1,9 pp superior a su estimación de abril) y una recuperación más moderada en 2021, de un 5,4% anual (vs. 5,8% anteriormente), condicionada a la evolución de la pandemia y a que se mantengan las condiciones financieras actuales.

Hasta el jueves 25 de junio, tanto en EEUU como en Europa los retrocesos de los principales índices bursátiles se han situado en torno a un 1%, en línea con el MSCI World (-1%), a excepción del IBEX 35 (-1,6%), el FTSE MIB italiano (-1,3%) y el FTSE inglés (-1,2%) con caídas ligeramente superiores. Por su parte, las menores pérdidas en las economías avanzadas se han situado en el DAX alemán y el CAC francés, ambas con un -0,8%, y en el Nikkei japonés (-0,4%). En contraste, las bolsas emergentes se han revalorizado un 0,9% (MSCI Emerging Markets).

En renta fija, el repunte de la aversión al riesgo ha apoyado las caídas de TIRes de los bonos soberanos de las principales economías avanzadas en un contexto de incertidumbre en torno a la evolución de la pandemia y su impacto final sobre la economía mundial, cuyas previsiones han sido revisadas también a la baja por el FMI esta semana. En sus referencias a 10 años, los mayores retrocesos de rentabilidad se han producido en los bonos italiano (-8 pb) y británico (-7 pb), seguidos del español y el alemán, ambos con una caída de 6 pb. Por su parte, ésta se ha limitado a 2 pb en el caso del Treasury a 10 años estadounidense.

En materias primas, el precio del petróleo Brent ha revertido su tendencia alcista de la semana pasada principalmente ante un mayor impacto económico global de la pandemia, el repunte de las tensiones comerciales de EEUU con China y Europa y el aumento de los casos de contagio a nivel mundial, que podrían lastrar la recuperación de la demanda de crudo en la segunda mitad del año. En este contexto, los inventarios de petróleo de EEUU se han incrementado por tercera semana consecutiva (+1,44 millones de barriles en la última semana), por encima de las expectativas del consenso del mercado de un aumento de 0,3 millones de barriles. Así, el precio del petróleo Brent ha retrocedido un 1,1% hasta 41,1 dólares por barril.

Por otro lado, la onza de oro, en su condición de activo refugio, se ha revalorizado un 2,4% hasta 1.764 dólares por onza, alcanzando su nivel máximo de cierre desde octubre de 2012.

En el mercado de divisas, el euro se ha mantenido estable en torno a 1,12 dólares por euro (+0,1%). Paralelamente, se ha apreciado ligeramente frente a la divisa británica hasta 0,90 libras por euro (+0,2).

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.