Crisis sincronizada a nivel global sin precedentes

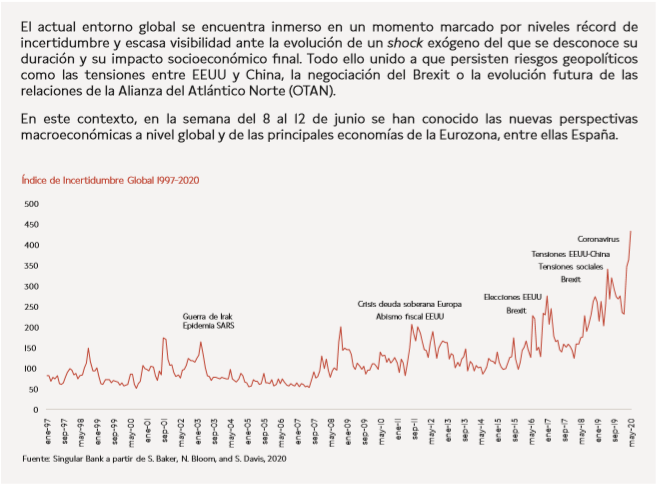

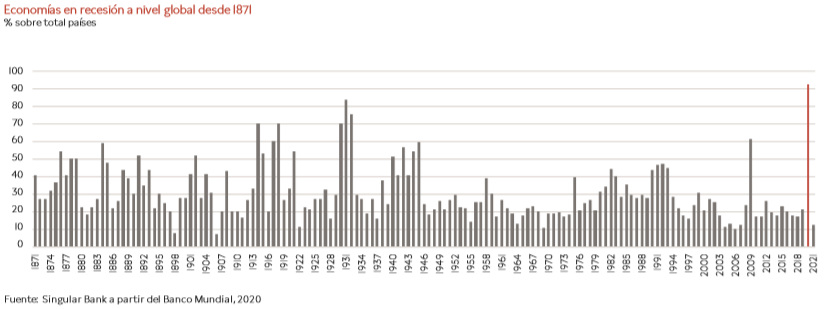

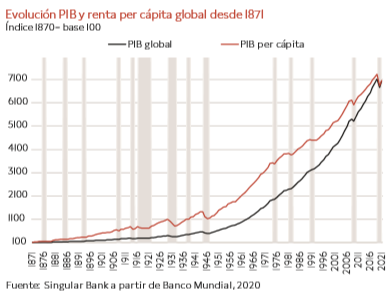

Las generaciones que configuran actualmente el mundo afrontan la mayor recesión en tiempos de paz desde la II Guerra Mundial. Una crisis sincronizada a nivel global en la que más de un 90% del total de países sufrirán una contracción de su PIB, el mayor porcentaje histórico desde 1871, superando el anterior récord de un 84% en 1932.

La disrupción del Covid-19 no sólo ha roto la senda de crecimiento de la economía mundial, sino que también ha llevado a los principales organismos internacionales y bancos centrales a revisar sus previsiones a la baja y presentar diferentes escenarios ante la incertidumbre de la evolución de la pandemia hasta que se logre descubrir un tratamiento y cuantificar el impacto final sobre el tejido empresarial y el empleo. Por ello, en un entorno marcado por una crisis sanitaria que ha provocado tensiones en los sistemas de salud, la paralización de sectores clave, la alteración de las cadenas de valor y la adopción de medidas de distanciamiento social, es vital evitar riesgos asociados a crisis crediticias y a la destrucción del tejido productivo y del crecimiento potencial. Por ello, junto a las medidas de estímulo fiscal y monetario, será esencial abrir un periodo de reformas estructurales a nivel nacional una vez que la economía global inicie su senda de recuperación.

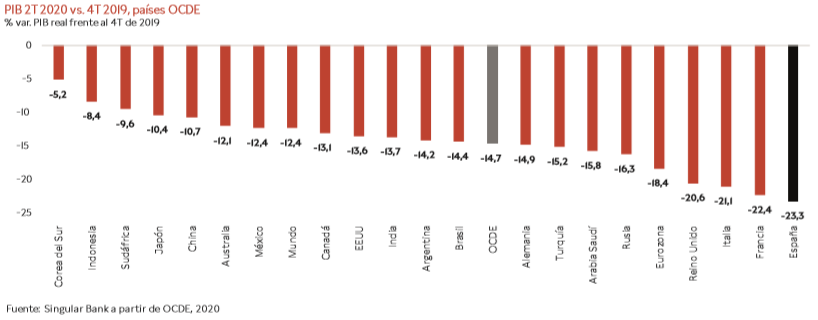

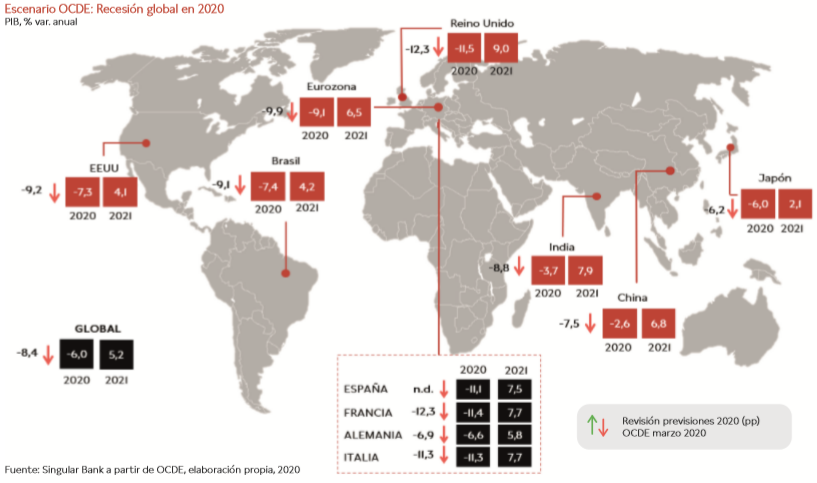

Tras estimar el Banco Mundial que la economía mundial sufrirá una contracción de su PIB de un 5,2% anual en 2020, la OCDE ha presentado la actualización de sus previsiones enmarcadas en un contexto en el que las economías comienzan a reactivar progresivamente su actividad económica sujetas a la evolución de la crisis sanitaria y de los sectores más afectados por las medidas de distanciamiento social y de restricciones de viajeros (turismo, viajes, ocio y hostelería).

La OCDE ha estimado que, en un entorno marcado por las medidas de confinamiento adoptadas por los Gobiernos principalmente hasta mediados del mes de mayo, sus países miembros experimentarían una caída promedio de la actividad de en torno a un 15% en el 2T de 2020 frente al 4T de 2019. Entre sus economías, España registraría la mayor contracción de un 23,3%, ligeramente superior a la de Francia, Italia y Reino Unido, mientras que la de Alemania se situaría en un 14,9%. Una evolución explicada principalmente por la mayor diversificación sectorial de la economía alemana y el menor grado de severidad de sus medidas de confinamiento, entre otros factores. En contraste, los menores retrocesos se producirían en Corea del Sur (-5,2%), Indonesia (-8,4%) y Sudáfrica (-9,6%). En el caso de China la caída alcanzaría un 10,7% respecto al 4T de 2019.

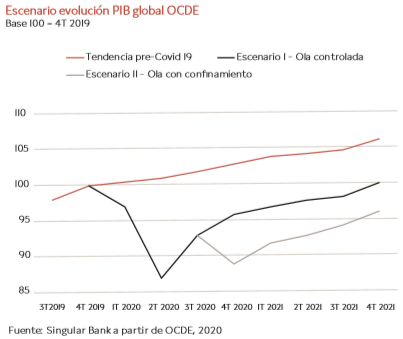

Ante este fuerte deterioro histórico de la actividad económica, el organismo internacional ha proyectado sus estimaciones sobre las

perspectivas económicas globales en torno a dos escenarios:

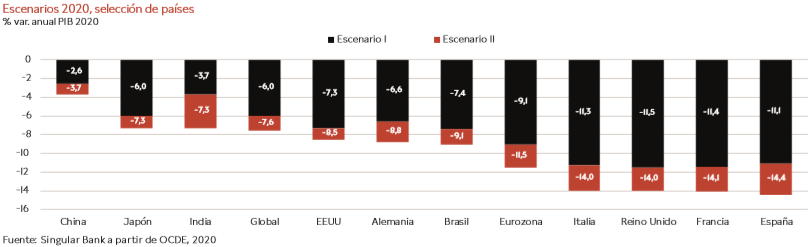

- Escenario 1: construido bajo el supuesto de que, aunque se produzca una segunda ola de contagios del Covid-19, ésta será controlada. En este caso, la economía mundial sufriría una contracción de su PIB de un 6% anual en 2020, seguida de una recuperación de un 5,2% en 2021.

En las economías avanzadas, las mayores caídas se registrarían en Reino Unido (-11,5% anual), seguida de las de la Eurozona (-9,1%) y EEUU (-7,3%). En contraste, el repunte del crecimiento en 2021 sería mayor en el caso de la zona monetaria de un 6,5% anual, frente a un 4,1% anual en EEUU.

Por su parte, entre las economías emergentes, China sufriría una contracción de su PIB de un 2,6% anual, su primera recesión económica desde 1976 (-1,6% anual). Paralelamente, la India experimentaría su primera crisis económica en la actual serie histórica de 1980 con una caída de un 3,7% anual este año.

- Escenario II: en el que se produce una segunda ola del Covid-19 que obligue a aplicar nuevamente medidas de aislamiento social que provocarían una contracción de la economía mundial de un 7,6% anual, moderándose el avance del PIB en 2021 a un 2,8% anual. Una estimación que proyectaría una recuperación en forma de W, frente a la V asimétrica estimada en el caso de un rebrote de la pandemia controlado.

En ninguna de las dos proyecciones la economía mundial recuperaría sus niveles de producción previos a la disrupción de la pandemia hasta 2022. Los países que sufrirían un mayor impacto en ambos escenarios serían las principales economías europeas, a excepción de Alemania, con caídas de su PIB que podrían alcanzar en torno a un 14% anual en 2020 en el caso de Italia, Reino Unido, Francia y España, en línea con las estimaciones más adversas de sus bancos centrales. Adicionalmente, también supondría un reto para la economía china en términos de convergencia socioeconómica dados sus elevados niveles previos de endeudamiento y envejecimiento de su población, entre otros factores.

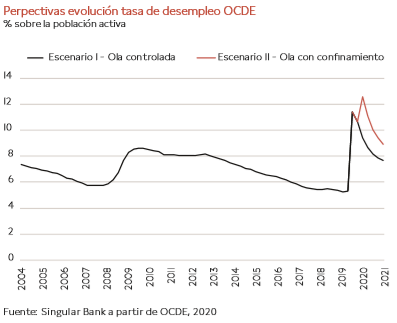

Expectativas negativas de la evolución del mercado laboral en la OCDE

El shock socioeconómico provocado por la pandemia ha generado innumerables retos entre los que se encuentra evitar la destrucción de empleo, especialmente en los sectores más afectados por las medidas de confinamiento y aislamiento social, y entre los jóvenes y el talento senior.

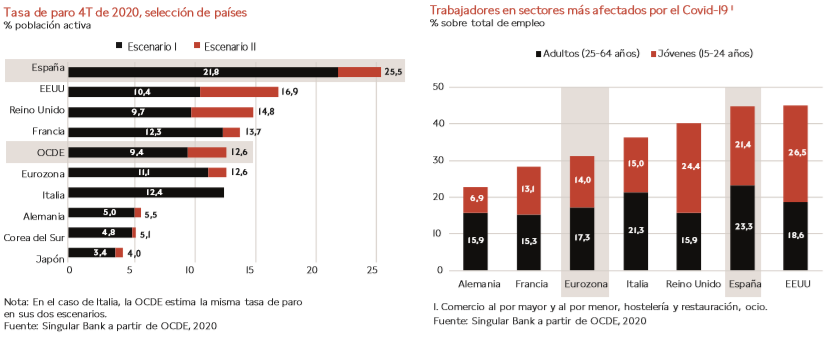

En sus previsiones económicas la OCDE proyecta que la tasa de desempleo promedio de sus países miembros podría repuntar en su escenario I hasta un 9,4% de la población activa en 4T de 2020, un 81% superior a la registrada a finales de 2019 (5,2%) y mayor a la de Gran Recesión de 2009 (8,6%). Unas perspectivas que podrían empeorar en caso de materializarse su escenario II, bajo el supuesto de una segunda ola de contagios que obligue a adoptar nuevas medidas de confinamiento, en el que la tasa de paro media se situaría en un 12,6% de la población activa. A su vez, en 4T de 2021, una vez iniciada la fase de recuperación económica, ésta se reduciría progresivamente hasta situarse en un 7,6% en el escenario I y un 8,8% en el escenario II, manteniéndose en niveles superiores a los pre-Covid-19.

Entre los principales países miembros de la OCDE, la mayor tasa de paro en el 4T de 2020 se registraría en España, tanto en el escenario 1 (21,8% de la población activa) como en el II (25,5% de la población activa). En contraste, el mercado laboral alemán mostraría una mayor resiliencia, situándose su tasa de paro en un 5,5% en el escenario más adverso, dada la menor proporción de trabajadores ocupados en los sectores más afectados por la pandemia (comercio, hostelería y restauración, ocio).

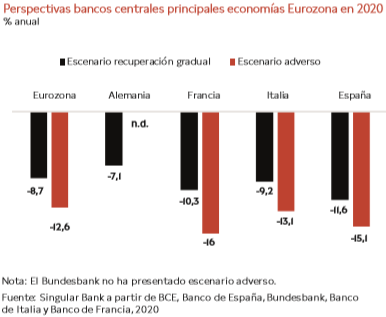

Eurozona: nuevos escenarios bancos centrales de Francia e Italia

La publicación de las nuevas perspectivas económicas de la Eurozona tanto del BCE como del Banco Mundial y la OCDE, ha ido acompañada de la presentación de la actualización de los escenarios macroeconómicos de 3 de las grandes economías de la zona monetaria. En concreto, no sólo se ha conocido la actualización de las previsiones del Banco de España, sino también las de los bancos centrales de Francia e Italia.

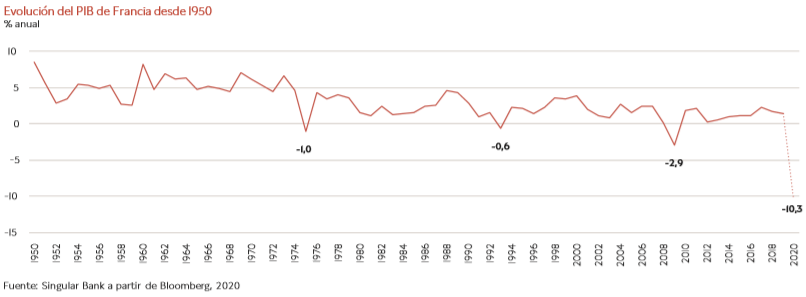

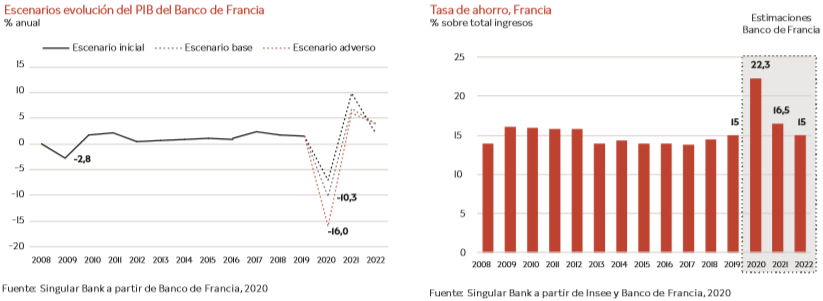

En el caso del Banco de Francia ha fijado como escenario central una contracción de la economía francesa de un 10,3% anual en 2020, frente a su estimación previa de una caída de un 7% anual.

Francia, tras sufrir su mayor recesión económica en tiempos de paz, iniciaría una senda de recuperación económica con un avance del PIB de un 6,9% anual en 2021 y de un 3,9% anual en 2022, que permitiría alcanzar los niveles de producción previos a la disrupción del Covid-19. Una fase de expansión que tardaría en plasmarse en su mercado laboral al preverse que la tasa de desempleo alcance un 12% de la población activa en el segundo semestre de 2021, manteniéndose en 9,7% a finales de 2022, 1,5 pp superior a sus niveles de 2019 (8,2%).

Ante el elevado nivel de incertidumbre y el deterioro de las expectativas de la evolución del mercado laboral, la tasa de ahorro de los hogares podría alcanzar un 30% en el 2T de 2020, duplicando su nivel promedio de 2019 (15% anual), moderándose progresivamente hasta un 22,3% a finales de 2020 ante el repunte del desempleo y el deterioro de la masa salarial. Asimismo, el Banco de Francia estima que se estabilizará en torno a un 16,5% anual en 2021, registro similar al de 2009 durante la crisis financiera global.

En términos presupuestarios, la crisis económica y los estímulos fiscales diseñados por el Gobierno francés para paliar el impacto de la crisis sanitaria y relanzar la actividad económica situarían el déficit público en un 10% del PIB en 2020, frente al 3% de 2019, proyectándose una reducción progresiva a medida que avance la recuperación. En concreto, éste alcanzaría un 6% de PIB en 2021 y un 5% del PIB en 2022, manteniéndose 2 pp por encima de su nivel previo al Covid-19. En este contexto, el Banco de Francia proyecta que la deuda pública alcance un 120% del PIB este año (vs. 98,1% en 2019), estabilizándose en torno al 100% del PIB en 2022.

Paralelamente, la autoridad monetaria advierte que en un escenario más adverso marcado por una nueva ola de contagios y la necesidad de aplicar nuevas restricciones a la actividad socioeconómica la contracción del PIB francés podría alcanzar un 16% anual en 2020, tras la que se registraría un avance de un 6% anual en 2021 y un 4% anual en 2022.

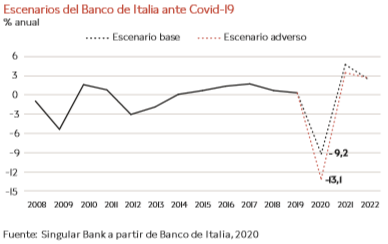

Por su parte, el Banco de Italia ha realizado también una revisión a la baja de sus escenarios macroeconómicos ante la evolución de la crisis del Covid-19 no sólo por el deterioro de la demanda interna, sino también por la significativa caída de la llegada de turistas internacionales y las exportaciones de bienes, que podría alcanzar un 13,5% anual en el conjunto del año. Todo ello en un contexto previo en el que el país afrontaba una fase de estancamiento económico tras registrar un avance de su PIB de un 0,3% anual en 2019.

En su escenario base, situaría la contracción del PIB en un 9,2% anual en 2020, seguida de un avance de un 4,8% en 2021 y un 2,5% en 2022. Una senda de recuperación en la que la economía italiana no lograría recuperar sus niveles de producción anteriores a la pandemia.

Sin embargo, el banco central italiano también advierte que el país podría afrontar un escenario más adverso en caso de que la contracción de la demanda externa alcance un 20%, y de que se produzca una recuperación más gradual de la economía y el comercio mundial ante la aparición un nuevo brote del Covid-19 que exijan la adopción de medidas de control adicionales. En esa coyuntura, la caída del PIB ascendería a un 13,1% anual en 2020, iniciando posteriormente una senda de recuperación más moderada con una tasa de crecimiento de un 3,5% anual en 2021 y un 2,7% anual en 2022.

Actualmente, entre las cuatro grandes economías de la Eurozona, según las previsiones macroeconómicas elaboradas por sus bancos centrales, España registraría la mayor caída del PIB en un escenario de recuperación económica gradual, de un 11,6% anual frente al 8,7% estimado por el BCE para el conjunto de la zona monetaria. En caso de materializarse el escenario más adverso, sería Francia la que sufriría la mayor recesión económica, que podría situarse en un 16% anual, 3,4 pp superior a la del conjunto de la Eurozona (-12,6% anual).

Banco de España: nuevos escenarios macroeconómicos de la economía española

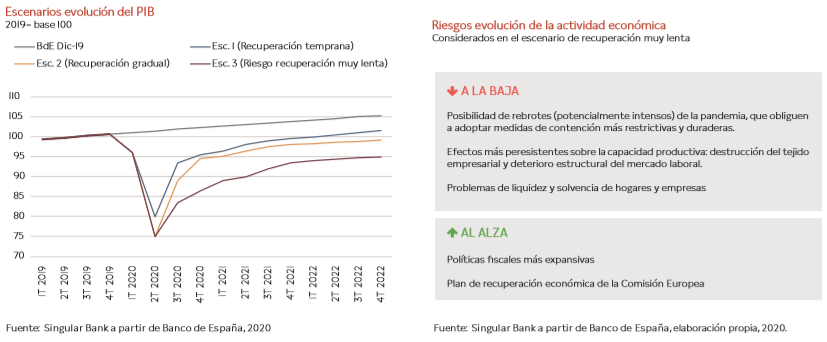

El Banco de España (BdE) ha actualizado esta semana sus proyecciones del impacto de la crisis del Covid-19 en la economía española, tras su anterior estimación de finales de mayo de una contracción del PIB de entre un 9,5% y un 12,4% anual este año, y un posterior avance en un rango de 6,1% a 8,5% anual en 2021.

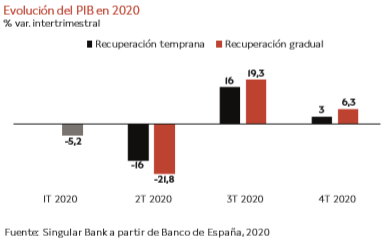

Tras la disminución del PIB en el 1T de 2020 de un 5,2% intertrimestral, duplicando la mayor caída registrada durante la crisis financiera (-2,6% en el 1T de 2009), la contracción de la actividad será más profunda en el segundo trimestre ante la incidencia de las medidas de confinamiento (adoptadas a partir de la segunda mitad de marzo). Así, el BdE prevé que la caída del PIB se sitúe entre un 16% y un 21,8% intertrimestral en el 2T, a partir del cual se iniciaría un progresivo repunte de la actividad económica.

Sin embargo, esta evolución está sujeta a una elevada incertidumbre respecto a la evolución de la pandemia, la transición hacia la nueva normalidad y la efectividad de las políticas económicas. En este contexto, las estimaciones del BdE se han construido en torno a tres escenarios:

- Escenario de recuperación temprana: se basa en que, tras el levantamiento del estado de alarma, no se produzcan nuevas olas de la pandemia que obliguen a adoptar nuevamente medidas de confinamiento. Asimismo, asume la eficacia de las medidas económicas para reducir sus consecuencias sobre las empresas, de manera que el deterioro del mercado de trabajo sea transitorio y no dé lugar a un aumento del paro de larga duración.

- Escenario de recuperación gradual:

considera nuevos brotes

del virus, si bien de menor intensidad y coste económico que la sufrida a partir de marzo, que ocasionen daños

persistentes en el tejido empresarial, especialmente en los sectores más afectados por las medidas de

aislamiento social.

- Escenario de riesgo, recuperación muy lenta: asume la aparición de nuevas olas de contagio de elevada intensidad que requieran medidas de confinamiento adicionales, lo que generaría efectos más persistentes sobre la actividad económica ante la destrucción del tejido empresarial, el mayor deterioro del mercado laboral y el endurecimiento de las condiciones financieras.

A partir de estos tres escenarios, el Banco de España proyecta sus estimaciones sobre el impacto en términos de crecimiento, empleo, inflación y déficit y deuda pública en 2020, y sus perspectivas de recuperación a partir de 2021.

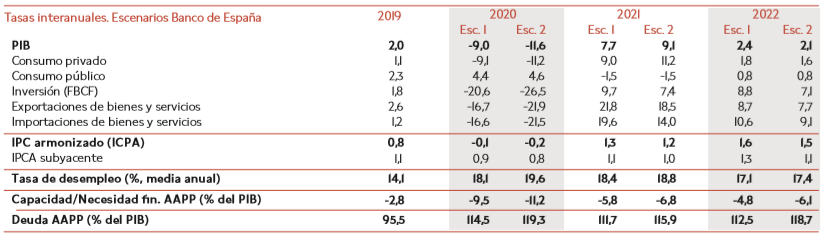

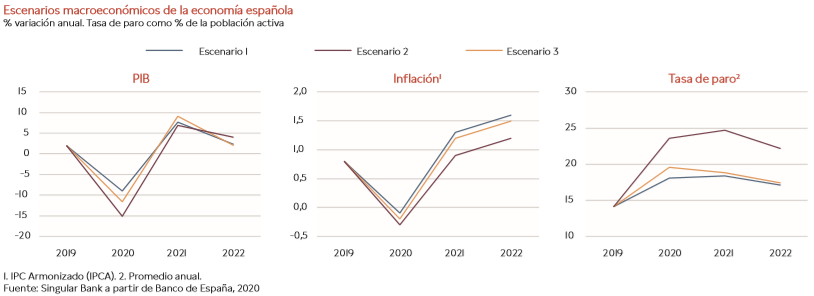

1. Escenario de recuperación temprana

La economía española experimentaría una contracción de su PIB de un 9% anual en 2020. Por componentes, en la demanda interna se produciría una fuerte caída de la inversión (-20,6%), al mismo tiempo que el consumo privado retrocedería un 9,1%. Por su parte, la contribución del sector exterior sería ligeramente negativa este año, con una disminución de las exportaciones de bienes y servicios de un 16,7% y de un 16,6% de las importaciones.

Ante la debilidad de la demanda y la contribución negativa de los precios de la energía, la inflación se situaría en torno a un -0,1% anual, tras repuntar gradualmente en la segunda mitad del año principalmente por el aumento de los precios de los alimentos y la progresiva recuperación de la inflación subyacente (eliminando alimentos frescos y energía).

En este contexto, el mercado laboral registraría una disminución de las horas trabajadas superior al 10%, si bien el aumento del desempleo se vería parcialmente contenido por los procesos de ERTE. Así, la tasa de paro avanzaría hasta un 18,1% de la población activa (tasa media del año).

Por su parte, los niveles de déficit y deuda públicos repuntarían hasta un 9,5% del PIB y un 114,5% del PIB, respectivamente (vs. 2,8% del PIB y 95,5% del PIB en 2019), ante las medidas de política fiscal transitorias adoptadas por el Gobierno para hacer frente al Covid-19 y la reducción de la recaudación derivada de la caída de la actividad económica.

En 2021, la economía española iniciaría su recuperación con un crecimiento de un 7,7% anual, en línea con el estimado por la OCDE (7,5%), apoyado principalmente en el repunte del consumo y la inversión privada (9,0% y 9,7%, respectivamente) y en un aumento de las exportaciones (21,8%) superior al de las importaciones (19,6%), revirtiendo la contribución negativa de la demanda exterior del año anterior. Asimismo, la inflación se estabilizaría en torno a un 1,3% anual.

A pesar de ello, la tasa de paro continuaría aumentando hasta un 18,4%. En el ámbito presupuestario, el déficit público se reduciría a un 5,8% del PIB, mientras que el endeudamiento de las AAPP se mantendría en torno a un 111,7% del PIB.

2. Escenario de recuperación gradual

El PIB español sufriría una caída de un 11,6% anual en 2020, registrándose una fuerte contracción de la inversión de un 26,5%. A su vez, el consumo privado registraría un retroceso de un 11,2%, 2,1 pp superior al estimado en el escenario 1. Por su parte, en el sector exterior los retrocesos de las exportaciones e importaciones de bienes y servicios serían de un 21,9% y un 21,5%, respectivamente. Todo ello en un entorno de precios a la baja que situaría la inflación en terreno negativo (-0,2% anual).

Esta negativa coyuntura económica elevaría la tasa de desempleo hasta un 19,6% (frente a un 14,1% en 2019) y los niveles de déficit y deuda públicos hasta un 11,2% del PIB y un 119,3% del PIB, respectivamente.

En 2021, la economía española experimentaría un significativo repunte del crecimiento de un 9,1% anual, apoyado no sólo en la recuperación del sector exterior, sino también en la de la demanda interna, ante el avance del consumo privado (11,2%) y la inversión empresarial (7,4%).

Sin embargo, se registraría una escasa corrección de los niveles de paro (18,8%) y de endeudamiento público (115,9% del PIB), mientras que la inflación repuntaría hasta un 1,2% anual.

3. Escenario de riesgo. Recuperación muy lenta

Ante los elevados riesgos a la baja de la senda del PIB, el BdE proyecta un escenario de recuperación muy lenta según el cual la a economía de nuestro país afrontaría un retroceso del PIB de un 15,1% anual.

En este contexto de impacto más profundo y persistente sobre la actividad económica, la tasa de paro se elevaría hasta un 23,6% de la población activa.

Asimismo, la evolución de los precios estaría condicionada por la debilidad de la demanda y el riesgo de desanclaje de las expectativas de inflación (expectativas inflacionarias distintas al objetivo de inflación), proyectándose una caída de precios de un 0,3% anual en 2020.

En 2021, en este escenario el avance del PIB español sería de un 6,9% anual, sujeto a la relajación de las medidas de contención frente a la pandemia y a la recuperación de la demanda externa. Sin embargo, el fuerte deterioro del mercado laboral provocaría que la tasa de paro alcanzara un 24,7%, 1,2 pp inferior al máximo de la anterior recesión de un 25,9% en 2012. Por su parte, la inflación se situaría aún por debajo del 1% anual.

En ninguno de estos tres escenarios la economía española lograría recuperar la senda de crecimiento proyectada antes de la crisis del Covid-19 antes de 2023. Es decir, a finales de 2022 el PIB español se situaría aproximadamente 4 pp por debajo del nivel estimado por el BdE en diciembre de 2019 en el escenario de recuperación temprana, y 6 pp en el escenario de recuperación gradual. En caso de materializarse el riesgo de una recuperación muy lenta de la economía española, al final del horizonte de proyección el PIB se situaría más de 10 pp por debajo de las proyecciones iniciales.

Mercados financieros

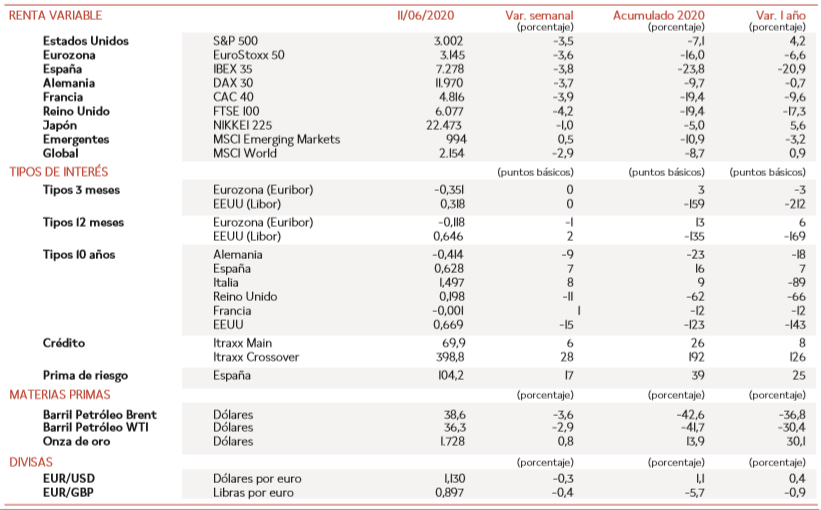

En la semana entre el 4 y el 11 de junio, los principales mercados financieros globales han revertido su tendencia alcista de las últimas tres semanas, registrando significativas caídas especialmente en la sesión del jueves tanto en EEUU como en Europa. Las expectativas de una mayor reactivación económica ante la progresiva apertura de las principales economías avanzadas se han truncado por la revisión a la baja de las proyecciones económicas y la incertidumbre sobre la evolución de la pandemia. En el plano macroeconómico, los mercados se han visto lastrados por las perspectivas de la Reserva Federal de EEUU de una fuerte contracción de su economía, que no recuperaría sus niveles pre-crisis hasta 2022, descartando subidas de tipos previsiblemente antes de 2023. A ello se ha unido la actualización de las proyecciones de la OCDE, que ha presentado dos escenarios construidos bajo el supuesto de una nueva ola de contagios, en los que la economía mundial sufriría este año su mayor recesión en tiempos de paz. En concreto, estima una contracción del PIB global de un 6% anual en su escenario menos adverso, que podría alcanzar hasta un 7,6% anual si fuera necesario adoptar nuevas medias de confinamiento.

Hasta el jueves 11 de junio, los retrocesos en las bolsas de las principales economías avanzadas se han situado por encima del MSCI World (-2,9%), en un rango entre -3,5% y -4,2%, liderados por el Footsie 100 británico (-4,2%). En la Eurozona, el CAC 40 francés ha registrado una caída de un 3,9%, seguido del IBEX 35 (-3,8%) y el DAX 30 alemán (-3,7%), todas ellas ligeramente por encima del EuroStoxx 50 (-3,6%). Por su parte, el S&P 500 ha perdido un 3,5%. En contraste, el retroceso ha sido más moderado en el caso de Japón (-1,0%), mientras que los mercados bursátiles emergentes se han revalorizado ligeramente un 0,5%.

En renta fija, la creciente aversión al riesgo ha provocado que los inversores aumenten su exposición a valores refugio como el Bund a 10 años alemán, cuya TIR ha caído 9 pb hasta un -0,414%, y el Treasury a 10 años estadounidense, con un retroceso de 15 pb hasta un 0,669%. En contraste, los bonos soberanos del sur de Europa, cuya rentabilidad había experimentado un retroceso significativo en las últimas semanas ante la ampliación del Programa de Compra de Emergencia Pandémica (PEPP) del BCE y el anuncio de la propuesta del fondo de reconstrucción europeo de la UE, han registrado repuntes en sus TIRes. En concreto, la rentabilidad del bono italiano a 10 años ha aumentado 8 pb hasta un 1,497% y la del bono español a 10 años 7 pb hasta un 0,628%.

En materias primas, la evolución de los precios del petróleo ha estado principalmente marcada por la incertidumbre en torno a la recuperación de la demanda de crudo y la corrección del exceso de oferta en el mercado, tras conocerse que Arabia Saudí suprimiría los recortes de petróleo adicionales que anunció voluntariamente en mayo y el aumento inesperado de los inventarios semanales de crudo en EEUU. En concreto, según la Administración de Información de la Energía de EEUU (AIE), sus inventarios aumentaron significativamente en 5,72 millones de barriles la semana pasada, frente a las estimaciones del consenso del mercado de una reducción de en torno a 1,7 millones de barriles. Todo ello, a pesar del acuerdo alcanzado por los países miembros de la OPEP+ para prorrogar sus recortes de producción de 9,7 millones de barriles diarios durante un mes adicional, hasta finales de julio. Así, el precio del petróleo Brent ha retrocedido un 3,6% hasta 38,6 dólares por barril.

Por otro lado, la onza de oro¸ actuando como valor refugio, se ha revalorizado ligeramente hasta 1.728 dólares (+0,8%). En el mercado de divisas, en este contexto el cruce eurodólar se ha mantenido en torno a 1,13 dólares por euro (-0,3% respecto a la semana anterior). Paralelamente, la divisa europea se ha depreciado un 0,4% frente a la libra esterlina, por debajo de 0,9 libras por euro.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. Singular Bank no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El Cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Singular Bank proporciona esta información a través de un proveedor y no asume compromiso alguno de la actualización en el contenido de la información presentada. La evolución o resultados pasados de las inversiones no garantizan la evolución o resultados futuros.

Singular Bank no acepta ningún tipo de responsabilidades por pérdidas, directas o indirectas, como consecuencia de este informe. Ninguna parte de este documento puede ser copiada o duplicada de cualquier forma o medio o redistribuida sin el previo consentimiento por escrito de Singular Bank.

Economista jefe de Singular Bank. Entre 2013 y 2019 fue Directora del departamento de Economía del Círculo de Empresarios. Es Doctora en Economía por la Universidad San Pablo-CEU. Ha sido coordinadora del área académica de grado y es profesora de grado y de post grado de ESIC Business & Marketing School, donde imparte clases de Teoría Económica y Análisis del Entorno Económico.

Ha publicado numerosos artículos en prensa y en diferentes libros sobre cuestiones relacionadas con la sociedad de la información y aspectos sociales de la política económica, entre otros temas. Su ensayo “Europa e Internet” recibió en 2000 el Premio del Instituto de Estudios Europeos, de la Universidad San Pablo-CEU, y Telefónica. Ha sido seleccionada como directiva de la iniciativa “Women to Watch” de PWC y es miembro de su Consejo Asesor.