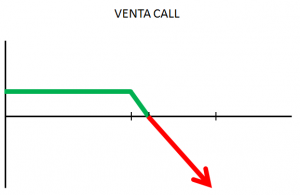

Esto de las opciones es un juego de suma cero: todo lo que el comprador gana, lo pierde el vendedor de la opción, que en su momento pensaba que el precio de las acciones de Telefónica iba a bajar y por tanto cobró una prima. En su caso, el beneficio es limitado y la pérdida ilimitada. Esta es una CALL desde el punto de vista del vendedor: gráfico de una Venta CALL:

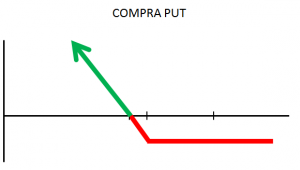

Una Compra PUT es interesante si pienso que las acciones de Telefónica van a bajar. Conlleva el pago de una prima a cambio de tener el derecho de vender las acciones de Telefónica a un precio determinado.

Siguiendo con el ejemplo: imagínate que pago 1 € de prima para comprar una PUT. Si llegado el vencimiento las acciones de Telefónica se hunden hasta los 8 €, tengo el derecho de venderlas a 14 €. Así que me voy a mercado, las compro a 8 € y las vendo luego al que me vendió la PUT por 14 €. Un negocio redondo, ¿no? Este sería el gráfico:

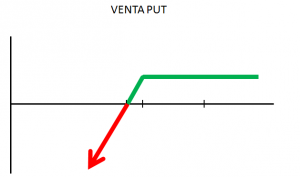

Para el que me vendió la opción PUT, este sería el gráfico. Apostó a que Telefónica no iba a bajar por debajo de los 14 €, y por eso cobró una prima. Sin embargo, ahora se ve obligado a comprar las acciones a ese precio, aunque en el mercado estén cotizando muy por debajo. Este es el gráfico de una Venta PUT:

Ahora que hemos visto la parte más teórica, te estarás preguntando cómo puede invertir con opciones financieras un inversor particular. La respuesta es muy sencilla: mediante unos productos cotizados que se llaman Warrants.

Los warrant son opciones cotizadas cuyo precio oscila todos los días hasta la fecha de vencimiento. El único problema es que los emisores, como no quieren asumir el riesgo de que no les pagues, solo los venden. Es decir, ellos lo que buscan es que les pagues la prima, para que así tu pérdida esté limitada. Así pues, solo puedes:

– Comprar CALL si crees que el precio del subyacente (ej: acciones de Telefónica, el eurodólar, el IBEX…) va a subir.

– Comprar PUT si crees que el precio del subyacente va a bajar.

Antes hemos hablado que estas opciones sirven tanto para invertir como para cubrir posiciones. Algunos ejemplos de casos reales en los que interesa eliminar riesgos son:

a) una empresa española que exporta jamones a EE.UU. y quiere eliminar el riesgo de que el dólar baje. Si esta moneda sube, se beneficiará porque cobran los jamones en dólares, pero si baja, esos ingresos en euros valdrán menos. Para eliminar el riesgo divisa puede comprar una CALL sobre el eurodólar, de modo que el dinero que saque por esta opción ante una hipotética depreciación del dólar compense la caída de sus ingresos.

b) un inversor particular que quiere aflorar unas plusvalías latentes de unas acciones de Repsol, pero al que por motivos fiscales le compensa esperarse al año que viene para venderlas. Para eliminar el riesgo de que sus acciones bajen de aquí al año que viene, este inversor puede comprar una opción PUT sobre las acciones de Repsol. Si las acciones suben, genial; al venderlas tendrá una mayor plusvalía; y si bajan, sacará tajada cuando ejercite dicha opción PUT.

c) una aerolínea que queire cubrirse ante una subida del precio del petróleo, que aumentaría la factura a pagar por llenar de combustible los depósitos de sus aviones. Esta compañía podría comprar un CALL sobre el barril de petróleo Brent.

d) un agricultor de trigo, que para mitigar el perjuicio de una hipotética bajada de esta materia prima, cubra el riesgo de mercado comprando una opción PUT sobre el trigo.